米国のコロナウイルス対策が日本に与える影響について

前回、スペンディング・ファースト、米国でMMTが行われようとしているという記事を書いた

これについてMMTの第一人者ケルトン教授がニューヨークタイムズに寄稿している。これこそMMTのいうスペンディング・ファースト、増税の必要がない財政出動だ。重要なことは、この米国政府の対応で、日本経済は大きな影響を受ける。このことについて解説したいと思う

◆議会で承認されたら財政の裏付けは必要ない

ケルトン教授のニューヨークタイムズへの寄稿のタイトルである

「゛コンピューター゛だけで、人々にもっとお金を与えられる、

議会は人々が必要とするあらゆる力を持っています。FRB・米国中央銀行に政府口座に送金しろという指示を出すだけです」

米国は議会の議決を経て財政支出が決定された。正確に言うと共和党が握っている上院では2兆ドル、民主党が強い下院では2.5兆ドルの議会予算の承認されている。しかも、増税とセットにはなっていない。政府の支払いだけが、記さるされているプランである。

◆日本の制度「日銀の引き受け」

日本にも制度はある。日銀による引き受けというもので、財政法第5条に記されている

第五条 すべて、公債の発行については、日本銀行にこれを引き受けさせ、又、借入金の借入については、日本銀行からこれを借り入れてはならない。但し、特別の事由がある場合において、国会の議決を経た金額の範囲内では、この限りでない。

法律では禁止と書いてあるが、特別の時には「国会の議決」で可能である。米国議会はまさしくそれを行ったのだ。日本も国会で議決すればできる。

コロナウイルスで起きていることは人類が初めて直面する事態で、米国では戦争の一つであると受け止められている。だから、巨額の財政出動に対して議会が承認したのである。日本においても状況は同じではないだろうか。

国会で話し合うべきは、和牛が、商品券がどうとかではない。いま、米国の財政出動が中央銀行によるファイナンスで行われることの意味を理解することである。

財政法第五条と同じ仕組みで米国が財政出動を出した。この米国政府の行為がグローバル経済に与える影響についてこそ考えるべきなのだ

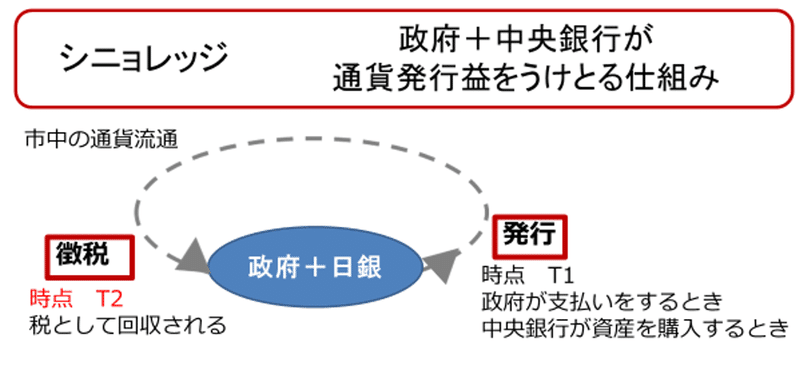

米ドルは世界経済の基軸通貨だ。政府と中央銀行に分かれているが、政府が貨幣に関する法律で定めている以上、貨幣の発行主体は米国政府にある。政府が貨幣を発行することで手に入れられる通貨発行益(シニョレッジ)について、以前に書いたが、古代貨幣であっても、江戸の小判であっても、現代貨幣でも仕組みは同じである。

◆この政策はリーマンシッョク時のオバマ政権で実証済み

米国議会にとって、これは初めての事態ではない。2007~2008年にかけて米国では、景気の過熱に陰りが見えてきた。以前にもあった住宅ローンのファンドのいくつかの危機が叫ばれ始めたのである。その中でも64兆円の負債をかかえたリーマン・ブラザースが破綻した。the financial crisis of 2007–2008、日本でいうリーマンショック、金融危機が起きた。

その時に、当時の米国中央銀行総裁バーナンキは日本のバブル経済崩壊の状況を研究している人だった。すぐさま行動に出た。有名なヘリコプターマネーだ。(略称ヘリマネ)

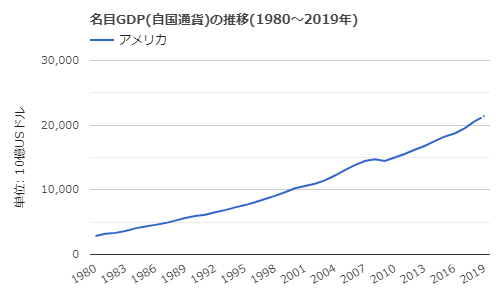

バーナンキ中央銀行総裁は政府口座に1.5兆ドルを振込んだ。米国大統領はブッシュからオバマに変わり議会の承認を得て、8000億円を利用して大規模な経済対策を打ち出したのである。これが成功したかどうかは、米国経済の成長を確認すればよい。震源地の米国は早期に金融危機を乗り越え、再び経済成長に乗り出した。中央銀行の総裁がバーナンキからイエレンに引き継がれて、QEという巨額な資産購入も行われてきた金融対策ももちろんある。

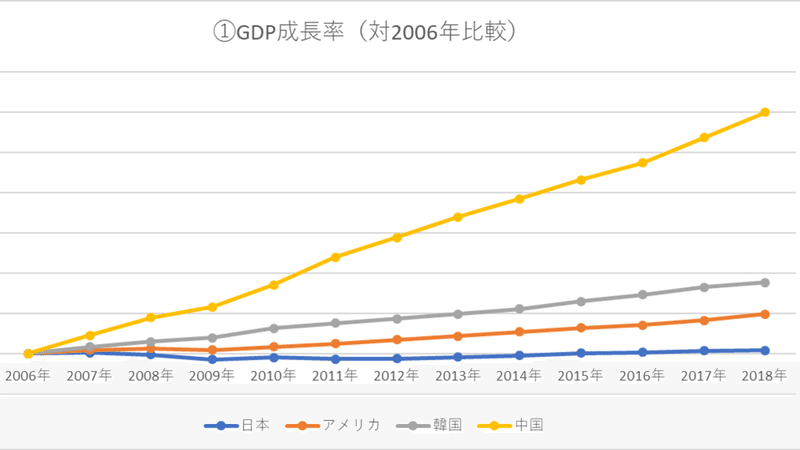

バーナンキのヘリコプターマネーの成功は、歴史的に確認できる。2009年~2018年の10年間で1.4倍以上成長した米国データで実証済みなのだ。それが政権交代でトランプに引き継がれてさらに絶好調となっている。

MMT学派がいうスペンディング・ファーストは既に行われているのである。そして、MMT学派は、このヘリマネをもっと行うべきだと主張しているのだ。

◆リーマンシッョクに世界各国は米国に追随

問題は米国のヘリマネが世界経済に与える影響だ。米国は基軸通貨ドルの発行主体である。その基軸通貨がヘリマネを行うとしたら、通貨の取引市場に変化が起きる。以前に書いた基軸通貨が膨張するReflation政策とは、江戸時代の幕府の小判の出目、金の含有量を変化させるようなものである。発行主体は莫大なシニョレッジを手に入れることが出来る。この辺りについて興味のある人は、飯田泰之「日本史に学ぶ貨幣の論理」を読むといいだろう。

問題は周辺国、世界各国がそれを意識して経済運営を行わないと大変なことになるという点である。リーマンシッョク時に成功した国が韓国と中国である。韓国の成長は日本はもちろん米国よりも高い。

いま、サムソン電子の世界におけるシェアを見ればよくわかる。サムソンは携帯電話の端末やテレビなどの販売に目が行きがちだが、圧倒的なのは半導体での成功である。リーマン以前であれば、東芝、日立、NEC、シャープなど日本のメーカーが圧倒的なシェアを持っていた分野であるが、それを殆ど奪って大成功したのだ。そして日本は大敗北した。

なぜ、日本は負けたのだろうか。リーマンシッョク後、日本は強烈な円高に巻き込まれたからだ。反対に韓国はウォン安となった。グラフは韓国ウォンとドルとの長期比較データである。韓国は米国の通貨膨張の経済政策を意識して、自らより大きな通貨膨張とウォン安を作り出したのだ。

グローバル市場は為替の影響が大きい。円高は国際市場で戦う日本メーカーの足を引っ張り、国際市場で価格競争力を奪ったのだ。相対的に割安となった韓国のサムスン一社に負けたのである。

この時の円高が日本メーカーのシェアを奪い、全企業が苦境に陥ったのである。財務体質が抜群だったシャープでさえ台湾のフォンファイの傘下に下った。

円高の結果、グローバル世界の価格競争で日本は韓国に負けたのだ。

同様のことは半導体だけではない。あらゆる分野で起きた。日本企業が次々と生産拠点を中国等、海外に生産拠点を移転したのである。円高がもたらしたのは日本の製造業の空洞化である。

当時の民主党政権の下で派遣切りや、自殺の増加、家庭崩壊など悲しいこと、大変なことが起きた。それらの真の理由は、日本が米国の財政・金融政策の影響を正しく理解していなかったからである。

GDPで中国に日本が抜かれたのは、2011年、まさにリーマンショック後のことである。もちろん、東日本大震災の影響もあるかもしれない。

しかし、一番の問題は日本の経済学者や財務省、マスコミ等がリーマンショック時に米国の経済政策がどういう内容で、それが世界にどういう影響を与えるかを全く理解していなかったことである。

◆これから何が起きるのか。また、それは防げないことなのか

米国のコロナウイルス対策は感染症という存在への戦いであり、見通しは立たない。しかし、明らかなことがある。米国が巨額のヘリマネ政策を行う事だ。これはコロナの問題とは違い、確実に起きる未来だ。内容はリーマンショックと同じ通貨膨張のReflation政策なのだ。オバマが出てきたときに、8000億ドルのヘリマネ財政を行ったが、GDPの5%に過ぎない。今回は2兆ドル、GDPの10%の規模をもってヘリコプターマネーが配られるのである。

仮に、日本がこれに追随しなければ、再び円高となる。リーマンショック後には75円まで為替が上昇した。その時と同じことが再び起きるのである。

そして日本の製造業は完全に死滅する

いま必要なことは米国と歩調を合わせて、赤字国債を日銀に引き受けさせることだ。米国と同じ規模、GDPの10%を日銀から振り込んでもらい、財政政策を展開すること「ヘリマネ」が重要なのである。

増税など全く必要ない。必要なのは国会の決議のみである。

この記事が気に入ったらサポートをしてみませんか?