BIS規制はなぜ日本の銀行に「だけ」効くのか

BIS規制(銀行の特殊な自己資本比率規制)は1988年に国際合意され、1993年の日本の経済がバブル崩壊→長期停滞開始するちょうど同じころに邦銀に適応開始されました。

BIS規制とは簡単に言えば、日本の高度経済成長を支えた、政財官が巧妙に信用(貸し出しの事)を補完・保障をし合う世界一優れていた間接金融システムを破壊した規制です。

このことにより日本の民間銀行が信用創造できなくなり、国内投資できなくなり、貨幣量が拡大しなくなり、名目GDPや賃金の停滞や赤字国債発行残高の増大が起こったと私は考えます。

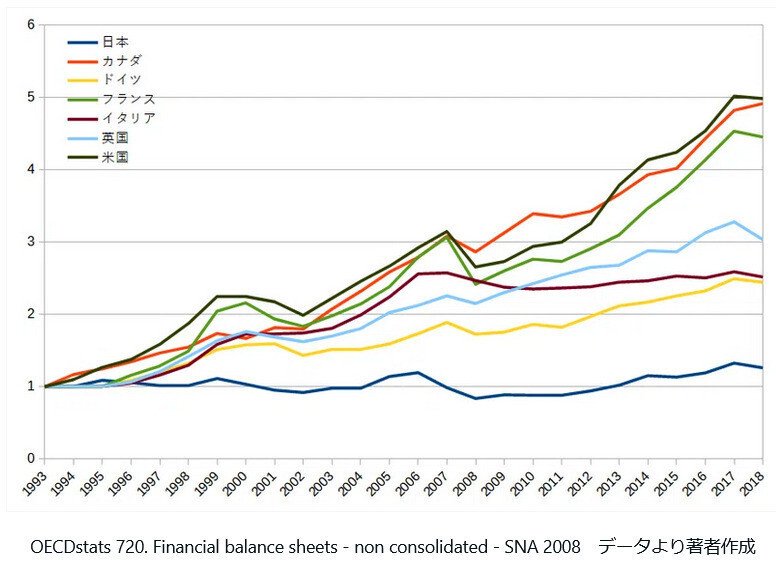

しかしBIS規制は欧州もアメリカも採用しているのに、なぜ日本だけ企業の負債(=信用創造=国内投資)を押さえつけるのか?と反論されることがあります。

この理由について、私は大きく2点原因があると思っています。

①国際的な枠組みのない不良債権の取り扱いが日本だけ異様に厳しい

②シャドーバンキングで回避

今回はこの②のシャドーバンキングで回避についてみていきたいと思います。

↓1,2はこの本でもっと詳しく解説していますのでご興味あれば

金融庁という経済破壊システム 失われた30年の真犯人

シャドーバンキングでBIS規制を回避

シャドーバンキングとは、簡単に言えば、借金(債券)を証券化して取引の対象として市場で売り買いする仕組みのことです。

例えば、銀行が企業に年利10%で100万円貸すとします。この債権をシャドーバンキングを担うBIS規制対象外の企業が105万円で買い取ります。

すると銀行はその場で5万円の利益が確定し、この債権が不良債権化することもなく、BIS自己資本比率を引き下げることもありません。

シャドーバンキングを担う企業はこの債権を金融工学という数学的手法を駆使して様々な債権と組み合わせたりリスク計算をして証券化して市場で売り買いします。

シャドーバンキングの各国のシェアを見ていきましょう

https://jfin-swufe.springeropen.com/articles/10.1186/s40854-021-00286-6

アメリカ単体で世界の3割のシェア、その次に大きなのがユーロ圏23%、その次に大きいのが中国、日本は世界シェアわずか5.6%です。これがBIS規制がアメリカやヨーロッパ(もしくは中国)であってないようなものになるカラクリなのです。

The Rise of Shadow Banking: Evidence from Capital Regulation

Rustom M. Irani University of Illinois at Urbana-Champaign

We provide new evidence on the role of bank capital constraints for the emergence of nonbank financial institutions.We analyze the U.S. syndicated loan market using a novel U.S. credit register that tracks loan retention in terms of both stocks and flows, control for variation in loan quality using a loan-year fixed effects approach, and exploit plausibly exogenous shocks to bank capital.

Our central result is that a tightening of bank capital regulation increases nonbank presence.

In particular, weakly capitalized banks reduce loan exposure—notably, via loan sales—and less-regulated nonbanks take up the slack.

We also find evidence consistent with negative effects of this reallocation of credit; in particular, loans funded by nonbanks with more fragile liabilities are associated with lower credit availability and greater price volatility during the 2008 episode. Our results can be interpreted more broadly in terms of the important policy debate on the consequences of bank capital regulation, including macroprudential regulation that aims to mitigate systemic risk (Freixas, Laeven, and Peydró 2015). Such regulation may improve the resilience of the commercial banking sector and credit markets.

For example, nonbanks may have the flexibility to provide substitute credit when bank capital constraints bind, thus allowing borrowers to maintain access to credit.

銀行の自己資本比率規制がシャドーバンキングの台頭を促している証拠

ルストム・M・イラニ イリノイ大学

私たちはアメリカのノンバンク(シャドーバンキング)の台頭において、銀行の自己資本比率規制が影響を与えている証拠を発見した。

私たちの研究結果は銀行の自己資本規制の強化がノンバンクの台頭を促すというものである。

自己資本力の弱い銀行は貸出の自己資本比率低下のリスクを減少させる為に、それを規制の緩やかなノンバンクに引き受けさせている。

我々の結果は、システミック・リスクの軽減を目的としたマクロプルーデンス規制を含む銀行資本規制の結果に関する重要な政策論争の観点のみで解釈されるべきではない。自己資本比率規定によるノンバンクの台頭は商業銀行部門と信用市場の回復力を高める可能性がある。

ノンバンクは、銀行の自己資本が制約された場合に代替的な信用を提供する柔軟性を持ち、借り手が信用へのアクセスを維持できる役割を担っている可能性がある。

渡部篤分科員

我が国は、BIS規制や時価会計などをグローバルスタンダードだと信じ、多くの犠牲を払ってそれらを忠実に受け入れてきました。欧米諸国は、こうした規制を忠実に受け入れるのではなく、実は自国に有利なように弾力的に修正しているようです。

与謝野国務大臣

我が国は愚直にグローバルスタンダードというのは一つだと思いましたけれども、各国とも極めてダブルスタンダード、トリプルスタンダードと言われるような柔軟な対応をとっているというのは先生の御指摘のとおりだと思っております

なぜ日本のシャドーバンキングは発達しないのか?

金融庁は、日本の民間の信用創造を

BIS規制+早期是正措置(BIS規制の罰則)+(世界一厳しい不良債権の分類基準を課したうえでの)不良債権比率の低下の強要

で抑制しています。

さらにシャドーバンキングも先手先手で金融庁が規制で妨害し、技術が発展することを止めているのです。

(日本人はもともと数学が得意な民族ですのでシャドーバンキングや金融工学も政府が発展を促せば素晴らしい仕組みや技術が日本に蓄積されると私は思います。しかしやっているのはまるで逆の規制に次ぐ規制のようです。)

日本の証券化市場は米国の証券化市場とはほぼ分断されていることに加え、米国市場で問題になったような複雑な商品は組成されていない。また、欧米の銀行が経営危機に瀕した際に保有していた証券化商品を日本の銀行はほとんど保有していなかった。それにも関わらず、欧米と同様の規制強化策の実施が検討され、導入が進められている。

例えば、再証券化された証券化商品であるCDOは日本にはごく少数しか存在しないし、トランシェを細かく分けたような商品も存在しない。しかし、日本における銀行の健全性規制として「再証券化取引」を「証券化取引のうち、原資産の一部又は全部が証券化エクスポージャーである取引をいう」と定義し、規制が導入された。「再証券化エクスポージャー」という新たなカテゴリーがバーゼル委員会で導入された背景には、再証券化された多額の証券化商品が米国で発行されたからに他ならない。

日本には同種の商品はほぼ存在しなかったが、足並みをそろえる形で「再証券化エクスポージャー」規制が導入されたといえる。

―証券化市場とシャドーバンキング市場に関して― 原田喜美枝

金融庁はあらゆる規制を笠に着て日本の金融の発展の阻害・抑制を行っている省庁です。

そして金融の発展を阻害することによって、金融庁こそが日本国内の企業投資、ひいては日本全体の経済発展をわざわざ抑制するシステムではないかと私は疑わざるを得ません。

1980年代の日米貿易摩擦→国際協調という名の元に日本の発展を抑制、海外を利するべきとする前川レポート→中曽根総理が、前川レポート実施を米大統領に実施を約束→プラザ合意→BIS規制→バブル崩壊→BIS規制の強化、不良債権半減政策(金融ビッグバン)→金融システム崩壊→金融庁の誕生→失われたX年

この記事が気に入ったらサポートをしてみませんか?