2025年1月期業績予想及び配当予想について

3月15日に2024年1月期の通期決算発表を行いました。またそれに伴うQ&A

も開示しています。詳しくは以下をご覧くださいませ!

合わせて2025年1月期の業績予想及び配当予想も発表していますので、今回はそちらの記事を記載します!

2024年1月期通期決算について👇️

通期決算に質疑応答集👇️

2025年1月期業績予想算出の考え方

(決算説明会資料P43参照)

まずは考えた方です。3事業それぞれと成長戦略で補足をしようと思います

(Webソリューション事業:子会社含む)

市場環境は今期も引き続き活況が見込まれます。

案件大型化の傾向も継続されると見込まれます。そのような市場環境の中で、当社側体制が短期的にも中長期的にも受注及びきちんと納品できる体制構築に今回は注力します。それもあり若干売上・セグメント利益ともに2桁成長は見込むものの保守的に見込んでいます。

(人材育成派遣事業:子会社含む)

市場環境は今期も引き続き活況が見込まれます。

市場ではDX化の潮流は加速的に進んでいますが、反比例してデジタル人材は不足しており受給バランスが崩れています。そのような環境の中で、当社としては採用力強化・定着率のアップ、もう1点は教育に力を入れることでその需要に応えられると見込んでいます。2桁成長を見込んでいます。

(オンラインゲーム事業)

市場環境は現状と変わらずと見込んでいます。

セグメント内の安定基盤である「パートナーゲーム開発・運営(受託開発・運営)」は引き続き2024年1月期同様新規受注を見込みながら、現在は過年度に移管を受けたタイトルのみの「運営移管ゲーム」において更に運営効率化による利益体質の強化を継続し、トップラインの自然減をより抑えつつ利益貢献での貢献を見込みます。

「自社ゲーム」では2Q~3Qに新作ゲームリリースを控えますが、売上などの想定の難易度が高いため保守的に見込んでいます。

(成長戦略)

成長戦略の1つとして、売上・利益拡大とデジタル人材の確保を念頭にM&Aにて非連続な成長を掲げています。2024年1月期は惜しくも実施が叶いませんでしたが、足元の状況としては案件供給は活況で日々ソーシングを行っておりますので早期実現を目指します。

なお、業績予想にはM&Aは織り込んでおらず、実施が実現する際には速やかに適時開示を行います。

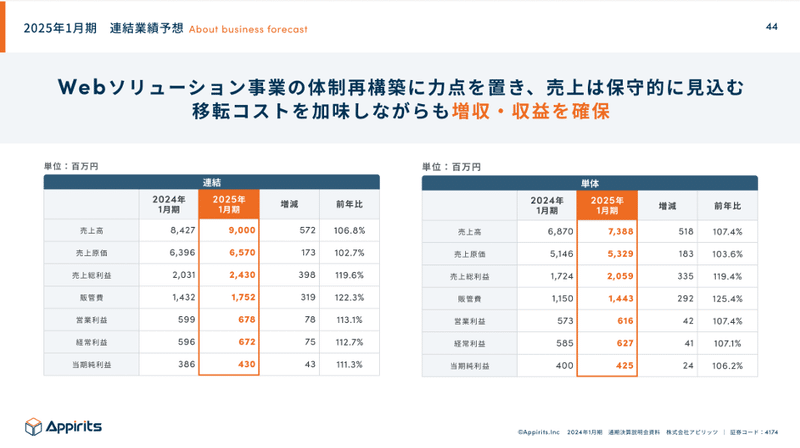

業績予想の通期数値について

(決算説明会資料P44参照)

「2025年1月期業績予想算出の考え方」で算出した数値が上記になります。

(売上)

「オンラインゲーム事業」が昨対比で同等と見込んでいますので全社になると1桁成長になってしまいますが、「Webソリューション事業」「人材育成派遣事業」は2桁成長を見込んでいます。

(営業利益以下)

もともとセグメント利益の高いWebソシューション事業と効率化を進めているオンラインゲーム事業の貢献もあり営業利益以下も桁成長を見込んでいます。

今期特有のコストについて

(決算説明会資料P46参照)

当社は「人が成長の源泉」です。若い人材を採用し、教育して定着してもらうこと、それが時を経て人材が成長を遂げることが、イコール売上や利益成長に繋がります。そこで積極的に人的資本への投資を行う方針です。

2025年1月期にはその一環で労働環境向上としてオフィス移転も行いますし、給与水準の段階的な引き上げなどの投資を行います。

またオンラインゲーム事業において2Qから3Qにかけて新作ゲームのリリースは控えており、リリース前に広告宣伝投資を行います。

その2点は2025年1月期特有のコストになります。(来期以降は発生しない)

総額113百万円で表中にあるとおり上期・下期で投資する予定です。

113百万円の投資を行いますが2024年1月期比較でも増収増益は確保するよう見込んでいます。

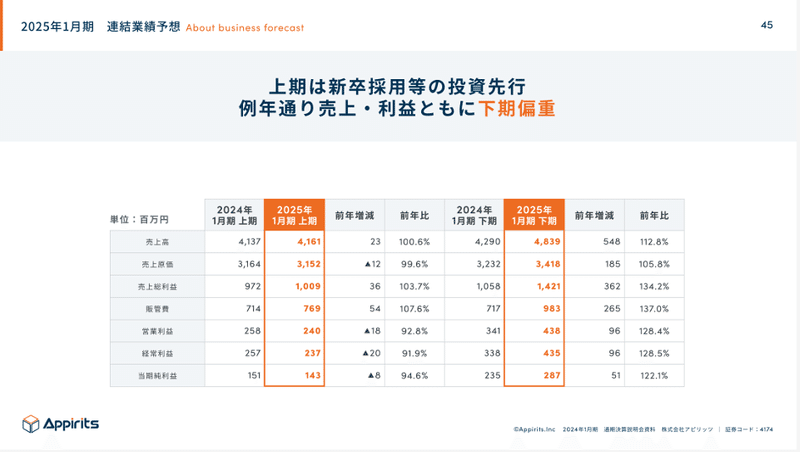

上期・下期のバランスについて

(決算説明会資料P45参照)

当社は上期・通期で業績予想を発表しています。

売上・利益ともに下期偏重になります。これは2025年1月期のみの傾向ではなく例年通りの傾向になります。

上期に新卒採用を大量に行い(今期はグループで59名)教育を開始していますが、上期はまだ教育中ですので売上・利益貢献はしません。下期より貢献が開始されますので下期偏重になっています。

またオンラインゲーム事業では運営タイトルにおいて周年イベントが3Qに集中していることもこの傾向の要因です。

なお、上期は利益面で2024年1月期対比で利益は昨対割れをしていますが、そちらは既出の「今期特有のコスト」の箇所のとおり投資を行うことが影響しています。

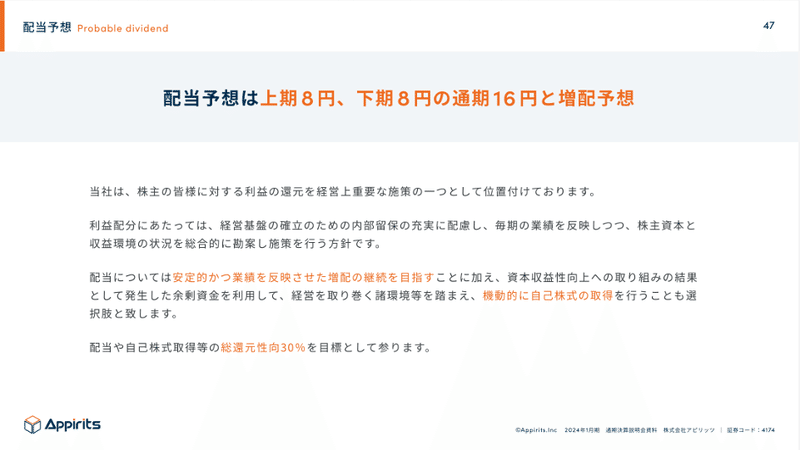

配当予想について

(決算説明会資料P47参照)

配当予想は上期8円、下期8円の通期16円を予想しています。

(昨年度は上期6円、下期6円の通期12円)

上場時より配当は実施しており、まだまだ少ないながらも毎年増配は行えています。株主還元方針は表中に記載のとおり、安定的にかつ継続的に、総還元性向で30%を目標として邁進していきます。

会社四季報予想について

会社四季報でも予想が当社発表と同時に更新されました。実は取材は2月に受けていましたが、更新は発行には間に合わないとおっしゃっていてWeb版で更新されていました。

当社予想とはほぼ同等でした。更新前は売上98億、営業利益7億でした。当社はまだ小型株でアナリストレポートなどは発行されておらず、個人投資家の方は特にこちらをベンチマークされると思いますが、当社としてもこちらを上回るべく進めていきます。

発表後の所感

業績予想は当社としてはWebソリューション事業における大型案件へ向けて体制の再構築やオンラインゲーム事業における新作ゲームの見込みの難易度の高さから保守的に見込んでいます。といってもそれが難易度が低いわけではありませんが。故に更新前の四季報の予想からすると乖離もしていますし、「弱い」と判断されてしまうと予想していました。

発表後には予想どおり株価は下落して現在は一定下げ止まっています。個人的には悔しいのですが、期待値に届いてないことを十分に受け止めて、今期も邁進したいと思います。

新たに「VISION2030」も定めました。ここには非常に想いが入っています。その解説はまた次回したいと思います。

この記事が気に入ったらサポートをしてみませんか?