IPO公募割れ国内ハイテク銘柄11社の推移と公募割れパターン分析

2021年11-12月の国内ハイテクIPOは歴史的に例を見ないほどの公募割れ祭りとなりました。

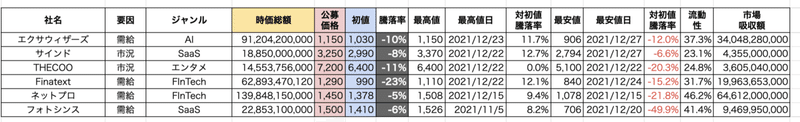

具体的には下記が生データであり、12月中旬IPO銘柄はまだ日が浅いとはいえ、厳しい状況が続きます。JDSCのみ「公募+1円」で公募割れを回避したので、分析対象から外しました。12月IPOでセカンダリーで唯一その後も奮闘していると現時点では言えます。

2021年のIPO:公募割れ率は18%(過去7年平均は6%)

ちなみにIPOセカンダリー投資は短期ではIPOから5日以内に初値+10%程度は取れる確率が高い。厳密には、「公募初値が高騰しすぎていない、1.5倍程度に収まる」場合は5日以内に+10%の高騰を取れる確率が高かった。

しかし2021年のIPO市場に関してはその確立は従来から大きく下がった。2021年はIPOから5日以内に初値+10%取れる確率は32社中16社と50%まで低下した。

2020年は36社中24社は5日以内に+10%取れた。66%だった。10%取れなかった8社のうち3社は公募初値が3倍以上、2社は2-3倍であり、こういう銘柄を見送れば確率は高かったのだ。

IPOがセカンダリー投資家の観点から急激に儲からなくなった背景にはこのような要因がある。

・公募価格が以前よりアグレッシブになった(バリュエーションが高くなった)謎の慣習であった「IPOディスカウント」への風当たりが強く、発行体にとっては調達額を増やせるようになった点は良い

・公募時点で売出比率が大きく、オファリングサイズが大きい案件が増えた。12月は特にIPOが集中しやすく、オファリングサイズが大きい案件が多いと供給に対して需要のバランスが悪くなる

2021年12月は市況が悪かったが、11月以前のIPOでも初値からの高騰率が2020年以前と比べてかなり勢いがなくなった印象がある。公募価格がアグレッシブである場合や、公募初値がアホみたいに上昇した上場ゴールパターン(WACULなど)がある。

IPO1年目と日が浅いこともあるが、2021年IPOは「初値から2倍以上」となったのは草コインのGRSCのみである。JDSCは1月までに初値から2倍はあり得るかも。現時点での最高値は1.85倍。

IPOの魅力は急激に色褪せているが、公募割れした銘柄は本当に終わってしまうのか?

公募割れのパターンを分析し、「このパターンの公募割れはむしろ美味しいかもしれない」という仮説を導き出すべく、過去の公募割れ銘柄のその後を研究した。

2014-2020年の国内ハイテクIPO160社のデータをUWのスプレッドシートから引っ張った結果、公募割れは11社あった。確率6.8%。その11社を分析する。

なお、2021年の国内ハイテクIPOは32社であり公募割れは6社。確率18.75%。2021年の公募割れは過去7年平均の3倍だった。

ちなみに公募割れはぶっちゃけ発行体にとっては「市場価格より高い株価」で調達できたと考えると、美味しいかもしれない。しかし、公募で買ってさらに株価が下がるとは投資家にとってはクソ株扱いである。高すぎる初値を掴んで大損するよりはマシといえるが、「公募割れ」は証券会社のミスプライシングとも言えるので、あまり褒められたものではないだろう。

本記事はウメキワークス、新高値投資マガジン、両方に格納します。

上場を目指す経営者にも、セカンダリー投資家にも、僅かながら参考になれば幸いです。

ここから先は

¥ 1,500

ありがとうございます!サポートは希少なのでとても嬉しいです^^