【新しい経済】認知度6.1が導く、インパクト投資。

2月1日になり、「1ヶ月間noteを書き続けれた!」という安堵の気持ちに浸っている、代表の河合です。前回の記事の反響が良くて、たった1つの記事でも人間の思考の理解を進め、人の背中を押すことが出来る可能性を実感しました。

この3タイプ、ビビッときた。。。 https://t.co/oVPkpG0666

— とし (@mtoshi_edu) January 25, 2021

UNERIのマッキーさんこと河合将樹さん(@kawai_msk )が書かれているnoteめちゃくちゃ参考になる。。

— 安田大輝/東京×京丹後の人 (@da_ab_y) January 25, 2021

動きながらも環境まで知りたい!って方にオススメしたい!!

僕の「丹後ぐるめ便」構想段階にもアドバイスいただき、応援の言葉と詰めるポイント指摘のバランスが絶妙でした🥲✨ https://t.co/Qh5eDaD4sV

今後も、「つくる人の可能性を耕し、豊穣な生態系をつくる」ために必要な知識や情報、思考フレーム、様々な事例をご紹介していこうと思います。

今後もぜひ毎週月曜夜21時は楽しみにしていてください☺️

①ビジネスには3つのタイプが存在している

②認知度6.1%「インパクト投資」が導く未来(⭐️本日はここ⭐️)

③SIBで訪れる資本主義の再定義

④米国で注目!ゼブラ企業の存在

認知度6.1%。「インパクト投資」とは?

前回の記事最後では、「新しい経済」を育む鍵を握るのが「インパクト投資」だと記載しました。

そこで今回は、そもそもインパクト投資とは何なのか?一般的な投資とは何が違うのか?インパクト投資の歴史や今後の可能性を紐解いていこうと思います。

「インパクト投資」とは、端的にいえば「社会性の高い会社に投資する手法の1つ」です。社会的インパクト投資とも呼ばれますが、ここではインパクト投資という表現を用いていきます。

【インパクト投資の定義】

インパクト投資とは、財務的リターンと並行して、ポジティブで測定可能な社会的及び環境的インパクトを同時に生み出すことを意図する投資行動を指します。従来、投資は「リスク」と「リターン」という2つの軸により価値判断が下されてきました。これに「インパクト」という第3の軸を取り入れた投資、かつ、事業や活動の成果として生じる社会的・環境的な変化や効果を把握し、社会的なリターンと財務的なリターンの双方を両立させることを意図した投資を、インパクト投資と呼びます。

(引用:GSG国内諮問委員会)

つまり、経済的なリターンと社会へのインパクトを掃同時に生み出すことを目指している投資、といえます。

社会性が高い会社、というと「儲からなさそうな会社に投資するって、儲からなさそう・・なんで?」という反応を何人かから質問でも頂いたのですが、インパクト投資は、一般的なスタートアップと同じように「しっかり経済的なリターンを求める」というスタンスもあります。

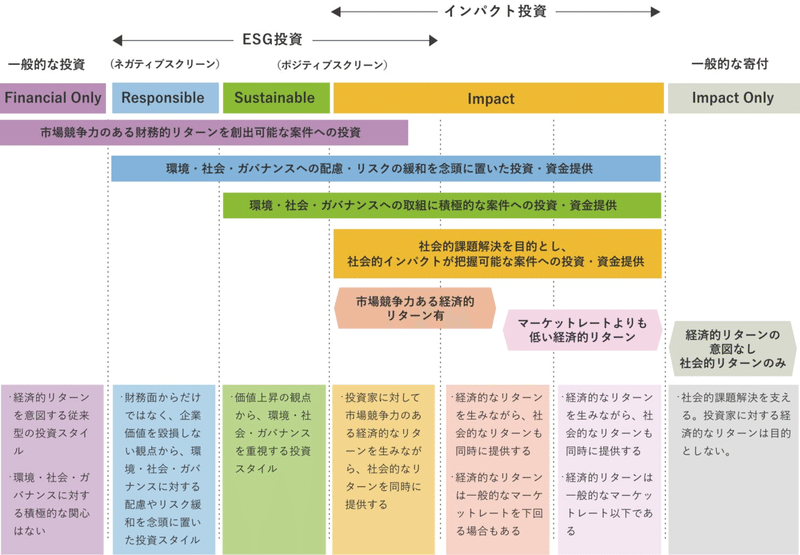

(引用:GSG国内諮問委員会のページより)

こちらの図を見て頂けるとスッキリ理解できると思います。

つまり、インパクト投資の中でも、経済的リターンを重視するところもあれば、さほど重視しないところもあり、グラデーションが実はあります。

ESG投資よりも、よりインパクトを重視しているのがインパクト投資というポジションです。

冒頭にお伝えした、「6.1%」という数字は、『インパクト投資に関する消費者意識調査2020年版』の中で出てきた「インパクト投資」の認知度です。

その数字が全てを物語っていますが、インパクト投資の認知度は極めて低い現状があります。

インパクト投資の起原

「インパクト投資」という言葉は、2007年にロックフェラー財団が主導して開催した国際会議で誕生しました。

詳細に関してはこちらのサイトに上手くまとまっているので、ぜひご覧ください。(回し者でもなんでもないですw)

また、ロックフェラー財団は、慈善団体ランキングで世界最大規模でもあり、世界で最も影響力があるNGOの1つに数えられています。

また、2018年時点で基金は40億ドル(4200億円)を上っており、財団と接点がない人からすると、「財団ってそんなにデカイのか。もはやVCに匹敵している、なんならVC以上のファンドサイズじゃん。」という感想を抱かれる方々も多いんじゃないかな?と思います。

・2007年、ロックフェラー財団が主導して開催された国際会議で、「インパクト投資」という用語が誕生しました。

・2009年にはインパクト投資を推進する国際的なネットワークであるGIINが誕生しました。

・2013年6月に開催された先進国首脳会議(サミット)において、議長国の英国キャメロン元首相の呼びかけにより、「G8社会的インパクト投資タスクフォース」が創設されました。

・2015年8月には、新たに5か国が参画し、名称をThe Global Steering Group for Impact Investment (GSG)に変更して、新たなスタートを切りました。

・2018年にはG20ブエノスアイレス・サミットにおいて「インパクト投資」が首脳宣言に掲載されました。

(引用:GSG国内諮問委員会のページ)

このように、インパクト投資はアメリカやヨーロッパでの金融包摂という概念に起源があることがわかると思います。

また近年では、新興国でのインパクト投資も市場が発展しており、日本でもついにその盛り上がりが出てきております。

日本では、ESG投資の発展やマイノリティ支援、90年代に民間による社会的事業の資金調達の拡大と多様化、政府による積極的支援が影響して、インパクト投資の市場形成が進みました。

【金融業界の変化】

・エコファンドの登場

【新たな手法の登場】

・市民金融の活性化

・東日本大震災による影響

・インパクト投資の広がり

【官民連携の促進・政策の変化】

・GSG国内諮問委員会の発足

・休眠預金等活用法の制定

・社会的インパクト・マネジメントの進展

(引用:GSG国内諮問委員会のページ)

以上のような背景と変遷もあり、2020年のデータでは世界のインパクト投資の市場規模7,150億ドル(約75兆円)に達しています。

また、2019年度の日本におけるインパクト投資の投資残高は、約3,179億円。2016年は337億円→2017年は718億円→2018年は3440億円→2019年は3179億円という変遷で、急速に市場にマネーが流れてきています。

ビジネスセクターから意志ある資金を流す

ここまでで、インパクト投資の歴史や概要をサラーーッとインプット出来たと思います。

ここからは、前回の投稿でも載せた「新しい経済」と「インパクト投資」の関係性について解説していきます。

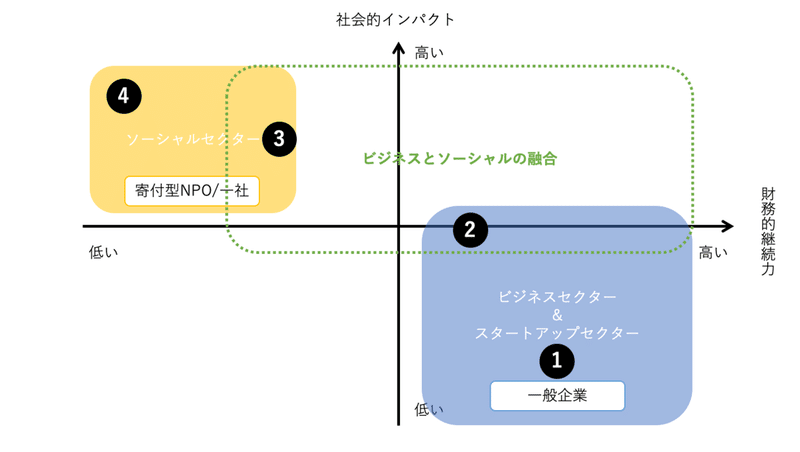

前回の記事では、①〜④を以下のように分類分けしました。

①エコノミック

②ソーシャル寄りなエコノミック

③エコノミックよりなソーシャル

④ソーシャル

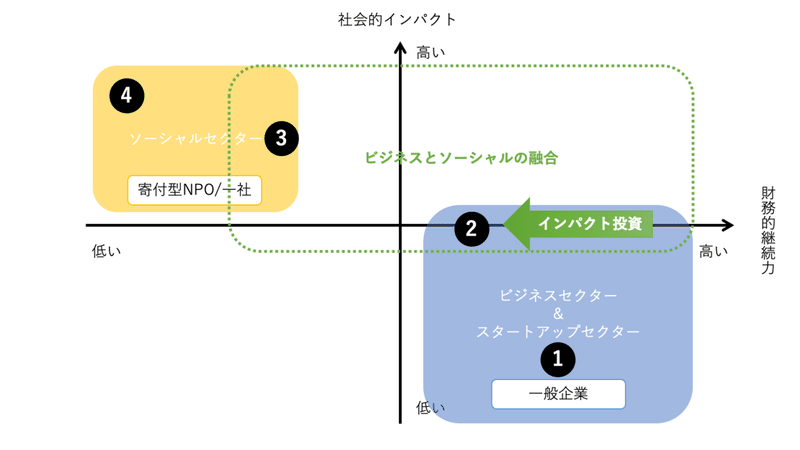

では、インパクト投資の対象は一体どこなのか?

私としては、②がインパクト投資の対象になります。

②ソーシャル寄りなエコノミック

つまり、株式会社だけど、ソーシャル要素が強い企業が対象になっております。

①エコノミック=株式会社

②ソーシャル寄りなエコノミック=ソーシャル寄りな株式会社

③エコノミックよりなソーシャル=エコノミック寄りなNPO/一社

④ソーシャル=NPO/一社

という風に分類分けしています。

つまり、②にインパクト投資が進むことは、①に属するビジネスセクター&スタートアップセクター(資本主義)のお金が「新しい経済」に流れることと同義です。

そしてファンドのLPは金融機関や株式会社が当たり前ですが多いです。

だからこそ、インパクトファンドができればできるほど、投資すればするほど、「新しい経済」の規模が大きくなり、社会性も収益性も高いという会社にお金が流れて、雇用が生まれ、会社が大きくなる、という好循環が生まれていきます。

だからこそ、弊社はこの流れを加速させる1つの突破口として、このインパクト投資が全ての鍵を握っていると思っています。

例えば、はたらくファンドというインパクトファンドや、KIBOWというファンドが代表例です。

投資先としては、ライフイズテックさんやユニファさんが代表例として挙げられています。

日本では近年SDGsという言葉が盛り上がっている一方で「SDGsウォッシュ」という言葉が国内外で指摘として出ています。

それと同じように、「インパクトウォッシュ」という指摘が欧州でも起きており、おそらく数年後は日本でも口を揃えてインパクト!と言っているのではないかな、と思っています。(あくまで主観)

ソーシャルIPOでミッションドリフトを防ぐ

インパクト投資を受けているライフイズテックさんはの詳細は、こちらのプレスリリースからご覧ください。

そんな中で、ライフイズテックさんの代表水野社長は「ソーシャルIPO」という概念を提唱しています。

つまり、IPOは目指して急成長を志向しながらも、ミッションドリフトを起こさないように、株主をミッションで縛る、という内容になっています。

「ソーシャルIPO」は、水野による造語。企業が上場する際、収益性だけではなく、事業がもたらす社会的なインパクトを示すのが特徴で、国内市場での上場を想定している。

同社は資金調達で、社会的ミッションに対する株主の同意を明文化することにこだわってきた。たとえ高い収益性が見込めるとしても、「中高生一人ひとりの可能性を最大限伸ばす」にそぐわないビジネスはやらない。

2014年にシリーズAで総額3.1億円の調達でも、投資契約書に「中高生を対象とした教育以外の事業は行わない」と明記し、VCからの承認を得た。株式公開でも、こうした株主との関係構築を目指す。定款にミッションを明記し、B Corpなどの第三者認証制度や種類株式の発行等を検討している。

(Forbesのインタビューより引用)

この概念が浸透していくことにより、②ソーシャル寄りなエコノミック=ソーシャル寄りな株式会社の究極形態として、「ソーシャルIPO」を目指すというにが、今後の一つのスタンダードになり得る、と思っています。

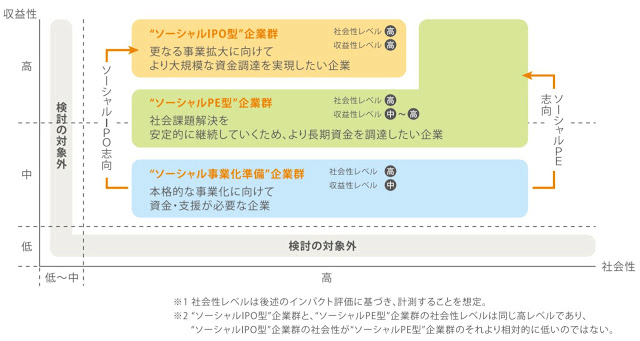

(引用:社会的インパクト時代の資本主義のあり方 p.4 図表3)

このように、収益性の高い・低い、社会性の高い・低いによって、「ソーシャルIPO型」、「ソーシャルPE型」、「ソーシャル事業化準備」企業群の3つに分類分けされています。

今後は、ソーシャルIPOが皮切りに、ビジネスセクターからお金が流れてくるはずだと感じています。

そて、今回は民間主導では、新しい投資の手法としてインパクト投資を、その先の目指す姿として、ソーシャルIPOというロールモデルをご紹介してきました。

では、民間ではなく政府主導ではどのような動きがあるのでしょうか?

それが、ソーシャルインパクトボンド(SIB)という手法です。

次週では、

③SIBで訪れる資本主義の拡大

について触れていきたいと思います。

P.S

実は先週から、「UNERI Connect」という緩くUNERIと繋がれるページをひっそりつくりました。

新しい市場の創出に取り組むUNERIでは、事業の成長に伴って常に募集ポジションが変化しています。

すぐに転職は考えていないけどいつかUNERIで働きたい方や、複業で出向で関わりたい方は、ぜひ以下のフォームからご登録ください。採用情報やイベントの情報などをお送りします。

(新規ポジションができた際に弊社からご連絡させていただくことがあります)

情報発信はもちろん、起業家や起業を目指す方々にとって有益な情報も共有していこうと思っているので、ご関心のある方々はぜひ登録くださいませ🙋♀️

また現在UNERIでは、スタッフを募集しています!

一度話を聞いてみたいという段階でももちろんOKですので、お気軽にお問い合わせ/ご応募いただけると嬉しいです。

この記事が気に入ったらサポートをしてみませんか?