【日本株】ヨシムラ・フード・ホールディングス(2884) - 中小企業の再建を行う興味深い会社!

ヨシムラ・フード・ホールディングス(2884)という非常に興味深い企業があるので、その企業について書いてみたいと思います。

結論を先に書いておくと、ビジネス・モデルは非常に興味深いし、将来への期待も大きい。しかし、現状は「低い収益性」からなかなか脱しきれていない。それでも、北海道の海産物という「特別なプロダクト」を手にしたので、それを世界に向けて販売し、ぜひとも大きなビジネスへと成長してほしい! という会社です。

そんな同社が、どんなビジネスをしていて、なぜそれが興味深くて、なぜ収益性が低いのか? 低い収益性を解決するにはどうしたらいいのか? といったあたりを掘り下げてみたいと思います。

どんな会社なのか?

同社は「食品」関連企業に特化して、日本各地にある中小の食品メーカーや食品販売会社(卸)を買収し、グループ化することで各企業の経営を改善し、グループとしての価値を高めようとしている投資ファンド的な企業です。

グループ化することで、本部機能、販路開拓機能、マーケティング機能、生産管理機能、資金調達機能などを共通化し、中小の食品メーカー単独ではできない事業の効率化、コスト削減、資金調達、海外展開などを可能にすることで、個々の企業の収益力を高めることを狙っています(=この意味で、投資ファンド的な企業です)。

現在(2024年1月23日)、31社がグループの傘下にあり、内訳は国内子会社26社、海外子会社5社となっています。

例えば、業務用「とんかつ」を製造・販売する株式会社エスケーフーズ(埼玉県)、日本酒の製造・販売を行う株式会社桜顔酒造(岩手県)、北海道 オホーツク海で水揚げされたホタテ、サケ、イクラ、カニなどの加工・販売を行う株式会社マルキチ(北海道)などが傘下企業です。

買収対象の多くは「後継者がいない中小企業」であり、「事業継承」という意味において日本の中小企業の大きな課題の解決にチャレンジしている企業でもあります。

それから「投資ファンド的な企業」と書きましたが、同社は「買収した企業を(再建後に)売却することなく、グループ企業として継続的に保有する」ことを大前提としています。なので、この部分については投資ファンドと大きく異なり、かつ買収交渉時に同社が(投資ファンドに対して)優位性を発揮できるポイントでもあります(=中小企業のオーナーは創業家が多く、再建後の転売よりも、継続的に保有してくれる株主を好んでいる場合が多い)。

同社の決算は2月末で、今期(24/2期)の業績予想(会社予想)は、売上げ466億円(前年比+33.6%)、営業利益15.7億円(同+131.9%)、当期利益7.5億円(同+22.2%)となっています。

また、売上げの国内 vs. 海外比率は68.4% vs. 31.6%となっており、売上げの約3分の1は成長する海外市場である点も非常に魅力的です。

これまでの業績推移は?

同社は、2008年3月に創業し、2016年3月に東証マザーズに上場。2017年3月に東証一部に移行した後、2022年4月にプライム市場に移行しています。

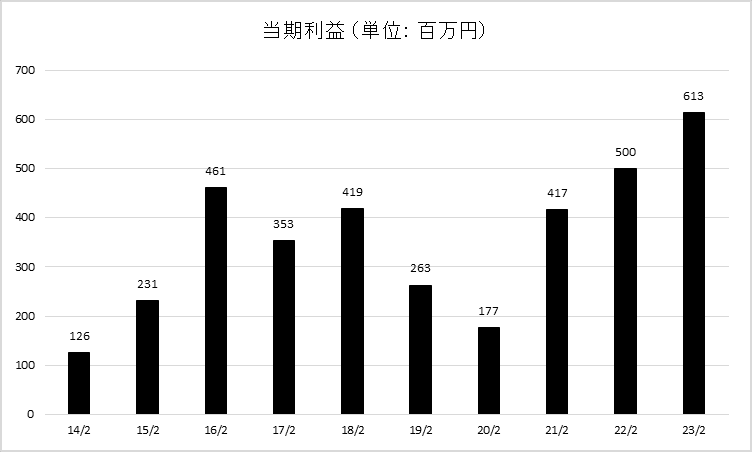

2014年2月期以降の売上げと利益の推移は、以下のようになっています。

順調にM&Aを実行してきた結果として、上記グラフのような売上げと利益の拡大になっています。

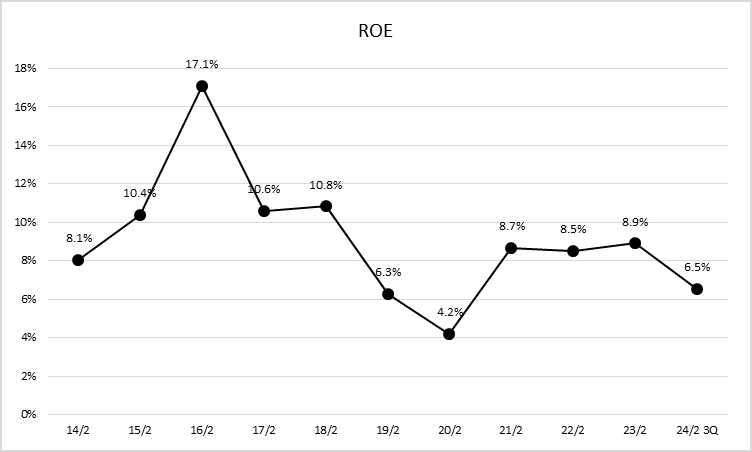

しかし、利益率が低く、ROICもかなり低い点が大きな課題です(尚、ROEは8%台なのでそれほど低い水準ではないですが、自己資本比率が20%台前半と低く、それによってROEがかさ上げされている状態なので、こちらも決して”高いROE”とは言えない感じです)。

数々の買収に伴い徐々に自己資本比率が低下している状態です(以下のグラフ)。買収を主に借入れで行ってきたことで、(自己資本比率が低下し)結果としてROEが8%近辺になっているといった感じです。

ちなみに、今期3Qの当期利益だと年換算するとROEは6.5%まで低下します。これは、3Qで在庫として保有しているホタテの減損10億円を計上しているためです。この減損が当期利益を押し下げ、ROEを6.5%まで低下させています。

このホタテの減損は、福島の原発処理水の海洋放出によって中国が日本からの海産物の輸入を停止したことによる影響です。中国の輸入停止により、日本国内のホタテが過剰在庫となり、その価格が下落したことへの対応です(=在庫の評価を市場価格にまで減損)。

但し、この減損部分は東京電力からの補償で補える予定ですので、業績への影響は(実質的に)なしという状況です。

株価は?

同社の株価は、1,018円(1/23 終値)。時価総額は243億円です。

PERは32.2倍、PBRは2.9倍、配当利回りはゼロ(無配当)です。配当に関しては、M&Aの実行を優先するため、配当(=資金の外部流出)を行っていません。M&Aの実行をしっかり進めて、株価を向上させることで株主の期待に応えるという方針です(=これは理屈に適っていると思います!)。

以下は、同社の上場来の株価チャートです。上場来、株価は5.5倍になっています。

以下は、直近1年間の株価チャートです。この1年だと、株価は1.2倍になっています(20%アップ)。

同社の成長戦略はどんな感じ?

同社の成長戦略にはいくつかの軸があるようなのですが、その中でも ① 海外への販売拡大、② ロールアップとニッチ戦略の2つのM&A方針、が核になるように思います。

①については、同社のCEO吉村氏が「日本の『食』は海外においても高い競争力を持っているはず」と考えておられるようで、成長する海外市場で日本の食品を積極的に販売していくことで、企業としての成長を実現するお考えのようです。そして、その第一拠点がシンガポールだと。

やはり、日本企業にとって海外で売上げを伸ばすことが成長の原動力になるので、このお考えには共感します。そして、「日本の食」が海外において競争力があることは事実なので、非常に期待できる方向性だと感じます。

②については、戦略というよりもM&Aの方針といった感じですが、ひとつは「核になる企業を買収し、その同業他社を買収することで規模を拡大していく」というやり方。これにより規模の経済を機能させ、収益性の高いビジネスを実現していくのが狙いです。

もうひとつの方針は、ニッチ分野において個性ある商品を製造・販売し、高い利益率を実現している企業をターゲットすること。そして、その商品を海外市場に販売することで、より大きなビジネスへと拡大することを狙っているという感じです。

上記の成長戦略(および方針)の具体的なカタチが「北海道ホールディングス(仮称)」の構想だろうと考えます。

同社は、2023年に北海道の海産物(ホタテやサケなど)の加工・販売を行う株式会社マルキチ(21/12期 売上げ69億円、営業利益5.7億円)と、同じく北海道のホタテやサケなどの加工・販売を行う株式会社ワイエスフーズ(22/7期 売上げ168億円、営業利益16.3億円)を買収しました。

これら2社を中核として、北海道の海産物の加工・販売を行う企業をロールアップ方式により拡大していく方針のようです。そして、中間持ち株会社「北海道ホールディングス(仮称)」を設立し、その下にこれら2社を含めた今後、買収する北海道の同業他社をぶら下げる計画のようです。

マルキチは北海道網走市に本社を置き、主にオホーツク海で獲れるホタテやサケ、イクラ、カニなどの加工・販売を行っています。加えて、保有する4工場すべてがHACCP認証を取得しており、業界では数少ない対EU輸出⽔産⾷品取扱施設であることが強みです。

一方、ワイエスフーズは本社が北海道茅部郡森町で、噴火湾(別称、内浦湾)で獲れるホタテやサケの加工・販売を行っています。

北海道の海産物は、日本国内はもとより海外でも人気があり、高いブランド力を誇る「強いプロダクト」。それを海外(アジア、アメリカ、EUなど)へ積極的に販売することで事業の拡大と高い収益性を狙う方針のようです。

ちなみに、水揚げされる海産物を直接仕入れるには「競りに参加する権利」が必要になるなど、多くの参入障壁が存在し、新規参入は実質的に不可能なようです。そうした環境なので、M&Aが唯一の参入方法になるようです。

また、中間持ち株会社「北海道ホールディングス(仮称)」は将来的に上場する計画で、被買収企業の旧オーナーの方々にもその株式の一部を保有してもらう方針のようです。それにより、買収のハードルを下げることと、その後の経営統合や成長戦略の遂行における”平仄を合わせる”といった意図のようです。

北海道ホールディングス(仮称)のロールアップをうまく進めることができ、あわせて海外への販路拡大を実現することができれば、大きな成長につながるように思いますし、他の食品分野や地域でも同じようなやり方で成長を目指せる領域が広がるのではないかと考えます。

課題は?

現在のところ、最大の課題は「多くの企業を買収してきたが、結果として収益性が低いこと」だろうと思います。

例えば、(前述のように)ROIC。前期のROICは1.4%、今期1-3Qを年率換算すると1.9%です。いずれも非常に低く、厳しい言い方をすると、「儲からない中小企業を寄せ集めただけ」という現状です。

あるいは、ROEで見ると8%ほどあり、そこそこリターンが出ているように見えますが、(これも前述の通り)自己資本比率が20%そこそこであり、かなりレバレッジの効いたバランスシートによってROEを押し上げている状況です。

EBITDA倍率で見ても、かなり割高です。時価総額や有利子負債に対してEBITDA(キャッシュフロー)が小さ過ぎる印象です。

買収した企業からの収益が、買収資金が必要とするリターンに見合っていない。なので、いくら買収を重ねて、売上げと利益を積み上げても価値を生み出していることにはならない、という感じです。

何が原因なのか?

収益性が低い原因は何なのでしょうか?

個人的な意見ですが(但し、多くの中小企業の事業再建に関わってきた経験から)、多くの中小企業をグループ化するだけでは(いくらかのコスト削減効果はあったとしても)思ったほどの「シナジー」は実現できないのではないか? と(上から目線的ですみません m(_ _)m)。

例えば、同社はスーパーやレストラン向け(BtoB)に「とんかつ」を製造・販売する子会社(埼玉県)や、同じくBtoBを主軸に「そば・うどん」を製造・販売する子会社(宮城県)を傘下に持っています。販路開拓や本部機能の共通化、資金調達などに関してはグループ・シナジーが発揮されるとは思いますが、生産効率の改善や商品開発といった観点では(商品そのものや生産場所が異なるため)それほど効果があるようには思えません。

それに、そもそも論として国内の食品関連ビジネスは競争が厳しく、利幅も薄い。また、ミドルマンが多く介在する流通チャネルであったり、古い商慣行が残る非効率な業界だったりします。そのため、基本的に儲かりづらい構造になっており、その構造から抜け出さない限り、儲かるビジネスにはなりません。

「その構造から抜け出す」とは、例えば、他社の商品と比較されることなくより高い単価で商品を販売できるようになるとか(=アップルのようになる)、他社とは別次元のコスト競争力をつけて、売上げを大きく拡大したり、利益率を高めたりするといったこと(=ユニクロのようになる)。

しかし、単価を引き上げるには個性ある商品を開発したり、ブランド力を強化したりといった何らかの「進化」が必要。そこは、人材、ノウハウ、時間、資金などが必要になります(=これから結果を出していくところ、といった感じでしょうか?)。

また、コスト競争力をつけるには、製造や販売のやり方を根本的に変革するか(=例えば、ユニクロが製造小売りにシフトしたように)、規模の経済を機能させるなどの大きな変化が必要になります。同社の現在地は、まだそこまでの前進には至っていないのだろうと思います。

と、言うことで、現時点では「たくさんの中小企業をグループ化しただけ」という状態であり、そのグループをこれからどのように収益性の高い企業群にしていくかが、同社の腕の見せ所といった感じでしょうか。

その意味で、前述した「北海道ホールディングス(仮称)」の取り組みが、収益性改善(および、成長)の重要な解決策になるかもしれませんね。

例えば、ホタテの最大の輸出先は中国ですが、中国に輸出された北海道のホタテは、そこで加工された後、中国国内に販売されるのは20~30%のみで、残りはアメリカ(約50%)、シンガポールなど中国以外のアジア諸国(20~30%)へと再輸出されるようです。

であれば、北海道から直接、アメリカやシンガポールなどへ輸出できると、収益性は大きく改善するように思います。

また、北海道から輸出されるホタテは水揚げしてそのまま冷凍保存したホタテであり、その殻をとったり、見た目や食感が良くなるように加水加工したり、スーパーやレストランに納品するようにパッケージ化したりするのは輸出先の中国企業のようです。

こちらも、同社が北海道においてそれらの業務を行うことで、利益の大きな部分を獲得できるように思います。

これまでの取引の経緯や法規制などハードルはあると思いますが、こうした取り組みが進めば、同社の収益性(および、売上げ)が拡大する余地は大いにあるように思います。特に、ホタテ(および、他の海産物)の加工工場の建設には大きな資金が必要になると思いますので、同社が持ち株会社となることで資金調達力を強化したことは大きな意味があると思います。また、法規制をクリアする上でも、そのための資金や人材、ノウハウなどを蓄積しやすいという意味で、同社の存在は重要になると思います。

まとめ

中小の食品関連企業をM&Aによりグループ化し、より大きな規模で事業展開することで事業を再建・拡大するという非常に興味深いビジネスを展開している同社です。

日本の産業構造の転換に一石を投じるビジネス・モデルのように思います。

但し、収益性など課題もある印象です。

ですが、北海道ホールディングス(仮称)のような有力な解決策も見えており、かつ同じような方法で横展開できるやり方のようにも感じます。

なので、現状はまだ低収益状態ですが、今後、収益性が改善(および、売上げ成長)していくのではないかと感じている会社のひとつです。

注目する価値のある会社のように感じますが、いかがでしょうか?

最後まで読んでいただき、誠にありがとうございました。

この記事が気に入ったらサポートをしてみませんか?