なにかある!雇用統計。24/2/3

宇宙人の Yan氏で~す。

インパクト!!!

昨晩の雇用統計ライブの後半で

YEN蔵さんから突っ込みを頂き

新たなる 冠で「 宇宙人 」を頂きました(笑)

しばらくはこれを使うか考え中です

それは冗談ですのでこれで終わりです

さぁ、議題の雇用統計ですが、明らかに強すぎる。

これはおかしいのではないかって疑うのが普通です

まずは、実体の雇用はどうなんだろうかということですが

このお方の動画を見てください

モニカさん 2/3

タイムリーなUPです

労働の現状はこれなのでしょうか

タイトルだけで判断しない方がいいですよ

ちゃんと見た方が、良いと思い紹介している動画です

ようは、解雇する前に大量に雇用してた人員の整理。

後半に票が出てくるのですが、レイオフ以上の雇用をしていたのが解ります。

レイオフされた人材の行先なのですが、ここから私の妄想ですが

経済成長が、斜め上の角度で上昇しているのではないかと

QTを緩めるなんぞしたらそれこそもっと株価が上がるようなくらいに

経済が良い状態

100だと思っていた規模が実態は200で、インフレ率が100での5%だったとしると200では半分の2.5%ではないのかとお話です

便宜上「価値半分」としておきます

私のシナリオケースの場合では先年のシリコンバレーバンクで話すと

金利が上がり切った時、目減りした国債を売却し資金に充てていたので資金枯渇でつぶれた流れですが、もともと「無理ゲー」で70になった価格で100支払うケースをだったのだと考えています

また、直近で地銀懸念が出ていますが、これはコロナ過での商業用不動産の稼働率低下は皆さん知っての通りで、圧迫は大分前から言われていたのに、引き当てをせずにずるずるしている方が悪い。

余計な事をしていない健全な金融機関も多くあるので、この辺りは経営陣の考えではないでしょうか

一応参考記事

ブルームバーグ 2/3

商業用不動産の地銀懸念は燻り続けるのは、アメリカにとってマイナス要因ですが、これがアメリカの銀行だけでない

日本とドイツが表面化していますが、他の国も持っているはずです

意外と、清算というなの処理には時間がかかるのではないでしょうか

もう何個かの銀行が飛ぶ(つまり破綻で処理)までは、終わらないのではないかと

労働に戻りますが、

2024年FOMCでの投票権がないシカゴ連銀のグールズビー総裁が

数字ほど強くない統計と言っています

この記事

ブルームバーグ 2/3

これ、どうとればいいのか、あの数字で強くないとなると

中身なのかと考えました

普段はYEN蔵さんの解説待ちなのですが

私も労働省のHPを見て強制的に日本語にしてみました

このページ

自分で翻訳してください

プロフェッショナルが減っているのが

最初のモニカさんの動画に通じます

労働参加は変わらずということは

専門職が減り、多業種への転職が進んでいる?

フルタイムも減っている、パート増

これなら数字ほど強さは出ないと感じるのは致し方ない

ただ、職を失っても、受け入れ先があるのは事実

経済の母数が上がっているがAIがそれを圧迫しているのではないかと

この経済の発展はこの動画から判断しました

私の記事ではこの人の登場は必然です

ザキオカさんが語ります

雇用ではなくFOMCでの事です

長いのですばやく見たい方は16分過ぎから見ればOK

1,利下げ前に更なる確信が必要

2,パウエルさんは中立金利が解らないと言っていた

これです。成長しすぎてFFレートを決められない

3,雇用は悪化しない。したら利下げ

こも不思議なことです。もはやインフレではなく、賃金低下の問題か?

4、バランスシート

FFでは株価は上がらない。QEなら株価が上がる

というような内容ですが

QT減少ではなく、QEが重要なのだと

バランスシートとFFは別物だというお話です

これは目からウロコです。

なるほど非常に勉強なりました

バランスシートが重要なら、3月11日にアメリカは緊急融資制度をやめます

これ(有料記事ですが最初で解ります)

金利が安いので銀行は借りまくってたので、問題になったのか(笑)

これが終わるので引き締めていたQTを緩めるという話が出ている

QEではないの株価への影響は緩やかにしたいというFEDの考えなのか?

ザキオカさんの動画から考えると

パウエルさんは、本当に解らない可能性があると思います

3月の利下げはないが、QTのスピードが論点か?

となるとGDPがこれからの論点になる可能性が出てきました

インフレ指標から、景気に関する指標が重要になるのではないかと

2月13日 CPIでの動きを確認し

動きが悪いのであれば

2月15日 小売りに注目が移るはずです

そして4月の1-3月期のGDP速報値

これが今現在では私の中では最重要になりました

地銀懸念は確かにある。しかしFEDはQTを緩やかにし対応を考えている。今は利回りが上がったが、国債価値も考えているはず

バランスシート調整を図っているのが事実ならか株価はさほど下がらない

経済はコロナ過のばらまきで予想以上に成長した結果、化け物じみた強さが残った形、現時点の利上げはインフレは止めたが経済自体は弱い状態ではない。確かに実体経済は悪い話もあるものの、失業率が上がらないのも事実。働く場所があるほど経済発展時にある人手不足は続いている。

株価は22年が調整期だと考えると市場のマネーつまりQTですが地銀対策なら下げられるはずもなく、悪くとも微調整くらいではないかと。新しい脅威でない限り、落ちない可能性もある

脅威といえば、マタトラで悪くなるかもしれないですね(笑)

もう一つ記事ですがこれは原油高対策なら、

ブルームバーグ 2/3

これはWTIショートしたくなるような記事です

それは置いて、

これでも原油が上がるなら、中国需要とかインド需要とかではなく

アメリカ経済はやばいくらい強い。

SP500は5000ポイントを超えるのは時間の問題かもしれないですね

さぁまとめます

日銀のマイナス金利解除で円高へ、それはドル円では押し目になるという結論と考える方が今の時点で考えるのは普通です。

そして、2月5日日本時間9時の

パウエルさんのインタビュー番組

どうやって見るのかはまだ調べていませんが

ここで何を語るのか

おそらくは、FFレート中央値は上になるのではないかとお話と大胆予想!

当たっていたら、皆さん褒めてください

それと利下げ時期まで言って来ても、それも押し目チャンスではないかと

事前に下げの予想というか願望が出ていた雇用統計

アメリカの強さをただ確認しただけの結果。

バランスシート議論系の記事が相場を動かす

失業率は変わらずですが小売りとGDPに注目というまとめになります

債券はしばらく触らず塩漬けで、下降トレンド上抜けで買い増しを考え直しへ

通貨は

米国利回り上昇で引っ張られ欧州系の金利も上昇となると

ユーロもポンドも抵抗できる可能性があります

オージーもまぁまぁ対応できたようですが

円とキュウイが金利がマイナスでした

ドル円は皆さん知っての通り

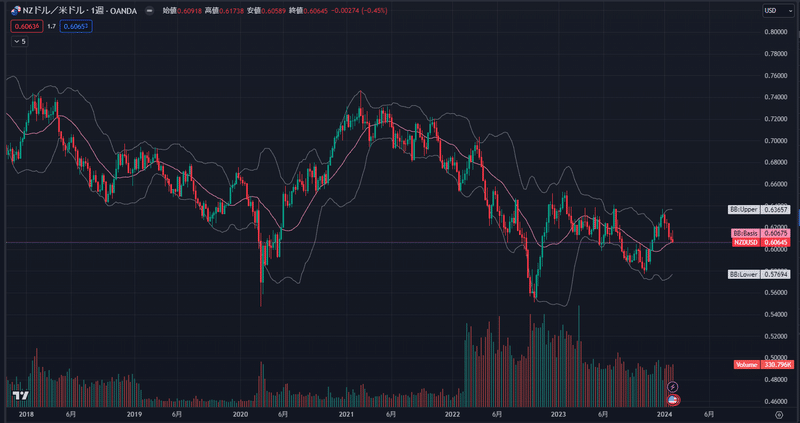

NZDUSDのショートも以外を美味しいかもしれないですね

一応チャートを張っておきます

ではなぜ円を言わなかったというと

一応、中国株下落からの日本のETFが買われているという報道は知っている方が多いかと思います

円は今のところ下げそうで下げない。実需の円売りでは下がるが、それなりに需要も出ているのも事実です

オルカンアタックの定義は、実需の円買いを仲値で狙う戦略

円安からの発展ですが、一時的なカウンターアタックです

12月の上がるキュウイのアノマリー後に売れなかったのはミスでした

ニュージー売りの入り場があれば積極的に狙います

あとがき

明日仕事ですが、もう一つのシナリオが浮かんでいます

後は評判悪い日本株のお話を少々

書けたら書きます

そんな感じです(大将風に)

以上

#FX #ヤン #Y #Yan氏 #ドル円 #雇用統計 #バランスシート #経済指標 #ニュージーランドドル #ファンダメンタルズ #分析 #アメリカ #実体経済 #アノマリー

この記事が気に入ったらサポートをしてみませんか?