FRBの利上げと金融市場(米国株編)

前回の本欄で触れた通り、パウエルFRB議長は物価安定の目標達成のため、雇用の最大化が犠牲になるのも已む無しと考えている可能性が高い。そして、市場もその決意の強さの幾分かを感じ取ったと考えられる。

とはいえ、楽観的な見方は完全に消えたわけではなく、とくに先週の株式市場では再び楽観的な雰囲気が支配的となった。そうした楽観論を支える根拠は様々だが、なかでも1990年以降の4回の利上げ局面の米国株(S&P500)がいずれも、最初の利上げから3ヶ月程度は調整しやすい一方、1年後には当初の水準を上回っていた(Table1)という経験は無視できない。

それでは1990年よりも前はどうだろうか?Chart2は1970年以降のFF金利と公定歩合(Discount rate)の推移である。当時の金融政策は今と異なり、市場との対話という概念が乏しく、政策金利の変更も頻繁で、継続した利上げや利下げよりも上下双方に微調整を繰り返すことが多かった。当時の金融政策への理解は現在と比べてかなり遅れていたといえるだろう。

今回はこうした違いを踏まえつつも、比較のため、最初の利上げから最後の利上げまでの期間が300日以上であることを「利上げ局面」として定義。それに当てはまる1970年以降、1989年末までの間の3回と、上述の1990年以降の4回との合計7回の利上げ局面の米国株を振り返った。

共通点は、利上げ当初の米国株には調整圧力がかかりやすいということ。このことは、今回の利上げ局面にも当てはまり、金融政策の引き締めへの転換が市場にそれなりに大きな影響を及ぼすことを示している。もっとも、その後の展開は3つに分けられそうだ。

1つ目は、利上げ期間を通じて、株価の下落が続くパターン(以下、パターン1)。1973年1月からの利上げ局面がそれにあたる(Chart3)。利上げ局面の後半にやや持ち直しも見られるが、その後、再び下落に転じ、利下げに転換する直前に改めて底入れを模索している。ただ、このパターンは過去7回のうち1回のみで、その再現性が高いとは言えない可能性がある。

他の2つは、最初の利上げ前後でこそ弱含むものの、その後は底堅く推移するというパターンで、上記以外のすべてで確認できた。2つに違いが表れるのは利上げ局面の終盤で、一方は利上げの打ち止めを好感する格好で一段高(パターン2)となるが、他方は直近の下値を試すほどの調整に見舞われていた(パターン3)。

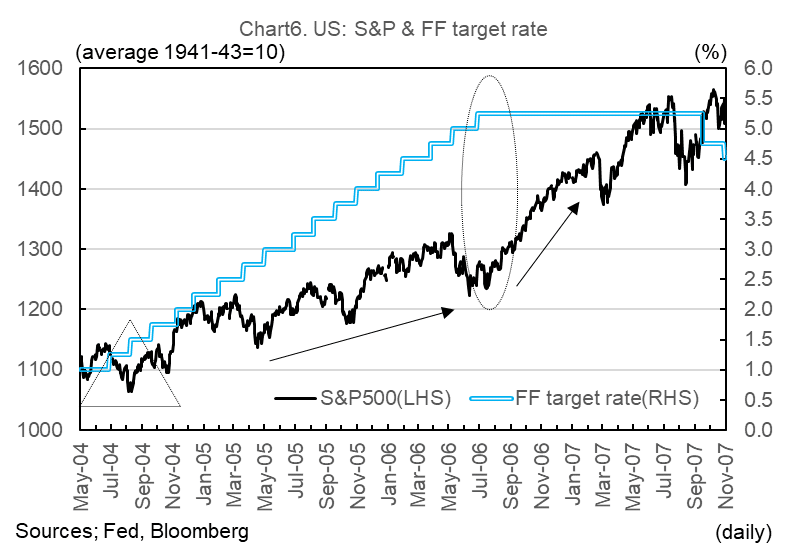

パターン2は、1988年3月、1994年2月、2004年6月を利上げの起点とする3回(Chart4、5、6)。いずれもグリーンスパン議長の時代ということで、マエストロの面目躍如だろう。とくに1994年2月に始まる利上げ局面は、それが景気後退も高インフレももたらさなかったということで、ソフトランディングの成功例だと言われている。

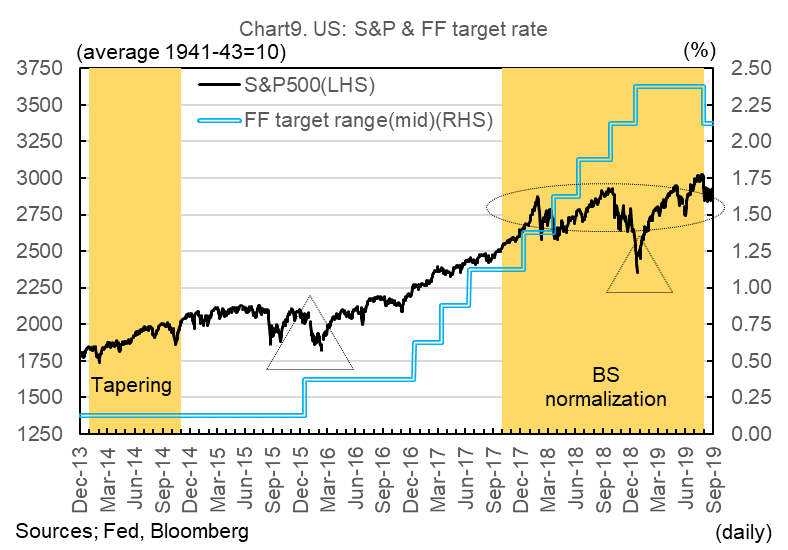

パターン3は1977年8月、1999年6月、2015年12月がそれぞれ最初の利上げとなった局面(Chart7、8、9)。実際、いずれも最後の利上げ前後のタイミングでやや大きな調整に見舞われている。このことは、FRBの利上げが金融市場の引き締めを通じて、最終的に実体経済を悪化させたことも意味するだろう。3回のうち1977年8月と1999年6月に始まる利上げ局面が景気後退で転換を迎えるのも当然である。

また、2015年12月に始まる利上げ局面は景気後退こそ引き起こさなかったものの、米国債市場の動揺が金融市場全体に波及。最終的にFRBが資金供給等で対応せざるを得なかった。

金融政策の引き締めが通常、市場を通じて、実体経済の減速を招くということを踏まえると、程度の差はあれ、それが株価の下落を招いたパターン1と3は当然の結果で、パターン2にむしろ不自然さを感じるのは筆者だけであろうか?もっといえば、グリーンスパン議長時代の利上げ局面が大幅な株安と無縁だったのは、引き締めが不十分だったことを意味するのではないだろうか?

実際、1980年代後半の米国は対外的には双子の赤字に起因するドル安を抱えつつも、対内的には住宅バブルの崩壊が第2次S&L危機につながったタイミング。当時は日独の貿易黒字や内需不足ばかりに批判の矛先が向かい、FRBの引き締めが不十分という見方はそれほど支持が得られなかった。

また、1990年代といえば、1995年1月にメキシコ危機、1997年7月にアジア危機、1998年8月にロシア危機が発生し、1998年9月にはヘッジファンドLTCMの経営危機が表面化。FRBが利下げに踏み切ったのは、物価が相対的に安定していたということもあるが、危機対応という側面も強かった。

さらに、2004年6月から始まった利上げは当初こそ、ソフトランディングの成功例と評価されたが、その後に住宅バブルが膨らみ、最終的には崩壊。今となっては、規制の穴に加えて、金融政策の引き締めが不十分だったことがバブルの拡大と崩壊を招いたと批判的な評価が少なくない。

グリーンスパン議長の時代は今と異なり、世界的なディスインフレ圧力が強く、金融政策を十分に引き締めなくても高インフレを招くリスクは低かったとも言える。

しかし、そうした時代は今や終わった可能性が高く、グリーンスパン時代のようにパウエル議長の率いる現在のFRBが金融市場、とくに米国株へ配慮して引き締め政策を転換するとは考えにくい。このことは、利上げの終盤が近付けば近付くほど、それだけ米国株の調整圧力が強まる可能性を意味するだろう。

この記事が気に入ったらサポートをしてみませんか?