低未利用土地控除について

正確に書くと「低未利用土地の譲渡に係る所得税及び個人住民税の特例措置」となりますが、タイトルは短くしました。現在利用されていない空き地や空き家を低廉な価格で売買した時に使える控除になります。管理できない空き家や土地で困っている方は、知っておいたほうがよいのでご紹介していきます。

この制度自体は令和2年度の税制改正において創設され、使っていない土地の利用を通じた移住促進、地域活性化を後押しするものです。そして適用期限が令和4年12月末までだったのですが、令和7年12月末まで延長される事になったみたいなので、この制度について簡単に書いていきます。

「放置している土地や空き家をどうにかしたいなぁ」

「遺産で引きついたけど、使う予定がないし処分したいなぁ」

と思いつつも放置している方は知っておいた方が良いと思います。

低未利用土地控除は特例で、現在利用されていない空き地や空き家を低廉な価格で売買した時に使える控除となります。

低未利用土地控除とは

この特例を使えば、都市計画区域内の特定の未利用地等を500万円以下で売却した場合、譲渡所得の金額から最大100万円を控除してもらえます。

(延長される令和5年1月1日から令和7年12月31日に売却された土地に関しては、一部土地について売却価格の要件が800万円に引き上げられます。)

控除の対象は長期譲渡所得のみ

低未利用地控除を受けられるのは、所有期間が5年を超える不動産を売却した時で、所有期間5年以下の土地の売却には、低末利用土地控除は使えません。

不動産の譲渡所得(売却益)には税金がかかり、売却した不動産の所有期間に応じて「長期譲渡所得」と「短期譲渡所得」の区分に分けられます。

定義としては

・長期譲渡所得:不動産を売却をした年の1月1日時点で保有期間が5年を超えるもの。売却益に所得税15%+復興特別所得税0.315%+住民税5%=合計20.315%の税金がかかります。

・短期譲渡所得:不動産を売却した年の1月1日時点で保有期間が5年以下。売却益に所得税30%+復興特別所得税0.63%+住民税9%=合計39.63%

の税金がかかります。

低未利用土地控除の特例は、長期譲渡所得のみを適用対象としています。

控除を受けるための要件

①譲渡した者が個人である事

②都市計画区域内にある事

③譲渡の都市の1月1日において所有期間が5年超える事

④売った金額が500万を超えない事。令和5年からは800万を超えない事

⑤売った後に、その土地が利用される事

⑥この特例の適用を受けようとする低未利用土地等と一筆であった土地から前年または前々年に分筆された土地またはその土地の上に存する権利について、前年または前々年にこの特例の適用を受けていないこと。

⑦売った土地等について、収用等の場合の特別控除や事業用資産を買い換えた場合の課税の繰延べなど、他の譲渡所得の課税の特例の適用を受けないこと。

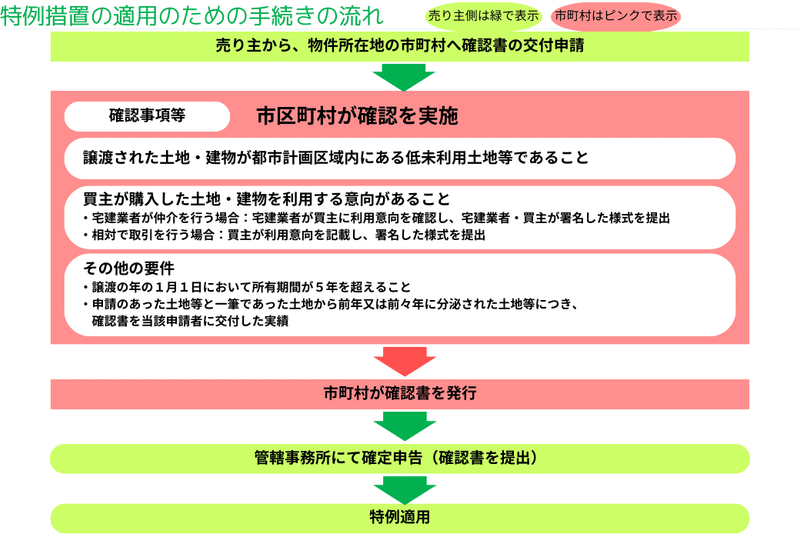

控除を受ける流れ

譲渡所得税について

計算式は下記のものになり、課税譲渡所得金額に税率がかかります。

収入金額 - ( 取得費 + 譲渡費用) - 特別控除額 = 課税譲渡所得金額

1) 長期譲渡所得(所有が5年を超える不動産)

課税譲渡所得金額×20.315%=譲渡所得税

2) 短期譲渡所得(所有が5年を超えない不動産)

課税譲渡所得金額×39.63%=譲渡所得税

低未利用土地控除の条件は長期譲渡所得ですので、100万円が控除され100万円×20.315%の20万円が減税になります。

もし、適応状況を満たしているのであれば申請するだけで最大20万円節約できることになります。大きい額の取引にかかる税金は馬鹿にならないので、使える控除はしっかりと利用したほうがよろしいかと思います。

一つ注意点としては譲渡取得税に関して5%ルールというものがあります。

5%ルールは物件の取得費がわからない場合に使用されます。

例えば、相続して放置している空き家を売るとしましょう。幸い控除が使える500万円で売却出来ることになりました。掛かってくる税金を計算しようと思いましたが、相続したので取得金額がわかりません。この場合、売れた金額の5%が取得金額になってしまいます。

計算すると500万円の5%は25万円となり、これが物件の取得費になってしまいます。そして仲介を頼み25万円の手数料がかかったとしましょう。これを計算式に当てはめると

収入金額 - ( 取得費 + 譲渡費用) - 特別控除額 = 課税譲渡所得金額

500万-(25万+25万)-100万=350万円

課税譲渡所得金額×20.315%=譲渡所得税

350万×20.315%=71万

低未利用土地控除を申請した場合、課税対象は350万円になります。

税率をかけると350万×20.315%=71万となり、譲渡所得税として支払う金額は71万円となります。もし申請をせずに売買した場合は450万円なので、支払う税金は91万円となります。

あとがき

税金って複合的なものが関わってくるので面倒ですよね。売った後に思わぬ税金が掛かって驚かないようにしておいたほうかもしれません。

上記に書いたものも、取得金額がわかっていて利益がでていなければ税金は発生しません。実際は取得金額も家と土地でわけて考え、土地はそのままの取得金額に上物の減価償却後の金額を足したものになります。

そして、特例を使った場合は確定申告を忘れずに!