【第1回】VIX(恐怖指数)で100万円を700万円にする投資法【VIXの性質を理解しよう】

VIX投資の魅力を全部発信!VIXはタダものではない…

こんにちは、きんくまです( @KINKUMACH )

様々な記事がある中、ご覧いただきありがとうございます。

はじめに

この記事は、100万円を元手に2年で700万円以上の利益を確保した具体的なVIXの投資手法の記事になります。

これは再現性のある方法ですので、騙されたと思って是非とも最後までご覧になってください。(当然最後まで無料です。)

VIX投資はとてもいいものです。

VIXほど、「確実に下がる」と断言できる指数はないです。

それだけVIXの値動きは予測できるものです。

VIXは恐怖指数と呼ばれております。

市場参加者人々が感じる恐怖感に投資するというのもなかなか面白いと思いませんか。

しかし、意外にもVIX投資をメインに稼いでいる方は少ないです。

理由はいくつか考えられますが、まとめると以下のような感じなのではないでしょうか。

✅VIX指数に投資できることを知らない

✅VIX指数が何者か良く分かっていない

✅VIX指数の値動きが予測できない

✅VIX指数が上昇時に、どこまで上がるか分からない

✅VIX指数投資のエントリーポイントが分からない

今回は、これらのVIX投資の障壁を取り払いながら、楽しく面白しくVIX投資をするために、基礎知識から具体的な投資方法までを連載形式で解説していきたいと思います。

今回はその記念すべき第1回となります。

不定期更新になりますが、是非とも最後までお付き合いいただければと思います。

なにがともあれ、VIX指数というのがそもそも何なのか分からないことにはスタートを切れません。

第1回はこのVIX指数の性質についてお話ししようと思います。

日本一のVIX記事にしようと思っていますので、是非ともよろしくお願いしますッ

VIXのnoteを書いているわけですし、2年半の間のVIX投資の収益の累計を集計してみました。

— きんくま🐹 (@KINKUMACH) May 7, 2022

*コロナショック通過しています

✅確定損益累計:+8,081,625円

一番自信アリのVIX投資だけしておけば一番いいパフォーマンスが得られていたんじゃないかと思う今日この頃です😂 pic.twitter.com/4AJjW8O3ms

***

VIX指数とは

VIXとは、ボラティティ・インデックスと呼ばれています。

このボラティティの元を参照している銘柄は米国株指数のS&P500です。

つまり、S&P500が暴落するかもしれない、という恐怖感につつまれたときに、VIXは上昇し、S&P500が楽観的になるとVIXは下落するという性質があります。

分かりやすく言うと、S&P500が下落する(しそうなとき)とVIX指数は上昇し、S&P500が上昇する(しそうなとき)とVIX指数は下落します。

直近ではコロナショックで80近くまで上昇したのが記憶に新しいですね。

そこから下値を切り上げておりますが、(恐怖で)上昇しては(楽観で)下落して、を繰り返しています。

VIX指数が50くらいまで上がれば、ギリシャショック、チャイナショック、2018年クリスマスショックレベル。80まで上がればリーマンショック、コロナショックレベルです。

***

ただ、これだけの知識ではVIX投資の参入はまだまだ早いです。

もっともっと、VIXにはより重要な性質があります。

ということでwikipediaを確認すると、以下のようなことが書いてあります。

数式は覚えなくていいです。投資には必要ないです。

ただ、ポイントは押さえておく必要があります。

これは、「なんとなく恐怖感があるから上がる」とか「楽観的だから下がる」とかいう見方で見ていたVIX指数ではなく、VIXの本質の話です。

Wikipedeiaでいうと、具体的には以下の点です。

VIX指数は満期までの平均ボラティリティにリスク中立確率測度で期待値を取ったものを基準化した指数である。CBOEが発表しているVIX指数はS&P 500を原資産としたオプション価格と先渡価格から計算されるので、VIX指数はS&P 500のボラティリティに対するものとなる。

上記の部分、S&P500のオプション価格に連動していることが非常に重要です。

この性質についてまず解説いたします。

***

VIX指数=オプション価格に連動

VIXはオプション価格より算出されます。

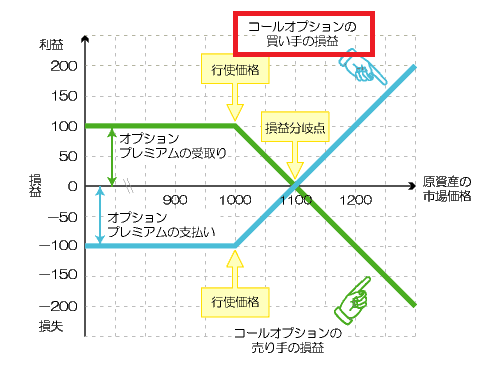

株価が市場では平常時、コールオプションを買うことで株価の下落に備えます。

コールオプションというのは、その価格で売る権利のことです。

コールオプションを購入するには「オプション料金」がかかります。

例えば、S&P500指数において、行使価格1000ドルのコールオプションを1単位を100ドルで買って持っている場合を考えます。

S&P500が500ドル半額セールになったとしても、オプション料である100ドルのみの損失で済み、差し引き400ドル分の損失がヘッジされます。

また、株が上がった場合でもオプション料100ドルの支払いはありますが、

1000ドル→1200ドルまで上がったら差し引き100ドルの利益です。

グラフにすると以下のイメージです。

ところで、このオプション料金は変動します。

もし、下落が濃厚な状態になれば、オプション料金は増えていきます。

*需給の関係で高いオプション料金を払ってでもリスクヘッジしたいプレイヤーが増えるため。

同じ金額で購入できるオプションでも、現在価格と行使価格が乖離していきます。こうなると、VIX指数が上昇していきます。

この状態はいわゆる、ボラティティが高いと言われる状態ということですね。

したがって、VIX指数の価格は、原則として株価の現在価格や価格変動に関係なく、下落リスクが高まり、オプション料金が高くなったときに、上昇するということになります。

【NOTE】

実際の値動きが激しくなったときに、「ボラティティ」が高いということが多いと思いますが、VIX指数で使われている「ボラティリティ」は違います。

ボラティリティは「オプション行使価格およびその料金」から算出されていおり、これをインプライド・ボラティリティ(IV)と呼びます。

現価格の変動が小さくてもIVが高まり、VIX指数が上昇することもあります。

***

とはいいつつも、一般の投資家は、S&P500のオプションなんて買いません。これを見ている皆様も、買い方すら分からない人が大半だと思います。オプションを買うのは、機関投資家、ヘッジファンドです。

彼らは、資産評価額をならべく減らさないよう努力します。とくに、市場のセンチメントが悪化したときに、資産を減らさないためにコストを多く払います。

結果として、指数よりパフォーマンスが悪くなりますが、万が一暴落になった場合に常に備えているのです。

***

さて、万が一暴落に備えることで、機関投資家がコストを支払っているというよう話をしましたが、ヘッジコストは掛け捨て保険のイメージしてもらえれば分かるように、払い損の確率の方が大きいです。

保険だと、月額数千円の保険をかけて、万が一保険の場合保険がおりる、みたいな仕組みですが、万が一が起きずに保険料払い損になる経験をした方は多いと思います。

(保険で安心を買っている、みたいな話もありますね)

つまり機関投資家はヘッジコスト(保険料)を払い、それのほとんどが損失になります。

それじゃあ、保険の売り手「オプションの売り」で参入すれば高確率で儲けられるのでは、と直感的に分かると思いますが、オプションを売るのも簡単ではありません。

たとえば、海外証券の口座と、海外銀行の口座と、多くの証拠金が必要です。1枚取引するだけで何百万と必要になりますので、ある程度投資に成功していないと難しいでしょう。

ただ、低コストでオプションの売りができたら・・・というのが、ざっくりいうとVIX指数のショートということです。

つまり、オプション料金とVIX指数は論理的に相関があり、オプション料金が上がると、VIXも上がり、オプション料金が下がるとVIXも下がります。

VIX指数であれば、VIX短期先物(1552)や、CFDなどで取引可能です。

少ない単位で、ショートから入ることもできます。

VIXのショートは保険の胴元なのだから、何も起きないか、何か起きても想定の範囲内(に落ち着けば)であれば、儲けになります。

パート①をまとめると、次のような話となります。

✅暴落に備えて保険を売る胴元=「オプションの売り」

✅オプション料金とVIX指数は相関関係がある

✅つまり、VIXのショートはオプション売り胴元と同じポジションとなる

S&P500価格との比較

VIX指数はS&P500のオプション行使価格から算出されますので、S&P500に連動します。

重要なのは、S&P500が上がらなくても、市場が安定してくればオプション料金が下がり、VIXも下がるという性質です。

#VIX ド短期展望

— きんくま🐹 (@KINKUMACH) March 24, 2022

SP500が上がってもVIX先物が下がらないシーンもありましたが、週はじめからのVIX下落は順調に推移しています😊

個人的には指数の押し目買いを入れたいので、もう少し下げていただけると助かる😂 pic.twitter.com/VJHxpueAJm

きんくまもS&P500とVIXの関連を常にウォッチしておりますが、上記のように、S&P500ヨコヨコでも時間経過とともにVIX指数は下がります。

株価が元に戻らなくてもVIXが下がって利益になる、というのは単純にインデックス投資と比較しても魅力的ではないでしょうか。

***

おわりに

表題の100万円を700万円にする、という投資法はとどのつまり、保険の胴元になるVIXをショートする投資法に他なりません。

まずは、理論を理解し、VIXがどういう性質なのかを抑えておかないことには話が前に進まないため、まずは1回目は理論について理解いただこうと思った次第です。

カンのいい方は分かったかもしれませんが、逆に保険料が安いとき(VIX指数が低いときに)暴落に備えて、VIXをロングする方法も有効ですので、それも合わせて投資していきます。

VIX高騰時は必ず下がる。これは理論的に打ち立てられており、100%の確立で発生する事象です。

まず、これを頭に入れてVIX投資にとりかかりましょう。

第2回はVIX指数とオプション料金の関係、先物投資に関する基礎知識とVIX投資戦略について解説します。

最後までお読みいただきありがとうございました。

次回も是非ともご覧になってくださいね。

【第2回】は以下のリンクになります(*'▽')👇

この記事が気に入ったらサポートをしてみませんか?