「日本企業の稼ぐ力を取り戻す」にはまだ道半ばも行っていないかも

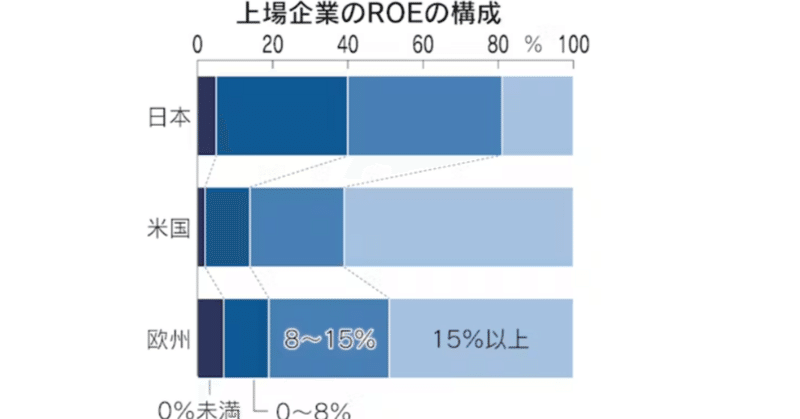

安倍政権時の日本経済再興を目指した「日本再興戦略」が2013年6月に発表されてから10年以上がたちましたが、日本企業の「稼ぐ力を取り戻す」を旗頭に「ROEの8%以上、PBRの1倍以上」を目指して一連のコーポレートガバナンス改革が行われてきました。しかし、日本企業の稼ぐ力の復活は道半ばです。まだ約4割の上場企業が未達成です。

そのため、東証はプライム市場とスタンダード市場の会社に対して、特に継続的にPBRが1倍を割れている会社には、資本コストや資本収益性を意識した経営を実践することを要請するという異例の対応を見せています。しかし、経営者の資本コストへの意識はあまり改善しておらず、投資家へのアンケートでも、「企業の経営者が資本コストを意識していない」「資本効率の向上が不十分である」といった声が依然根強く挙がっています。

経営者の重要な役割は、企業の持続的成長と中長期的な企業価値の向上です。資本コストは企業が資金を調達するためのコストであり、投資家の期待収益やリスクを反映します。経営者は資本コストを正確に評価し、事業投資を行うことにより、その資本コストを上回るように利益の最大化とリスクの低減を求められるのです。また、資本コストの適切な管理は、事業や投資案件に対する効率的な資金配分や投資判断の優先順位付けに寄与し、持続的成長と企業価値の向上をもたらすといえます。

資本コストは、企業が資金を調達する際に発生するコストのことを指します。資本コストは企業が自己資本や借入金などの資金を取得するために支払う必要がある利子や配当などの利益配分を含みます。資本コストは企業の財務戦略や投資判断において非常に重要な要素となります。

投資家は、常に資本コストを意識しています。投資家は、投資に対してリスクを取ることで期待されるリターンを追求するため、投資家にとって資本コストは投資のリスクとリターンの関係を示しています。つまり、投資することによってより高いリスクがある場合はより大きなリターンを期待し、低いリスクの場合は小さなリターンを期待するというように、常にリスクとリターンのバランスを判断しながら投資を行っています。

また、企業価値は将来のキャッシュフローや収益性に基づいて評価されます。投資家は企業に投資することで、将来のキャッシュフローや配当を受け取ることを期待します。したがって、企業の資本コストは投資家が期待するリターンを反映しており、企業の資本利益率が投資家の期待する資本コストを上回れば企業価値を創造する状態であることから、資本コストは企業価値を決定する重要な要素にもなります。

企業が高リスクなプロジェクトへの投資を行う際に、資本コストを適切に考慮する必要があります。例えば、将来のキャッシュフローが不確実でリターンが見込めないプロジェクトはリスクが大きく、これに資金を投入することは資本コストが上昇します。プロジェクトのリスクに応じた資本コストを考慮しながら、企業全体での資本コストを意識しないと中長期的な企業価値を毀損することにもつながります。

事業を拡大するために、借入金や社債などを使って財務レバレッジを利かせた経営を行う場合があります。借入金を増やすと財務面での不安や返済能力の低下などにより信用リスクが高まり、資本コストが上昇します。財務レバレッジ効果(他人資本の活用によって、利益やキャッシュフローが増加する効果)は、初めはプラスに働きますが、ある一定水準を超えると、資本コストを上昇させマイナスに働きます。これにより、招待的な企業価値は低下することに注意しなければなりません。中長期的な企業価値を毀損しない最適な資本構成を考慮しながら経営することが必要ということです。

資本コストが高い企業は、競争力の低下に直面する可能性があります。資金を適切に管理せず、高い資本コストを抱える企業は、競争相手よりも効率的な資金調達ができないため、市場での競争力が低下するリスクがあります。競争力の低下は、市場シェアの喪失や収益の減少といった結果を招き、結果として企業価値を毀損する可能性があります。

資本コストを考慮する際には、株主還元策の適切なバランスも重要です。一部の企業ではROEを高めるために株主還元を過度に増やす傾向が見られます。これは一見ROEを高め、資本コストとのスプレッドを大きくし企業価値を高めるように見えますが、株主資本を還元し資本を圧縮することでリターン自体の大きさが減少し、将来における持続的な成長や企業価値の向上を犠牲にしてしまう危険性もあります。

国際的な競争環境やグローバル金融市場の変化により、日本の経営者にとって資本コストの意識と適切な管理がますます重要になっています。米国ではプロフェッショナル経営者が企業経営を行っているので資本コストを経営に取り入れるのは常識ですが、日本の経営者は企業内競争に勝ち上がってきただけで、経営のプロフェッショナルとはいえません。社内の優秀な人材(MBA取得者など)を有効に活用しているとはいえないのは、経営者本人にそのセンスがないからです。資本コストを意識した経営として何をすべきか、経営者本人が勉強し、自らがそのタクトを取らなければ企業価値の向上は果たせないでしょう。

この記事が気に入ったらサポートをしてみませんか?