IMFによる世界経済見通しが改定された

2023年予想は上方修正だが、リスク要因は織り込まれていない

IMFの世界経済見通しの改定内容に疑問

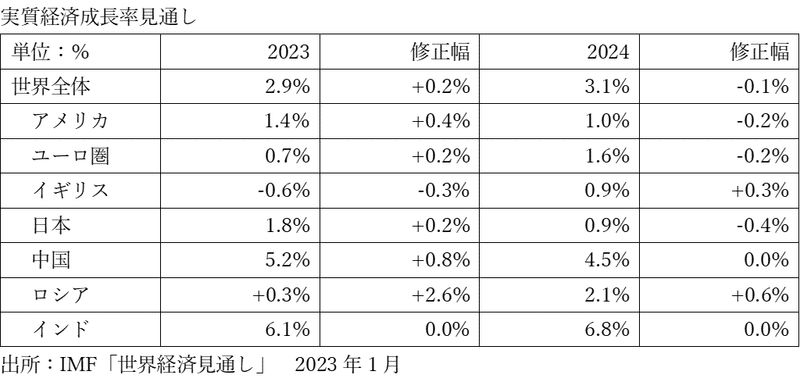

IMFは、世界経済見通しの改定を発表したが、2023年の成長率については、上方修正されている。前回の予想では、世界全体で2.7%成長とされていたが、今回2.9%成長に上方修正されている。

主要国全般において、上方修正が目立つ内容である。アメリカは従来比0.4%、ユーロ圏は同0.2%、中国は同0.8%となっており、全体として底上げされている。日本についても、0.2%の上方修正となっている。全体への影響は限定的だが、ロシアの成長率が2.6%幅の上乗せになっており、見通しが改善した数値となっている。なお、インドについては、6.1%成長を見込むとのことで、前回と同水準に据え置かれている。

この予想値を見て、率直にいえば、随分と楽観的な見方に変更したものだという印象を抱いた。まず、アメリカ経済は、スローダウン気味なのは間違いなく、むしろハードランディングのリスクが否定できない状況である。ユーロ圏については、ウクライナ戦争の影響などが大きく、ほぼゼロ成長に近い水準へのスローダウンが現実的であろう。

また、中国については、ゼロコロナからの解放を高成長要因として挙げているが、経済の分断化等の影響を考慮していない模様である。

さらに、ロシアについても、戦費負担や経済制裁の影響を過小評価している可能性が高い。中国やロシアのような独裁国家との経済取引に関しては、今後、非常に厳しい目が向けられる可能性が高い。既に、先端技術分野の輸出制限等が強化されているが、その範囲拡大が見込まれるため、両国は更なるダメージを受ける可能性が高い。

コロナ禍の経済面の影響が薄れているのは事実だが、それ以上に景気後退リスクが目立つのが現況である。

全体としては、IMFがなぜこのタイミングで、これほど明白なリスク要因を無視する形で、世界経済の見通しを上方修正したのか、理解に苦しむところではある。私自身は、前回予想でも下方修正する必要があると見ていたので、今回の上方修正には、疑問を持っている。

リスク要因を織り込んでいないことはIMF側も認めている

実は、今回の改定に際して発表された資料をよく読むと、様々なリスク要因が列記されているが、それらのリスクを織り込んだ予想値になっていないようだ。

IMFは、以下のように説明している。

まず、上振れリスクが2点あり、下振れリスクが6点ある。

上振れリスクの第1点目は、コロナによる強制貯蓄が、消費に向かうことである。いわゆる「繰延需要」と呼ばれるものであるが、世界的な労働市場のタイト化を受けた堅調な賃金の伸びがあるため、顕在化すれば、景気を押し上げる効果があると指摘している。

第2点目としては、ディスインフレの加速を挙げている。賃金インフレが鎮静化することと、財からサービスへの需要シフトが起これば、インフレの低下要因になるとしている。その場合、金融引き締めが緩和し、経済のソフトランディングにつながると見ている。

一方、下振れリスクとしては、まず、第1点目に、中国の回復失速の可能性を挙げている。コロナの感染状況の激化とそれに伴う経済活動の混乱が、再び起こる可能性を指摘したものである。加えて、不動産市場の危機の深刻化についても言及している。中国経済については、むしろ、ここで指摘しているようなリスク要因が顕在化する可能性が高いと、私は判断している。

第2点目は、ウクライナ戦争の激化を挙げている。ウクライナ戦争の泥沼化が予想される中、さらに状況が厳しくなれば、ヨーロッパのみならず、低所得国に影響が広がっていくものと予想される。天然ガスの問題は、今冬においては、たまたま極端な暖冬となったため、一旦は緩和されたが、夏場の電力需要拡大や、次の冬への備えなどを考慮すると、決して無視できないリスクである。さらに、穀倉地帯が戦場となっていることから、とりわけ低所得の食糧輸入国については、価格上昇によって、甚大な影響が生じる可能性がある。現時点では、穀物市況も落ち着いているが、急騰リスクは依然として残っている。

第3点目は、新興国と途上国の過剰債務問題である。先進国における金融引き締めは、相対的に信用力の低いこれらの国々の債務問題を拡大する可能性がある。少なくとも、資本調達コストが上昇することは間違いないため、金融引き締め局面が長引くと、債務危機が深刻化することが想定される。

第4点目は、インフレの長期化リスクである。主要国において労働市場の逼迫が長引くと、賃金上昇によるインフレ圧力が高まることになる。ウクライナ戦争の影響もあるため、エネルギー資源と穀物の価格水準が高騰すれば、世界的にインフレが長期化する可能性が高まる。

第5点目は、金融市場の突然の価格調整の可能性である。インフレ率の低下に呼応して、金融市場が過剰に織り込んだ場合、むしろ追加的な金融引き締めが必要になることも想定される。逆に、インフレ率上昇につながるような経済指標が発表された場合、金融資産の突然の価格調整が起こり、ボラティリティが高まる可能性が指摘されている。金融市場の混乱は、結果的に実体経済にも影響していくことになる。

第6点目は、地政学的分断が挙げられている。世界経済は、ブロック化が進んでおり、地政学的リスクが高まっている。分断がさらに激化し、国境を越えたフローが制限されれば、短期的には、そのコストが高くなる可能性がある。

このように、上振れリスクよりも下振れリスクが圧倒的に多く、その内容も現実化しつつあるものが含まれている。

そうであれば、最初から世界経済見通しに織り込んでおくべきだったと言える。なぜ、織り込まなかったのかについて、説得力のある説明は、なされていない。

今回の改定内容は、不適切だと判断される

結論としては、今回のIMFによる世界経済見通しは、信頼性に欠けるものだと、私は判断している。そもそも、容易に想定できるようなリスク要因を、予想にあえて織り込まないということ自体、不誠実な態度であり、受け入れがたい。何等かの政治的意図があるのかもしれないが、経済予測としては、極めて不適切なものとなっている。

今後、徐々に成長率予想を切り下げていく可能性が高いものと、私は見ている。とりわけ中国経済の見方については、明らかに楽観的と言わざるを得ない。現状でも、極端に大きな振幅を伴うコロナ政策変更によって、大きな混乱が生じており、今後も同様の混乱が起こることが予想される。さらに、IMFも指摘しているが、不動産市場の不安定性は、非常の大きな問題である。不動産関連の不良債権についても、何等かの方法で処理を進めることになるが、どのような方法であれ、経済活動に影響が生じないことはないだろう。

世界経済の見通しは、依然として不透明であり、楽観視できない。日本も含めた主要国及び経済圏の経済政策についても、引き続き、注視していく必要がある。

この記事が気に入ったらサポートをしてみませんか?