”みんなと一緒” では乗り切れない - 日本人はもっと「リスク」について勉強した方がいい

"Risk & Rewards" (リスクと見返り)

イギリス人の同僚がよく使っていた言葉だ。 "No Risk & No Return" "High Risk & High Return" と言い換えてもいい。相場や投資はこの一言に集約される。だから ”Challenge" (挑戦)が推奨される

ところが日本人はどうも様相が違う。極端に言うなら:

"No Risk & High Return" (リスク無しで丸儲け)

"High Risk & No Return" (投資は危ない)

「団塊の世代」を中心にこう言う感覚が染みついている。推奨されるのは ”みんなと一緒” 。起きた結果は常に ”誰かのせい” でいつも政府が、日銀がと騒ぎ立てる。ろくに選挙も行かなかったのは自分達であるのに、である。だからいつもファンドなどの "黒船" に振り回されてしまう

日本人はもっと「リスク」について勉強した方がいい

”預金は安全資産”

典型は「平成」以降の「預金信仰」。確かに30年にも及ぶ「デフレ」下では "最も有効な運用" だった。問題は「リスク」を認識していたかどうか。「インフレ」になってようやく気が付いたが「預金」は "安全資産" などではない。「円安」が進む中、今や "最も危ない資産" と化してしまった

これは「昭和」の「不動産神話」も同じ。田中さんも鈴木さんも佐藤さんも買っているから住宅ローンを組んで家を建てる。こちらも「昭和」で約30年機能した ”みんなと一緒” 戦略。だがその「リスク」を認識していなかった人達が「デフレ」の波に飲み込まれた。こういう "大転換” は周期的に訪れるので「リスク」を把握していないと乗り切れない

今まさに「インフレ」時代への ”大転換” が起きている

繰り返しで恐縮だが、現在の「インフレ」は「円安」で起きているわけではない。ほとんどの原材料、商品を輸入に頼る日本では確かに「円安」の影響は受ける。だが海外、特に欧米で物価が上がっているのは「人手不足」が主因。だからFRBがあれだけ「雇用」に神経を尖らせているわけで、原油も小麦も木材もとっくにピークは打っており「原材料費の高騰」だけでは「インフレ」の説明が付かない

「円安」で真に問題なのは「預金」「不動産」「株」等々円建資産価値の毀損。既に内需主導の国に転換しているのに、これでは個人消費が伸びない

日本でも原材料価格の高騰が何度もあったが、その度に価格を抑えられてきたのは「人件費」を抑制できたから、つまり人手が余っていたから。そのバッファー(余力、調整弁)を失った今、全ては価格転嫁される。食品・エネルギーを除くコアCPIが総合指数を上回っていることが何よりの証拠

”コストプッシュ派” はこの事をどう説明するのか。おそらく「消費税減税ないし廃止」を謳うための一種の政治運動なのだろうが、これこそ ”誰かのせい” の典型。「政府の負債は国民の財産」なんていう詭弁も「自分達の税金で国家を運営している」という当事者意識が欠けている証拠でもある。実はこれ、政治家の思う壺。生活民の ”政府依存” が続く以上何も変わらない、いやジワジワと悪化する。*「円安」はそういうことを告げている

*「金利が上がると住宅ローンを組んでいる人達が破綻する」もそう。低金利のメリットを享受したければ「円安」は甘んじて受けるべきで、そのことはトルコが証明している。そもそも「金利リスク」は自己責任。誰か(政府)何とかしては虫が良過ぎる

今の「円安」、筆者はイライラしながらも反面ポジティブに捉えている。現状維持指向が強い日本人は追い詰められないと行動に出ない。そして地震等危機時には ”火事場の馬鹿力” を発揮するのもまた日本人の特性。「インフレ」危機は "大転換の芽” になり得る

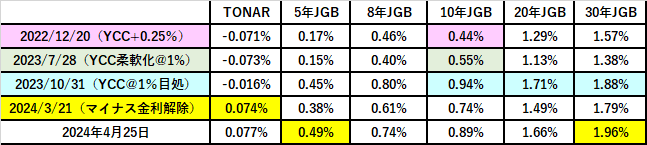

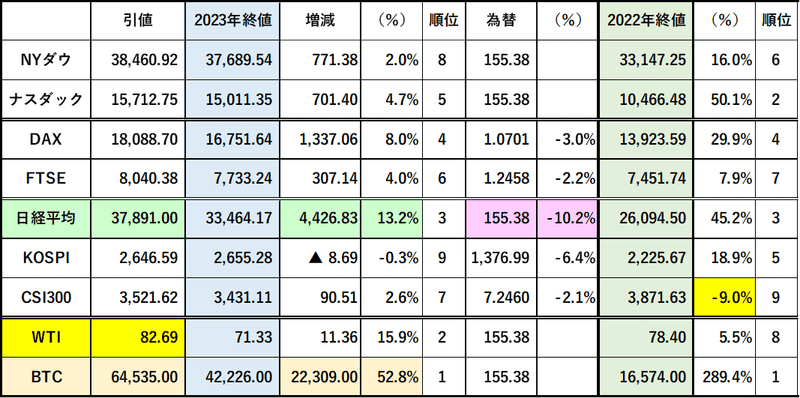

昨年12月には植田総裁の「チャレンジ」発言をきっかけに 相場が壊れる時は突前訪れる|損切丸 (note.com) で@140円まで急落したドル円だが、今回は旗色が悪い。何しろこの4ヶ月できつめのの "調整" を乗り切ったファンドやFXトレーダー達は「キャリートレード」に自信を深めている。 "積み上がっているモノ" は何か? -「金利」との比較|損切丸 (note.com) 観点からは「ドル円」が筆頭で次がビットコイン(BTC)だが、こうなると ”バブル” は更に大きくなる

前回並みの "調整" を起こしたければ①+0.5%「利上げ」②年内+0.25%×3回の「日銀プロット」の発表等 ”劇薬” が必要だが、それは政治的にも無理。「国債買取」の減額が本線だろう。ここで「円買い介入」を重ねても@150円割れがせいぜい。みんな「円売り」したくてウズウズしている

1秒間に何万回も取引するHFT(高頻度取引)なんて "怪物" が主導する「AIマーット」では、かつてないほど相場は増幅する。だから中銀は先手先手で動かないとマーケットを制御できないのだが、今回はFRBも日銀も6ヶ月以上対処が遅れている

だから 悪い ”胸騒ぎ” |損切丸 (note.com) が収まらない。元・金利専門家として過去のクラッシュをなぞると 最後は「金利」が ”とどめ” を刺す ー 「インフレ」と「中国」の綱引き。|損切丸 (note.com) 米国債もJGB(日本国債)も特に20年超の超長期国債の金利上昇が主導する「スティープニング」(長期金利が短期を上回る現象)が進んでいるのが気になる

こんな状況で「利上げ」に踏み出す日銀は大変。おそらくきっかけは企業か国家のデフォルト。お隣の大国絡みだったらそれこそ大変だが、可能性は案外高い。高い緊張感をもって今回の政策決定会合を見つめている

この記事が気に入ったらサポートをしてみませんか?