過去の景気循環の紹介 (3)

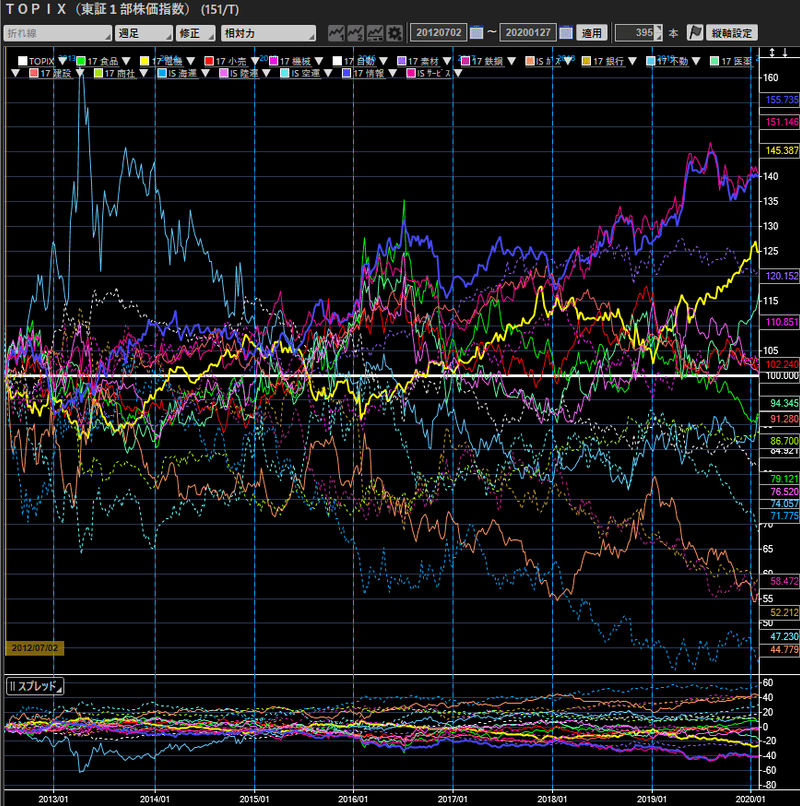

※真ん中の白色の太い実線がTOPIX、破線がシクリカル(景気敏感株)、実線がディフェンシブ(内需株)、電機-黄色の太い実線、情報通信-青の太い実線

第16循環 2012/7~2020/1(アベノミクス相場)

当時相場のサマリー

ここは皆さんもお馴染みのアベノミクス相場です。サイクル全体を通してみるとディフェンシブ>シクリカルとなりますが、どっちかというとグロース>バリューの色が強い景気循環となりました。

米国は2009年くらいから雇用が改善して回復期に入りましたが、日本はアベノミクスが始まるまで不景気が長く続き、2009~2012年の間はディフェンシブ優位の相場でした。しかし、2012年からアベノミクス開始と同時に量的緩和と円安が急激に進んだことで、量的緩和の恩恵を受けるグロースと円安恩恵を受けるシクリカルがアウトパフォームします。

2016年にチャイナショックと共に好況期ピークの疑惑で一度株価は下落しましたが、すぐに景気循環の堅調さが再確認され、株価は回復して2019年にかけて本当のピークを迎えました。そしてコロナウイルス拡散によるパンデミック大発生で景気循環が一巡します。

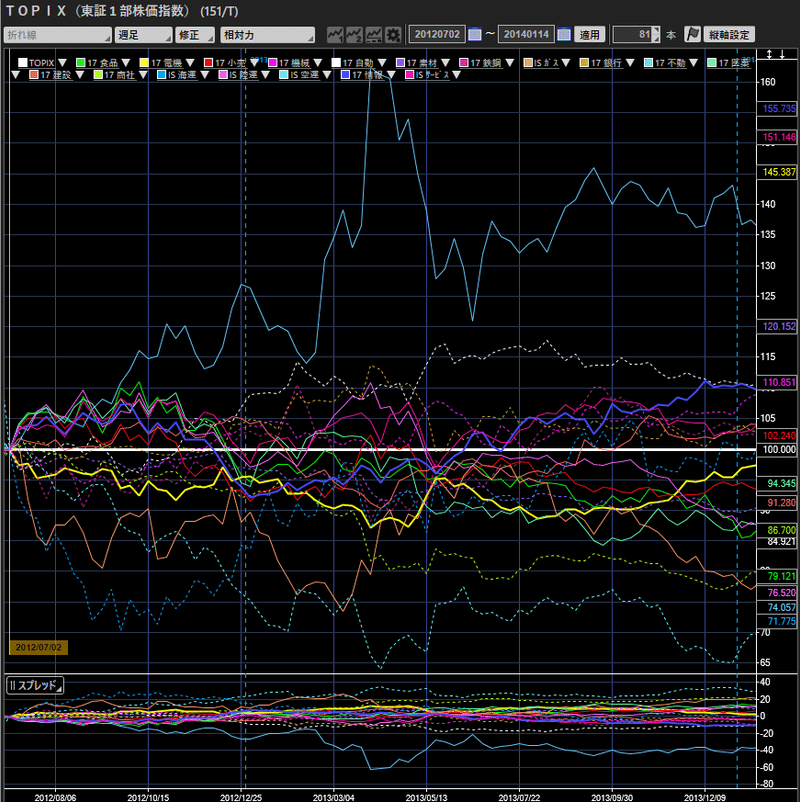

回復期~好況期1(2012/7~2014/1)

アベノミクスの恩恵を受ける不動産、建設、自動車とグロースがアウトパフォームします。強いて言えば、シクリカルがややディフェンシブをアウトパフォームしています。

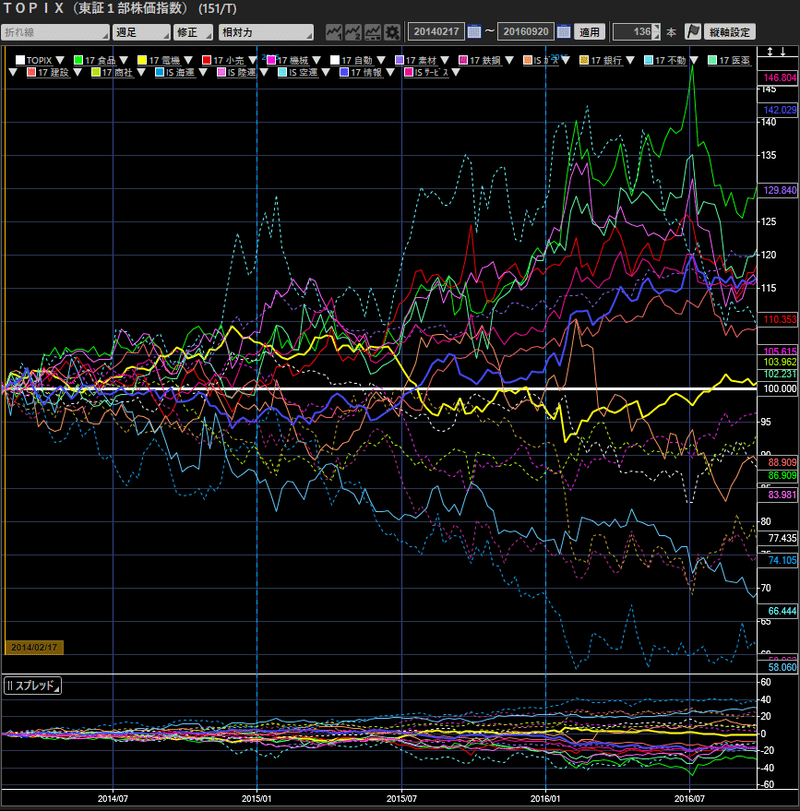

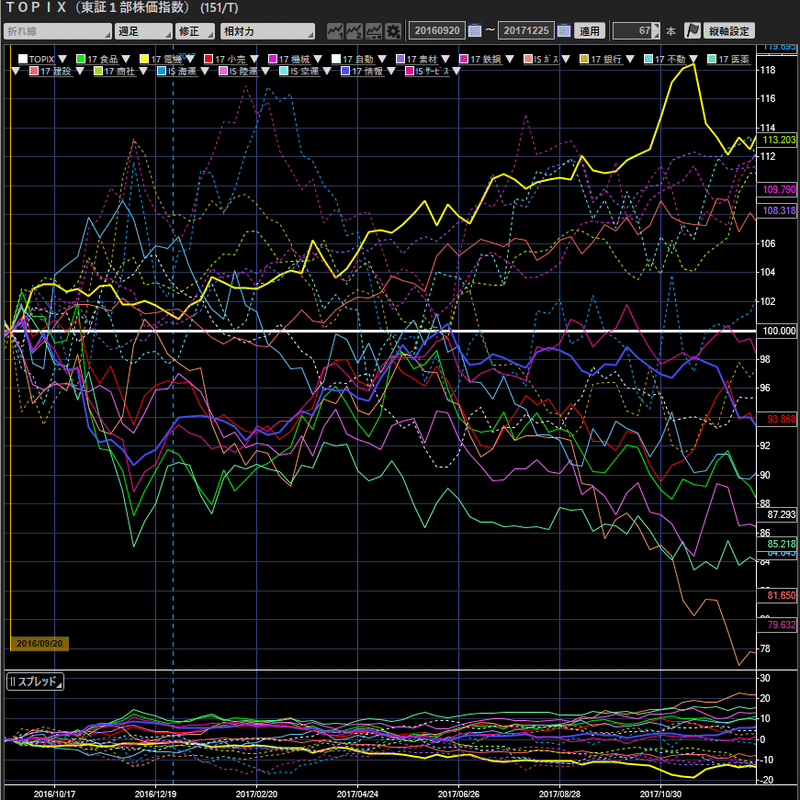

チャイナショック相場(2014/2~2016/9)

グローバル経済が堅調な中、中国の成長はバブルかもしれないという疑惑から中国株式市場の急落があった時期です。食品・医薬品・陸運・など静かだったディフェンシブセクターが一気に息を吹き返して、海運・鉄鋼・自動車・商社・機械などのシクリカルがアンダーパフォームします。

好況期2(2016/9~2017/12)

中国の懸念が払しょくされ、グローバル経済が堅調ということが確認されるとディフェンシブとシクリカルが一気に逆転し、またシクリカル優位相場になります。電気ガス・医薬品・陸運・食品がワーストパフォーマであった一方、自動車の除いたほとんどのシクリカルセクターがTOPIXをアウトパフォームします。

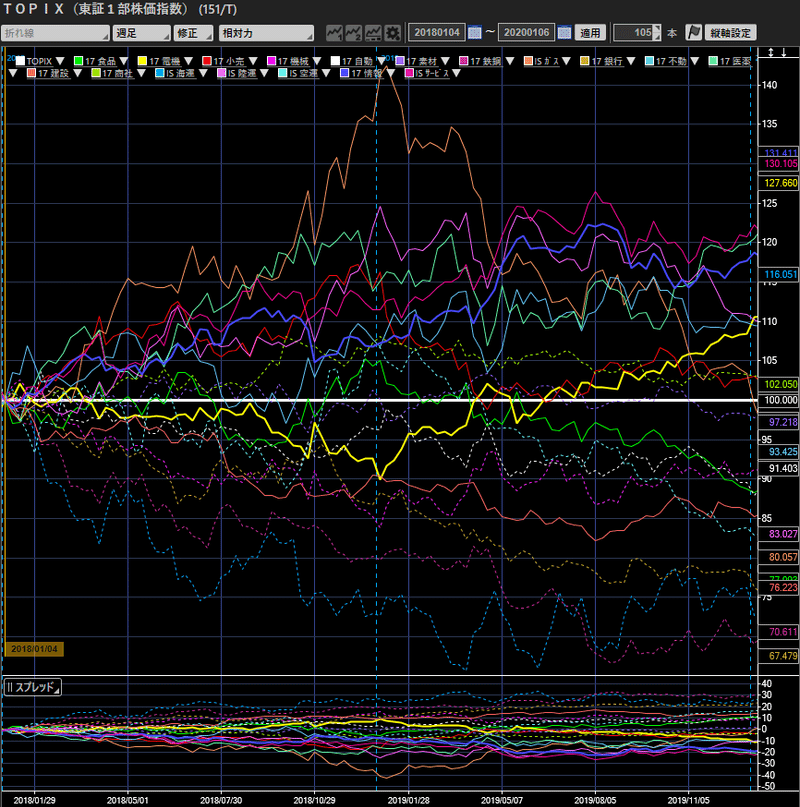

成熟期(2018/1~2020/1)

長い成熟期の時期です。私もいつまで続くんだこの成熟期!インフレはなぜ来ないんだ!と不満を言っていたのを覚えていますw。実際に、KILLED BY AMAZONといわれ、もう構造的にインフレは起きにくいと言われて数々の証券会社調査レポートが出回っていました。

食品と電気ガスを除いたほとんどのディフェンシブセクターがアウトパフォーム、商社を除いたほとんどのシクリカルセクターがアンダーパフォームします。

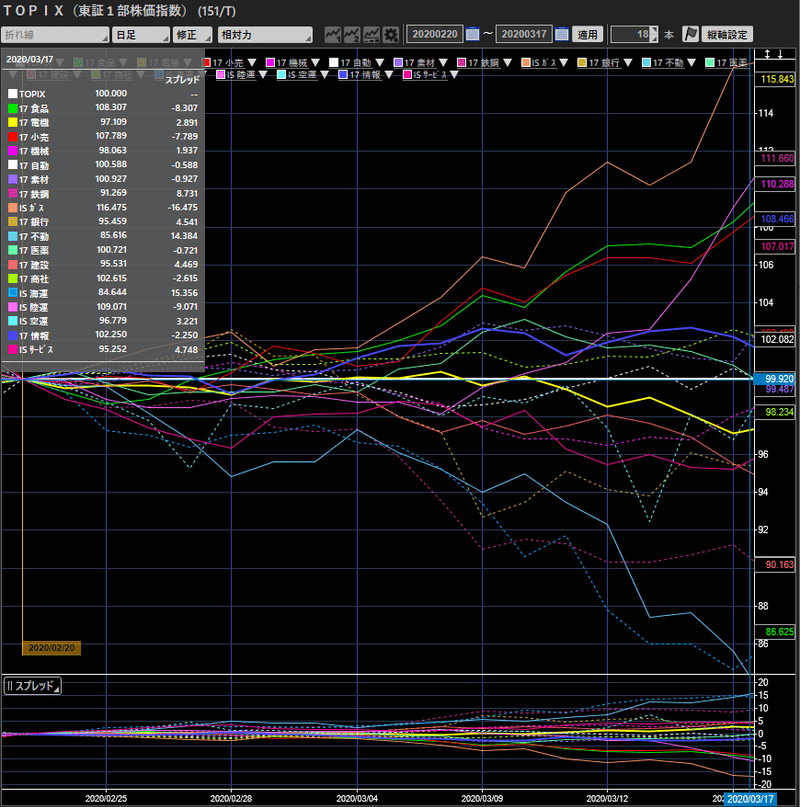

パンデミック暴落時(2020/1~2020/3)

普通の需要衰退の不況ではなく、パンデミックによる暴落でした。正直、景気循環的にはインフレがなかっただけで不況の条件はそろっていたのです。

短いので日足で見ていきます。ベストパフォーマはなんと電気ガスセクターです。それから陸運・食品・小売とディフェンシブセクターがアウトパフォームします。一方でワーストは海運・不動産・鉄鋼・サービス・銀行となります。少し特徴はありますが、ディフェンシブ優位であることは変わりませんね。

参考資料

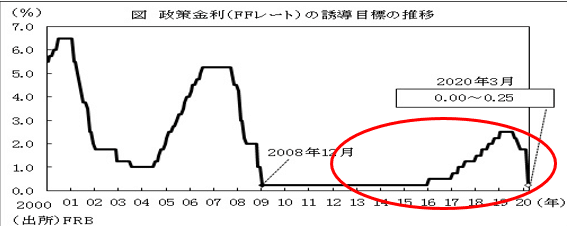

米FRB、10年7カ月ぶりに政策金利の引き下げを決定

米FRB、臨時のFOMCを開催、1.0ポイントの追加利下げとFRBによる資産購入拡大を決定

Reasons for Chinese Economic Growth 2000-2007

中国株の大暴落 (2015年)

この記事が気に入ったらサポートをしてみませんか?