M&A仲介の業績を調べたみたら、M&A総研が圧倒的に強かった話

M&A仲介の23年10-12月期の決算が絶好調だったので、各社の成長ドライバーや業界動向についてまとめました。

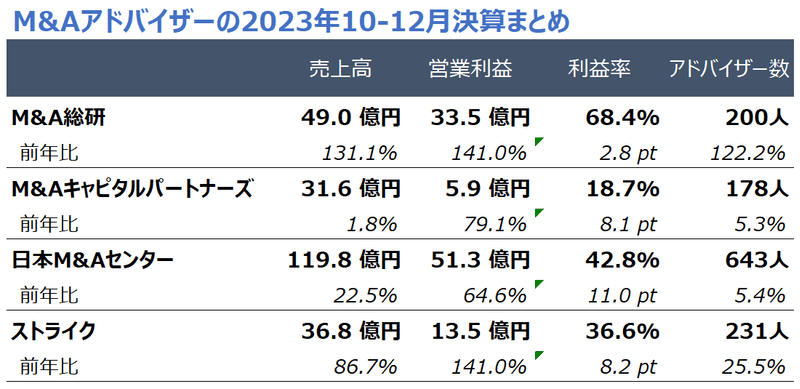

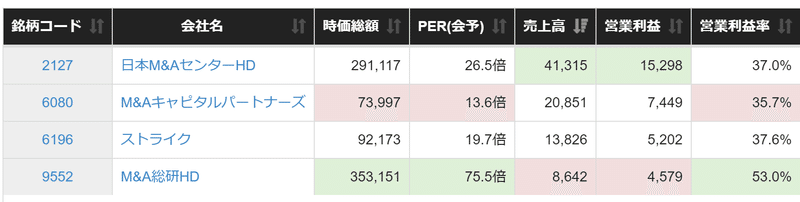

まず、M&A仲介の大手4社の直近決算が以下の通りです。

10-12月期の成長率はM&A総研>ストライク>日本M&Aセンター>>M&Aキャピタルという順番で、M&Aキャピタル以外の各社は決算後に株価が急騰しました。日本M&Aセンターは2021年12月の会計不祥事から長らく低迷していたので、久々の株価反発という感じです。

M&A仲介大手4社の売上トレンド

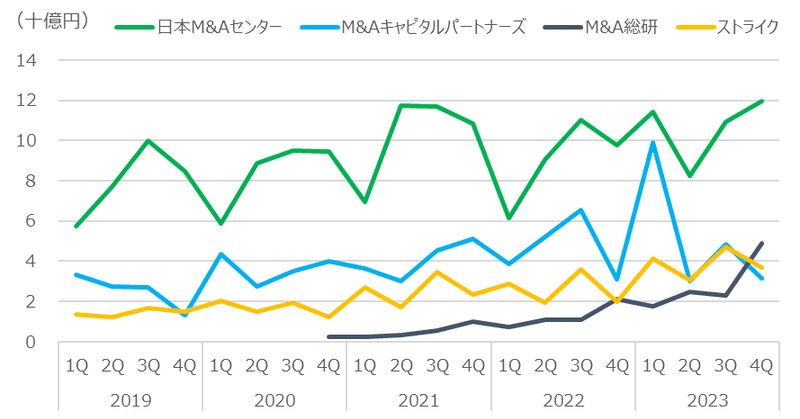

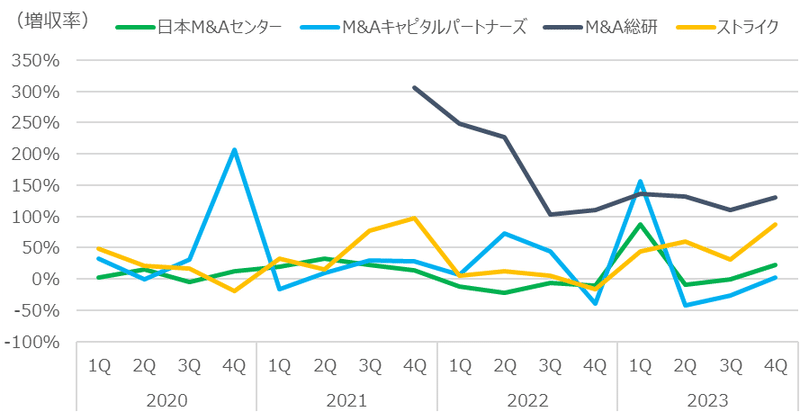

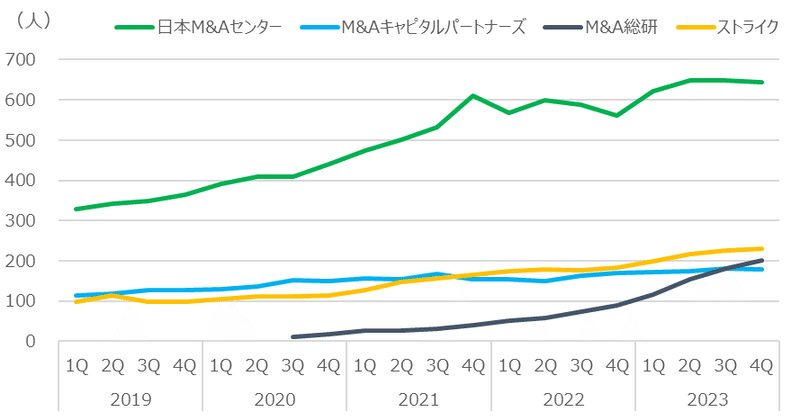

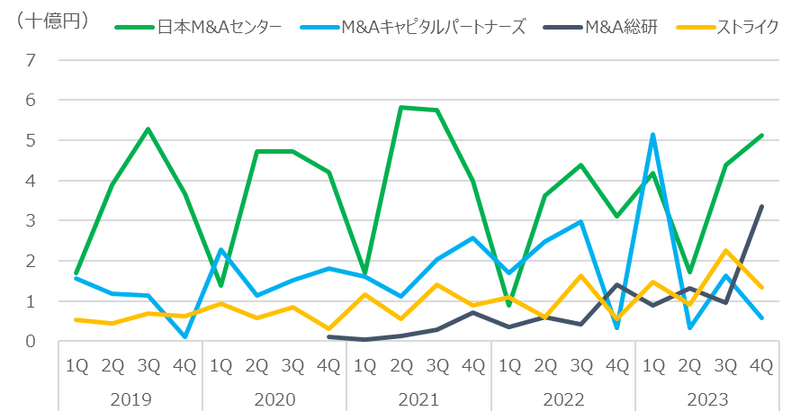

3か月の数字だけを見てもトレンドが分からないので、各社の四半期売上高と増収率をまとめたのが以下のグラフです。

売上高をトレンドで見ると以下のようになります。

日本M&Aセンターは不祥事で21年4Qから22年1Qにかけて大きく減収したが、22年2Qから持ち直してその後は横ばい

M&Aキャピタルは2022年10-12月から売上高が低迷中

ストライクは安定して増収トレンド

2018年に設立されて2022年に上場したM&A総研が急成長中

M&A総研の成長が著しいですね。10-12月期だけで見ると、売上高の規模は日本M&Aセンターに次ぐ業界2番手まで成長しています。

M&A仲介の業績KPI

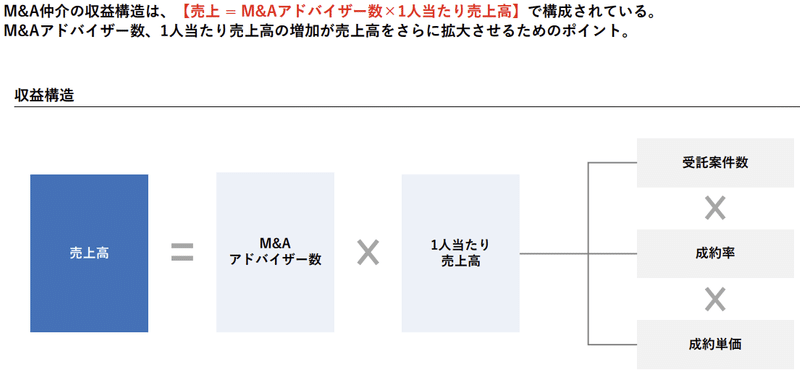

M&A仲介の売上高は「成約数×成約単価」で決まります。

そしてどれだけ成約できるかは営業力、つまりM&Aのコンサルタントがどれだけいるかにかかっています。M&A仲介は労働集約型のビジネスモデルなので、M&Aコンサルタントの数が売上を決める重要な要素となります。

M&A仲介の業績KPIはM&A総研のこちらのスライドがわかりやすいです。

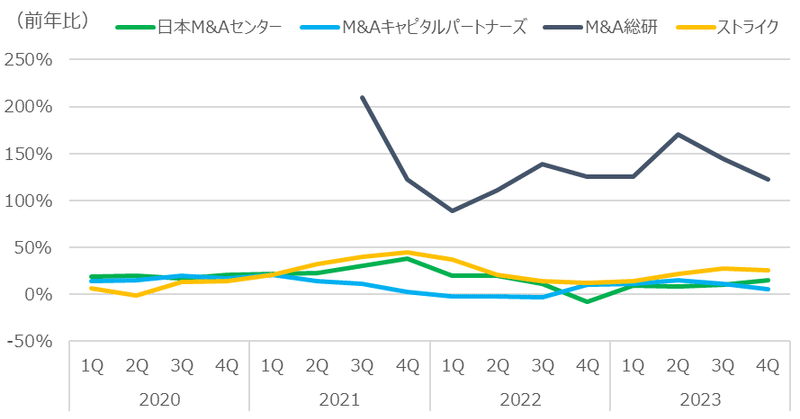

そして各社のコンサルタント数をまとめたのが以下のグラフです。

日本M&Aセンターは不祥事があってから離職が増え、コンサルタント数が一時的に減少しました。その後2023年からまた人数が増えていますが、伸び率で見ると他社に見劣りします。

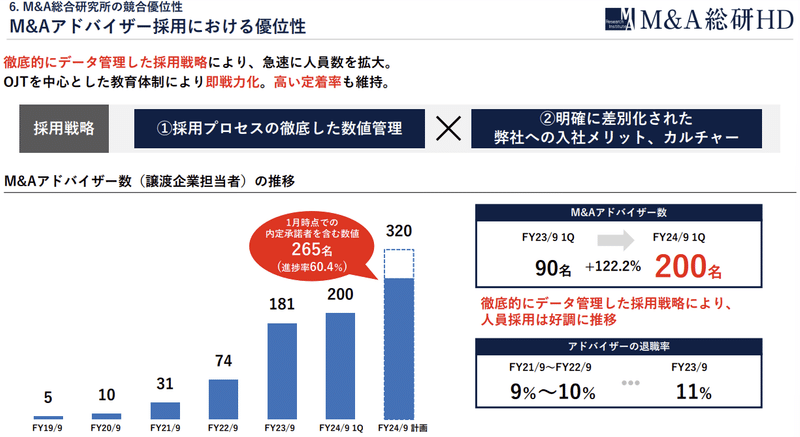

コンサルタントの数が圧倒的に伸びているのがM&A総研です。

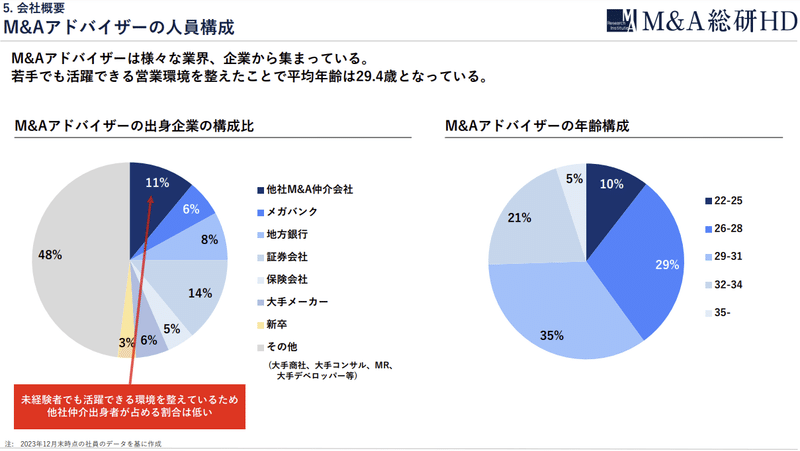

M&A総研のコンサルタントの出身企業内訳を見ると、競合他社からの転職はわずか11%で、残りの約9割が他業界からの転職(もしくは新卒)となっています。

M&Aアドバイザーの年齢構成も若く、以下のスライドにある通り「未経験者でも活躍できる環境を整えていること」が強みとなり、積極的な人材採用ができています。

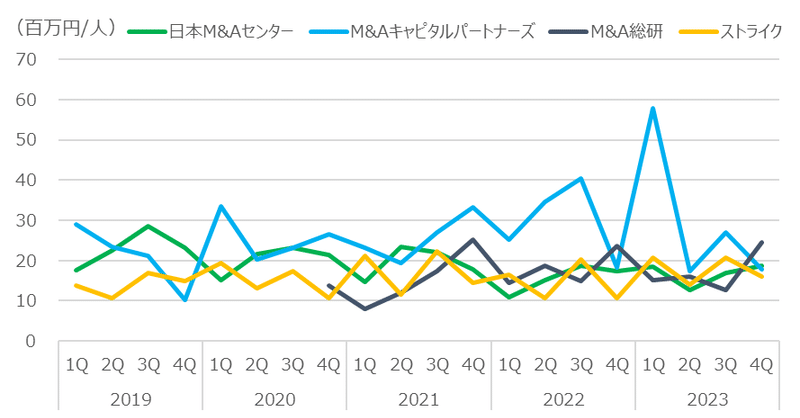

未経験採用がメインのM&A総研ですが、アドバイザー1人当たりの売上高は決して低くありません。

以下は各社のアドバイザー1人当たり売上高の推移となりますが、大型案件が多いM&Aキャピタルを除くと残り3社はだいたい1人当たり四半期で1,500~2,000万円の売上高を作れており、大きな差はありません。

人材の採用が進むM&A総研の強み

単純に給与水準を比べると、おそらくM&A総研は他社よりもそんなに高くはありません。おそらく日本M&AセンターやM&Aキャピタルと比べると平均給与は低いんじゃないでしょうか。

それではなぜ、M&A総研はこんなに採用を増やせているんでしょうか?

その理由が「採用プロセスの徹底した数値管理」と「明確に差別化された入社メリット」となります。

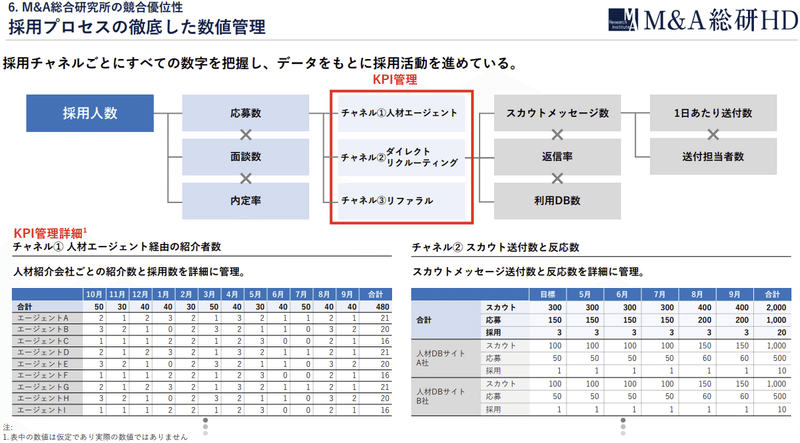

まず、M&A総研は採用KPIの徹底した数値管理を行っており、エージェントごとやサイトごとの採用数や内定率を月次で計測しています。データに基づいて最も費用対効果が高いところに採用費を投下しており、少ない採用費で効率的に人を採用することができています。

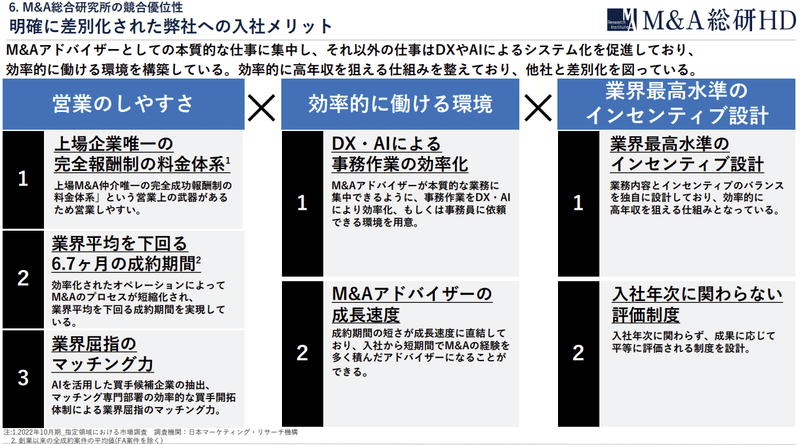

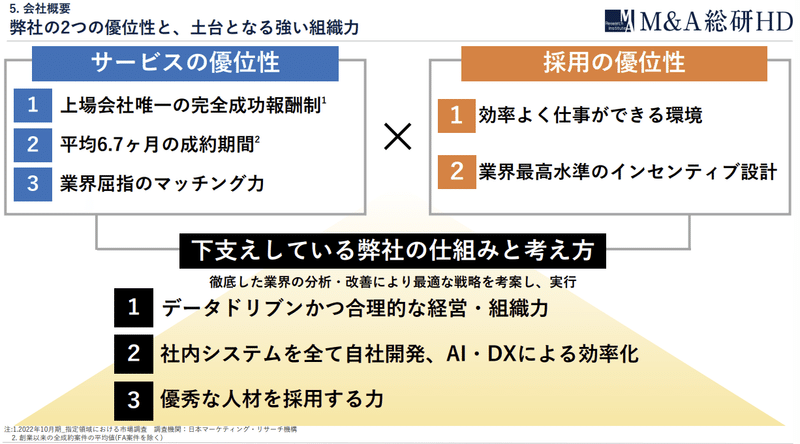

そして採用時に求職者に示せるメリットとして、営業のしやすさ、効率的に働ける環境、業界最高水準のインセンティブ設計が明確化されています。「自社の強み」がしっかりと言語化されており、それを求職者に示せるのは強いですね。

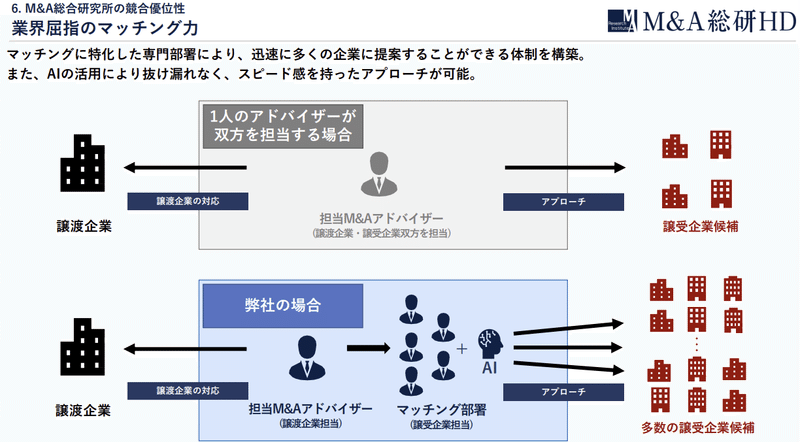

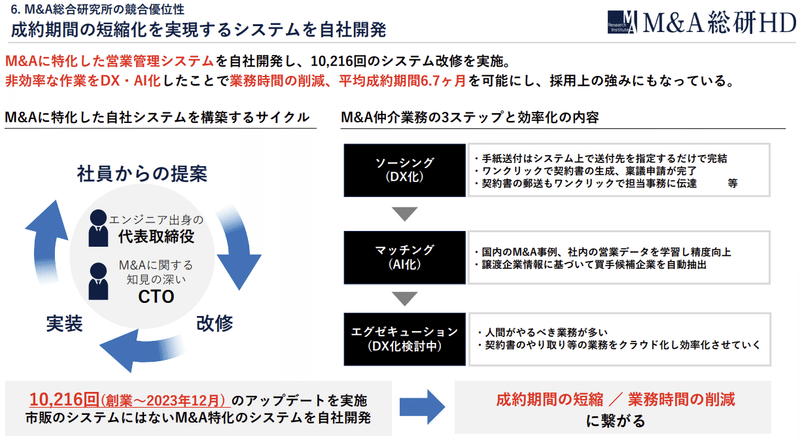

一般的なM&A仲介会社は1人のアドバイザーが売り手企業と買い手企業の両方を担当しており、アドバイザー自身が動いて買い手候補を探してくる必要があります。

それに対してM&A総研の場合はマッチングの部署があり、この部署が独自に開発したシステムを使って買い手候補の企業にアプローチをします。

1人でたくさんの業務を請け負う従来のM&A仲介会社と異なり、未経験者でも再現性高くM&A仲介を行える営業の仕組みが出来上がっているため、「営業のしやすさ」や「効率的に働ける環境」を明確なメリットとして示せるわけです。

独自のシステムの中には日本全国の企業データやM&Aの事例データが入っており、AIが買い手の候補となる企業を自動で抽出してきます。

そして手紙の送付や契約書の作成なども自動で行えるようになっており、買い手企業探しからM&Aのプロセスまで様々な業務が効率化されており、成約期間の短縮や業務時間の削減につながっています。

この仕組みにより、M&A総研では「未経験者でもM&Aアドバイザーとして活躍できる環境」が構築されており、経験者を採用するよりも安く、多くのアドバイザーを採ることができているんです。

M&A仲介大手4社の営業利益

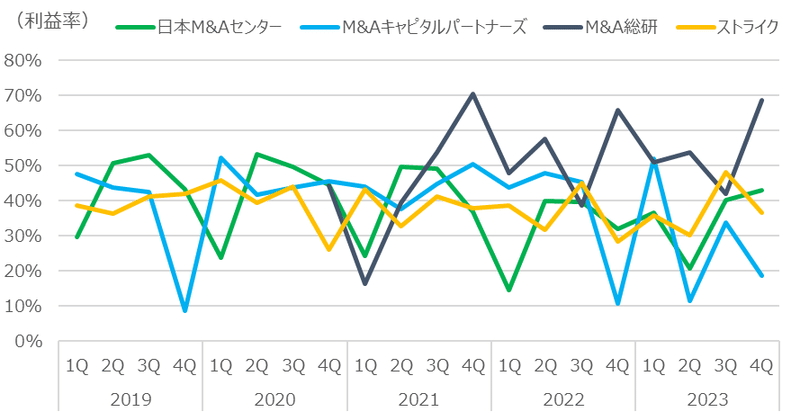

M&A仲介大手4社の営業利益と営業利益率のトレンドが以下の通りです。

営業利益の金額は売上規模が大きい日本M&Aセンターがトップとなっていますが、2位にM&A総研がつけており、売上高と比べると利益の差はあまり大きくありません。

営業利益率のトレンドはM&A総研が50~70%でトップ、日本M&Aセンターとストライクが30~40%、M&Aキャピタルはもともと40~50%と高い水準だったが22年4Qから低迷中、という感じです。

先述した効率的な採用プロセスと営業方法により、50~70%という高い利益率を出せているのがM&A総研の強みとなっています。

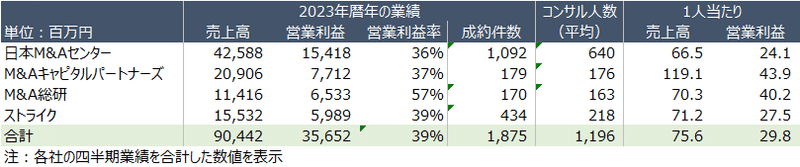

参考までに、各社の2023年暦年の売上・利益、コンサルタント人員数、1人当たり売上・利益をまとめたものが以下の表となります。

M&A仲介の潜在的な市場規模

2023年暦年におけるM&A仲介大手4社の合計売上高、合計成約件数はそれぞれ904億円、1,875件でした。

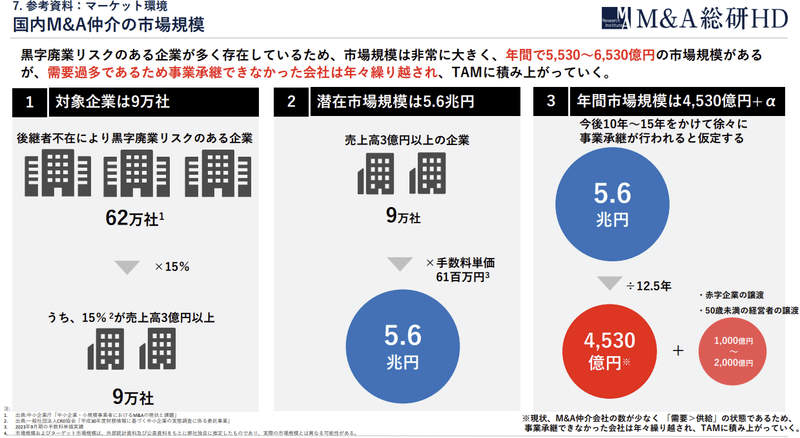

それに対して、日本には後継者不在により黒字廃業のリスクがある会社が62万社あると言われており、そのうち売上高が3億円以上の会社が9万社もあります。

この9万社という数字に手数料単価の6,100万円をかけると、M&A仲介の潜在的な市場規模は5.6兆円にもなります。

この9万社がこれから10~15年かけて徐々に事業継承されていくと仮定すると、1年あたりの手数料収入の規模は4,530億円となり、現在の市場規模からさらに大きな成長余地があることになります。

ちなみに、他社も似たように潜在的な市場規模を公表しています。

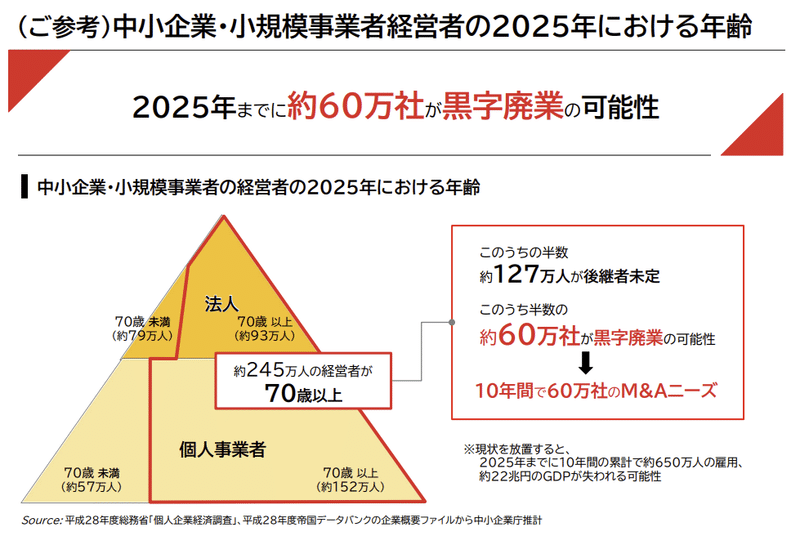

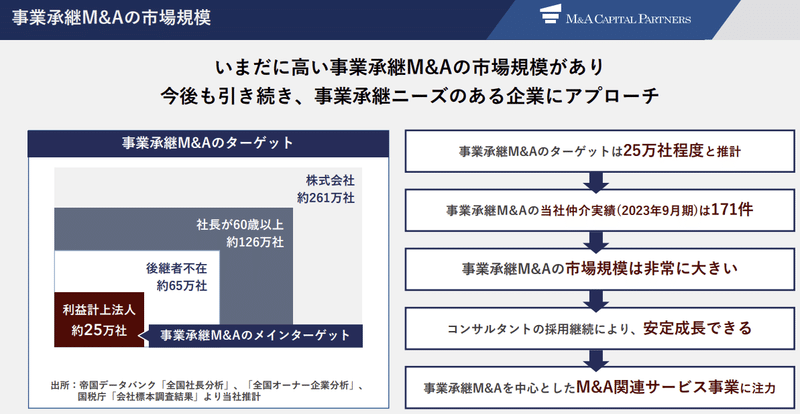

日本M&Aセンターは「2025年までに黒字廃業の可能性がある60万社」、M&Aキャピタルパートナーズは「そのうち利益を計上している25万社」を潜在的な市場規模としています。

M&A総研の数字が最も保守的で、しかも金額ベースでも試算されているのでわかりやすいですね。

実際のM&A市場規模と参入プレイヤー

9万社の潜在的なM&A需要があり、手数料収入ベースで年間4,530億円の潜在的な市場規模があるM&A仲介の業界ですが、実際に年間どれぐらいのM&Aが行われていて、そこにどれぐらいの仲介会社が参入しているんでしょうか?

M&A仲介の市場動向

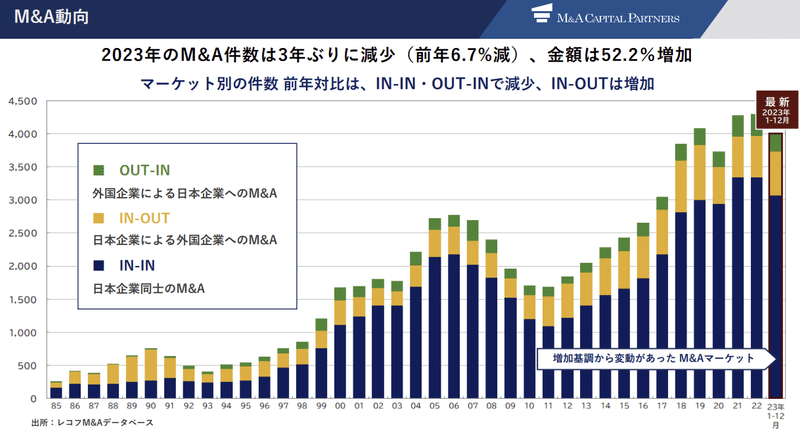

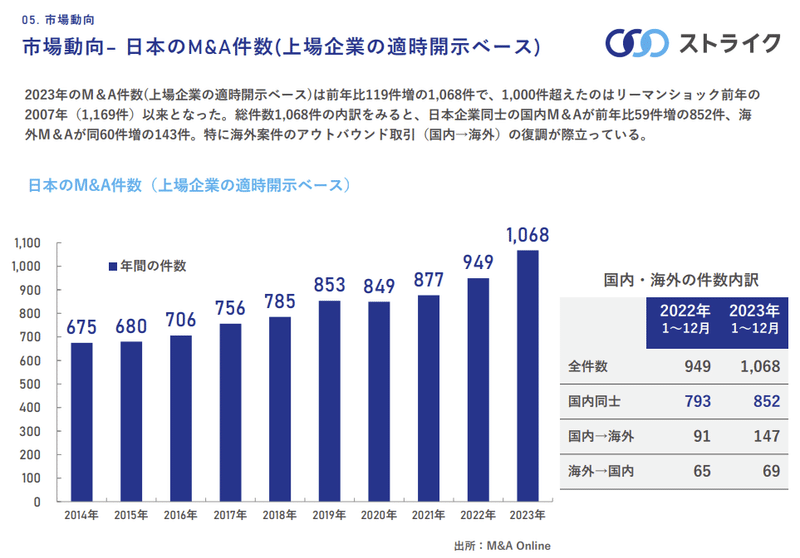

まずは日本のM&A業界の動向ですが、M&Aキャピタルが長期の推移をスライドでまとめてくれています。

M&Aキャピタルの子会社であるレコフのデータベースを使っているようですが、年間4,000件程度の市場規模があるようです。このグラフを見る限りだと、M&Aの件数は景気の影響を強く受けそうですね。

順調に拡大してきたM&A市場ですが、2023年は3年ぶりの減少となっており、これはちょっと意外でした。バリュエーションが高くなって買いにくくなっているとか、もしくは日本の金利見通しが不透明で買い控えが起きたとかがあるのかもしれません。

ストライクの決算資料に上場企業によるM&A件数が載っているんですが、こちらは2023年も順調に増えています。なので2023年は中小企業のM&Aが減ってしまったのかもしれません。

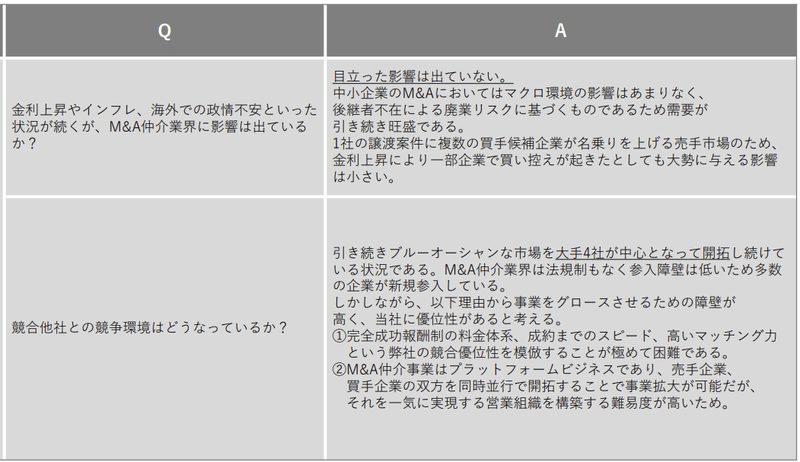

M&A仲介の市場動向と競争環境については、M&A総研のQ&Aも参考にいなります。

まずM&Aの需要については、金利上昇やインフレなどのマクロ環境による影響はなく、後継者不在により需要は引き続き旺盛とのことです。

そして競争環境ですが、法規制がなく参入障壁が低いため多数の企業が新規歳入しているが、大手4社が引き続き強い、特にM&A総研には優位性がありますよということが書かれています。

M&A仲介の競争環境

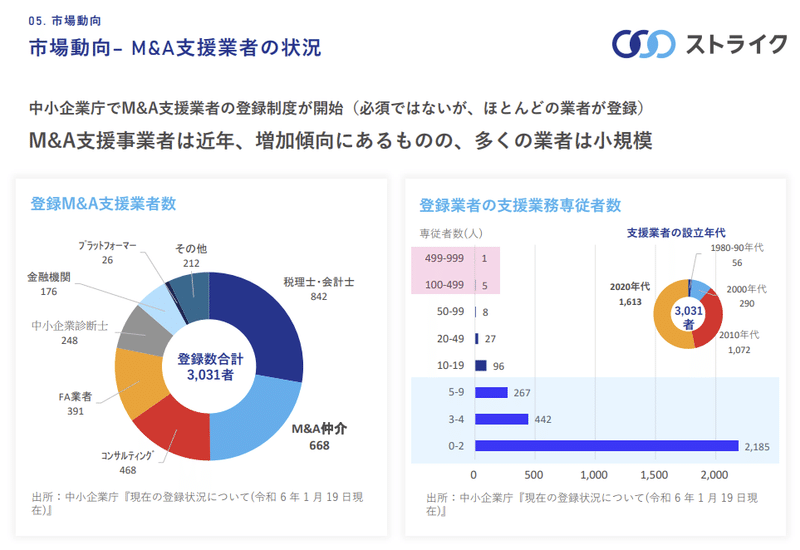

M&A支援業者の競争環境についてはストライクの資料が分かりやすいです。

M&A支援事業者は増加傾向にあり、3,000社以上が登録されています。

その大半が小規模事業者で、専従者数が100人を超える事業者は6社しかありません。参入企業の数はとても多いですが、大手4社で高いシェアを持っていることが推察されます。

潜在的な市場規模が大きく成長しているマーケットなので、大手4社は継続して売上を伸ばしていけそうな事業環境だと思います。

まとめ

今回の企業分析ノートではM&A仲介の業界動向と主要企業の業績について調べてみました。

今後も中長期的に伸びが期待できる市場ですが、そんな中で2018年に設立されたM&A総研の成長率、利益率の高さが目立ちますね。市場シェアや売上規模ではまだ日本M&Aセンターに劣りますが、市場からの期待値が非常に高く、時価総額は早くも業界トップまで拡大しています。

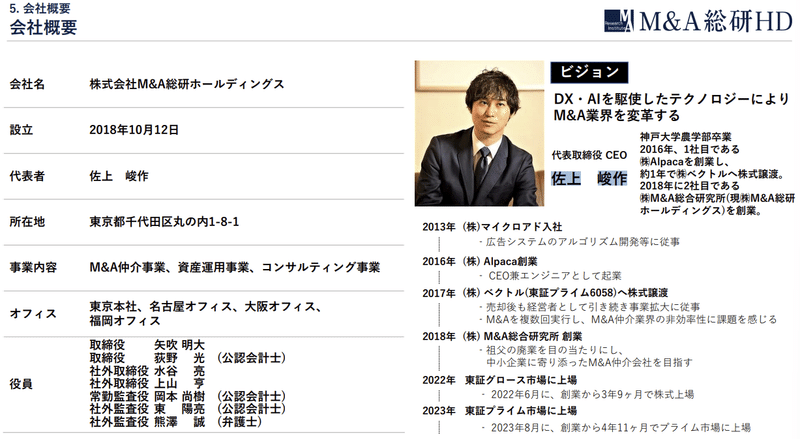

そんなM&A総研の社長は1991年生まれ、なんとまだ32歳という若さです。

8年前、まだ佐上CEOが20代前半だった2016年に経営していた会社を売却し、2018年にM&A総研を設立。創業からわずか3年9か月で上場し、今では創業5年目で時価総額3,500億円の会社まで成長しています。

サービスの優位性、採用の優位性が明確にあり、それを裏付ける「他社にはまねできない仕組みと考え方」まであります。IRの情報も非常に充実していて、Q&Aもしっかりまとまっているので業界動向やビジネスモデルもとても理解しやすかったです。

M&A仲介市場の動向とM&A総研の今後の成長の持続性に注目ですが、株式投資の観点で見ると他のM&A仲介の会社もだいぶ割安な水準まで下がってきたな、という印象です。

今後も各社の売上・利益や事業KPIを継続的に注目していこうと思います。

最後にお願い

もしこのnoteが参考になりましたら、noteへのスキと以下のX投稿の拡散をお願いいたします。今後の執筆モチベにつながりますので、ぜひよろしくお願いします。

久しぶりに企業分析noteを書きました。

— 上原@株式投資家 (@uehara_sato4) February 9, 2024

今回のテーマは10-12月期決算がとても強かったM&A仲介業界です。

売上・利益の動向だけでなく、M&A仲介の重要指標であるコンサルタント数のトレンドもまとめています。

なぜM&A総研が他社よりも高い成長率・利益率を出せているのかも解説しています。…

この記事が気に入ったらサポートをしてみませんか?