なぜ、ディズニー株は素晴らしい投資対象なのか

「ディズニー」と聞いて、最初に想像するのは「ディズニーランド」だろう。

入場ゲート前に並ぶ高揚感は、門をくぐった瞬間に興奮へと変わる。誰もがそんな経験をしたことがあると思う。

日本で馴染みの「ディズニーランド」はオリエンタルランドという日本企業によって運営されているが、今回はアメリカ本国の The Walt Disney Company にフォーカスを当てて調査する。

最終更新日:2023 年 1 月 12日

ウォルト・ディズニーの特徴を一言で言い表すならば、「コンテンツをカネに変えるのが圧倒的に上手な企業」である。

コンテンツの質ではジブリ作品の方が素晴らしいかもしれないが、投資対象としてはウォルト・ディズニーの方が優れている。

理由は 換金力 にある。いかに優れたコンテンツであっても、商品として換金されなければビジネスとして永続できない。

ウォルト・ディズニーは、クリエイターと消費者の間に立つ「コンテンツの商社」なのだ。

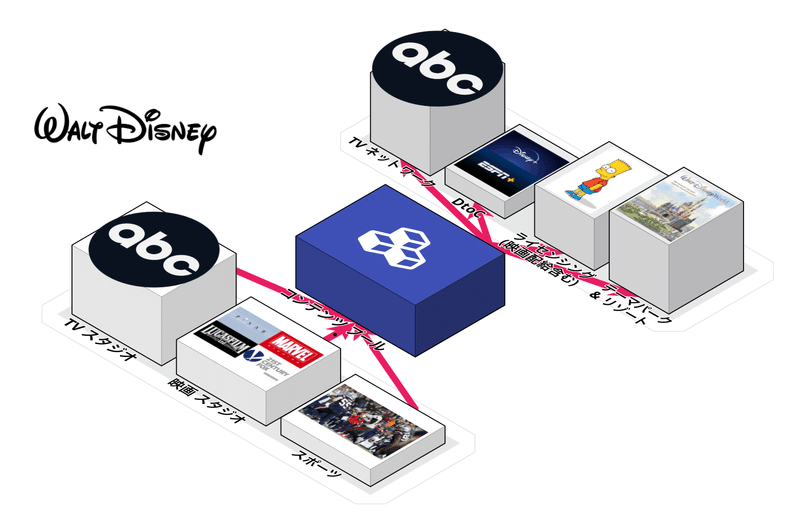

ウォルト・ディズニーのビジネスモデル

ウォルト・ディズニーの事業内容

ウォルト・ディズニーは、テーマパーク以外にも多くの事業を抱える メディアコングロマリット である。

事業は大別して2つの事業群に分けられる。

①コンテンツ事業

・ テレビ

・ 映画配給

・ スポーツ放映

・ Direct to Customer

②パーク・リゾート事業

・ テーマパーク

・ クルーズ船

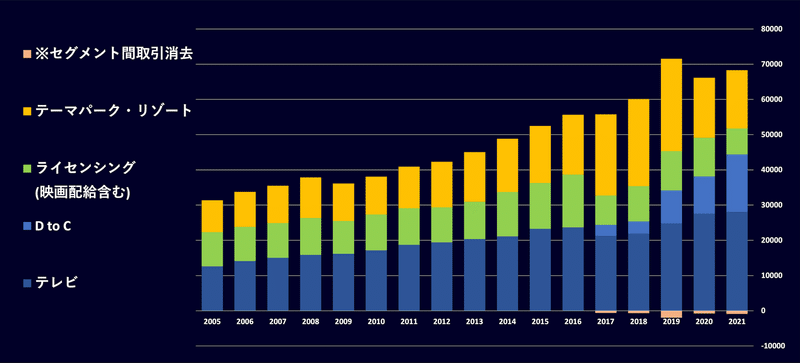

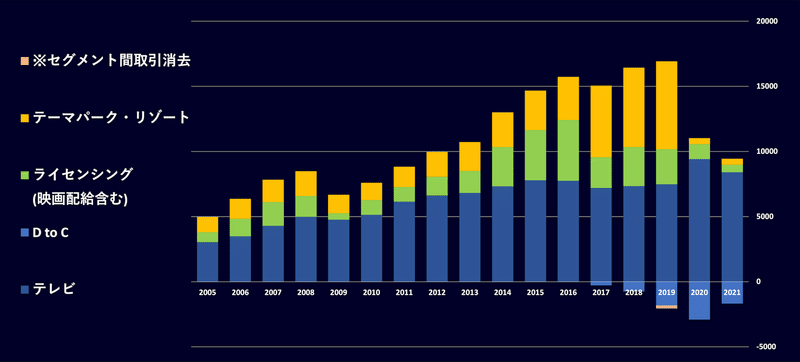

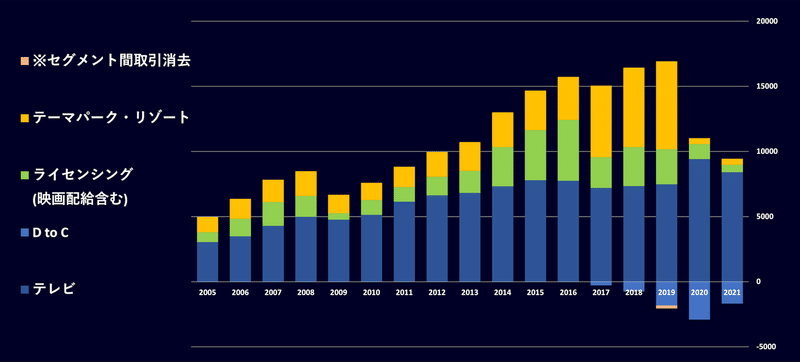

まずは、各事業の重要性を把握するために、事業ごとの売上と利益をグラフで確認しておこう。

上が売上、下が営業利益の推移である。

これを見れば、テーマパーク事業がここ10年程で伸びてきた成長事業であることがよく分かる。

各事業の強み

①コンテンツ事業

テレビ

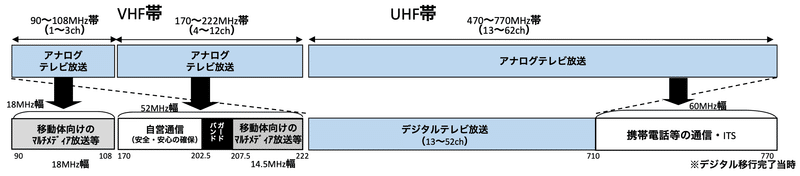

一般的に「テレビ」と言われるものは、伝達方法によって2つに分類することができる。

①ブロードキャスト(放送) と

②ケーブルテレビ

である。

ブロードキャスト(放送) は、電波を使って映像を配信する方法である。日本では日テレやNHKなどの事業者が存在する。

ケービルテレビ とはその名の通り、家までケーブルを引くことで映像をテレビに流す方法である。

日本ではそれほど馴染みのないケーブルテレビだが、アメリカでは主流の映像伝達手段である。

放送で利用できる電波が限られていたことから、新規参入するテレビ局が各家庭までケーブルを引っ張る必要があったことが背景事情だ。

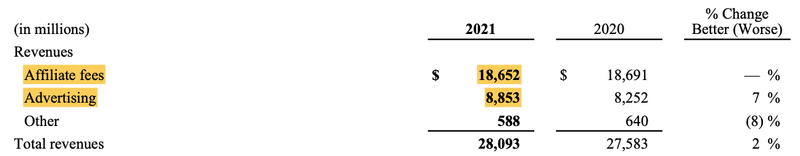

上のグラフの通り、テレビはウォルト・ディズニーの2021年の売上の約半分、営業利益の9割以上を稼ぎだす主力事業である。

中でも柱となるのは、

①ブロードキャストの ABC

②ケーブルテレビの ディズニーチャンネル

の2つである。

ABCテレビはNBC, CBSと並び、米3大テレビ局と称される。バラエティ、ニュース、ドラマなどの番組を公共の電波に乗せて放送している。

ディズニーチャンネルは、アメリカ国内で 7600万人(海外で1億6200万人)の契約者を抱えるケーブルテレビで、小学生以下の子供を対象としたアニメや映画を放送している。

テレビ事業の主な収益源は、アフィリエイトフィー と 広告 だ。

「アフィリエイトフィー」とは聞きなれない言葉だと思うが、番組を配信する権利としてテレビ局が映像配信事業者に対して課した料金 のことをいう。

日本の場合、番組制作者と配信者が同じであることが多いため、このような売上が発生する事は少ないが、アメリカの場合、複数のテレビ局から映像を仕入れて配信することのみを本業とする事業者が存在するため、「アフィリエイトフィー」という売上が発生する。

その場合ディズニーは、いわば 映像の卸売 をすることになる。

映画やテレビ番組のコンテンツは、Comcast や DirectTV などの映像配信事業者を通じて販売されています。

映像配信事業者に課金できる金額は、番組の質と量に大きく依存しています。

テレビはかつて 独占型ビジネス の典型と言われ、非常に高い利益率を誇った。人々にとって動画コンテンツを楽しむ唯一の方法だったからだ。

政府が設けた参入規制によって、放送局は強く保護された。

利用可能な周波数帯が限られていたためだ。

周波数帯のイメージは、道路の車線のようなものだ。3車線しかない道路を、4台の自動車が横並びになって走行すれば必ず事故が起こる。

安定した通信を維持するためには、電波も一定の道幅を確保する必要がある。このため、限りある周波数帯を数社のみで分け合う形にならざるを得ない。

(出典: 総務省情報流通行政局 放送技術課)

話は逸れるが、楽天が日本の携帯通信事業に参入する際にも、この「周波数帯」が大きな障壁となった。

総務省から帯域を割り当ててもらえない限りは、いかなる事業者も携帯通信事業を運営することはできない。

楽天に参入の余地を与えたのは通信技術の進歩だった。5G通信技術によって、より高い周波数帯を利用できるようになったため、各通信事業者に割り当て可能な周波数帯が増えた。

この周波数帯が楽天に割り当てたられことで、楽天は携帯通信事業への参入を果たすことができた。

テレビ事業においても、周波数帯の確保は最低限必要な条件である。周波数帯の利用権を持たない限り、映像を電波に乗せて配信することはできない。

近年、衛星放送やインターネットなどの通信技術の発達により、周波数帯による参入障壁は瓦解した。

「映像を世に送り届けたい」と考えたとき、それがたとえ個人であったとしても、ものの数分で映像を公開できてしまう世の中に変わった。巨大なパラボラアンテナを用意する必要もない。

かつてテレビ局を独占的な地位とならしめていた 周波数帯の参入規制は、参入障壁としては全く役に立たなくなってしまった。

現在、アメリカでは「コードカッター」と呼ばれる動きが盛んになっている。

「コードカッター」とは、ケーブルテレビの契約を解約し、インターネット動画配信サービスに乗り換える人々のことをいう。

調査会社Leitchtman Research Groupによると、2021年、アメリカの469万人が有料テレビを解約した。

テレビ事業は間違いなく 斜陽産業 である。一方で、皆が忘れかけている事実もある。テレビ局の抱えるコンテンツの多くは、TiktokやYoutube上のコンテンツより遥かに優れている ということだ。

巨額の制作コストをかけて制作された過去のバラエティ番組やドラマは再放送が可能であり、幾度放送されようとも価値が減耗することはない。

この商売において決して忘れてはならないのが、経済学者レビットの言葉である。

ドリルを買いにきた人はドリルが欲しいのではない。「穴」が欲しいのだ。

テレビを買いにきた人は、果たして何を欲しているのだろうか。それを最も高品質で提供している者は、一体誰だろうか。

テレビはかつて映像配信手段が限られていた時代に独占的な地位を獲得した。

映像配信技術の発達した現代において、その城壁は崩れ去った。消費者が様々な媒体を通じて最も好きなコンテンツを選り好みできるようになったため、動画配信事業者は真にコンテンツの質のみで勝負をしなければならなくなった。

こうした状況においても、ウォルト・ディズニーが過去に蓄えてきた映像資産の価値は廃れるものではない。

むしろDisney+などのDtoCサービスを通じて、差別化できるコンテンツとしてディズニー全体に対して利益を産み続けるだろう。

まだABCテレビがディズニーに買収される前の1985年に、実はウォーレン・バフェットはABCに投資をしている。

バフェット一家に語り継がれる逸話として、ABCテレビを買収したキャピタル・シティーズの元CEOトム・マーフィーの発言をここに取り上げてこの事業の締めとしよう。

三大ネットワークが全米企業の広告予算を独占していた、白黒テレビの時代の方がはるかによかったよ。

※ 三大ネットワークとは、NBC, ABC, CBSの

アメリカ3大テレビ局を意味する。

映画

ディズニー第二の事業は 映画配給 だ。

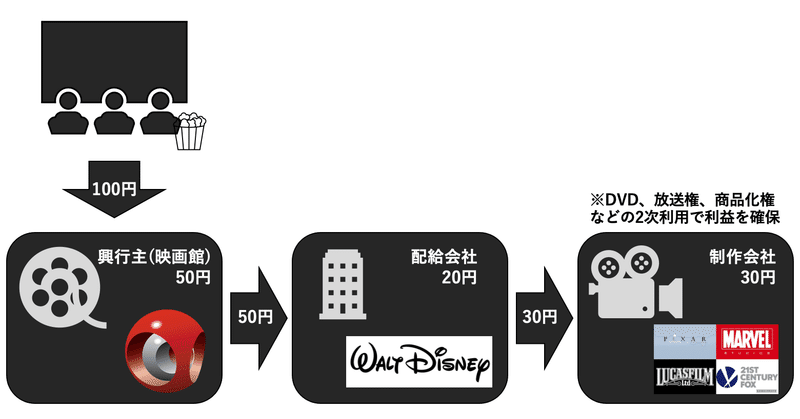

映画業界の収益構造は下の図のようになっているが、ディズニーはこのうち、配給会社 と 制作会社 の役割を担う。

ディズニーは傘下に複数のスタジオを所有しており、それらが生み出すコンテンツを映画館に配給している。

『会社四季報 業界地図』を基に筆者作成

アメリカにはディズニー以外にも4つの映画配給会社が存在する。

・ユニバーサル・ピクチャーズ

・ワーナー・ブラザース

・パラマウント・ピクチャーズ

・ソニー・ピクチャーズ

※20世紀スタジオは2019年にディズニーに買収された。

2000年台に入ってからのディズニーの映画事業の歴史は、ほぼ M&A の歴史と言っても過言ではない。この時代にディズニーが大きく飛躍できた原因の一つが、数度にわたる買収である。

2006年 Pixer買収(74億ドル)を皮切りに、2009年 マーベル(40億ドル)、2012年 ルーカスフィルム(41億ドル)、2019年 21世紀FOX(713億ドル)。

特に最後の21世紀FOX買収の際には、ディズニーは大きな犠牲を伴ったが、代わりにディズニーのビジネスの利益の源泉となるIP(著作権)を多く獲得することができた。

ちなみに、FOX社の買収には他にもいくつかのメリットがあった。

① マーベル映画の権利関係のもつれの解消

2009年にマーベルを買収して以来、ディズニーは数々のマーベル映画を制作してきた。しかし、制作の度にディズニーは不快感を感じていた。マーベル映画の興行収入はFOXと折半しなければならなかったのだ。

背景にあったのは、マーベルが過去に陥った資金難からの脱出の際に、コミックの映画化の権利を他社に売却したという事情だ。その映画化権の多くを買ったのがFOXだった。

※スパイダーマンの映画化権はソニー・ピクチャーズが保有している。

今回のFOX買収によって、ディズニーはスパイダーマンを除く全てのマーベルコンテンツの権利を手中に収めることができた。

これにより、映画化の興行収入の全てを自らのものにすることができるようになった。

※ ここでいう全ての権利とは主に、原作である漫画の権利、グッズ化の権利、映画化の権利の3つであり、これらがIP事業の核となる権利である。

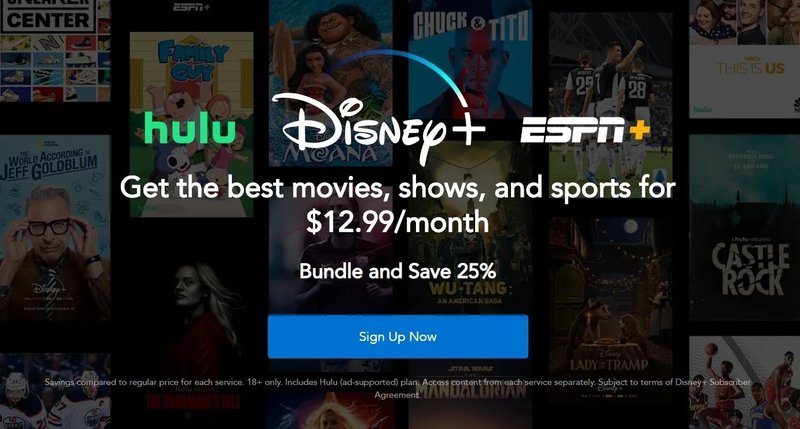

② Huluの所有権の過半数を握る

ディズニーは元来Huluの30%の権利を保有していたが、FOX買収により追加で30%の所有権を手に入れることに成功した。

これにより、将来的にHuluとDisney+を統合することで、より多くの利用者を囲い込むことが可能となる。

③ インド Starチャンネルの取得

ディズニーは今後の グローバル展開 において、人口発展著しい インド に羅針盤の針を定めた。FOXはインドでStarチャンネルという番組を展開しており、1億人超 の顧客を抱えていた。

買収により、これらの顧客を取り込むことに成功し、早くもDisney+をインドで展開している。

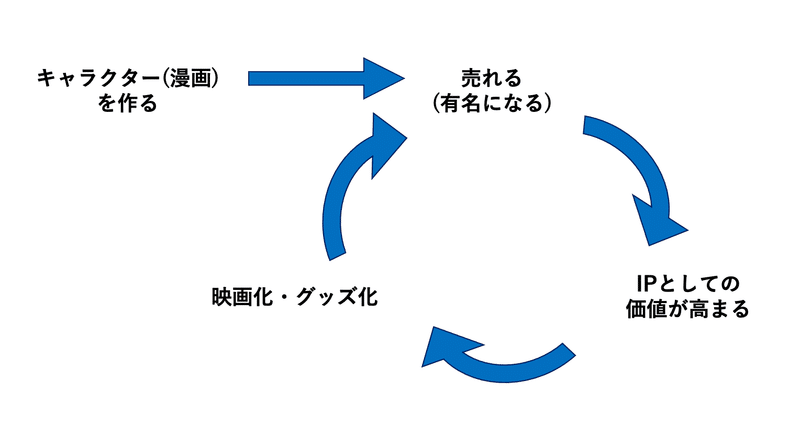

ディズニーの買収方針から一貫して感じとれるものは、「IP化しやすいキャラクター」を持つスタジオを買収している点である。

これらのキャラクター達がディズニーにとっての 儲けの泉 である。

実は、日本でも一時期斜陽産業とさえ言われた出版業界が息を吹き返し始めている。集英社 はここ数年右肩下がりの業績だったが、デジタル対応 に追いつき、今まさにV時回復を遂げている。

背景にあるものは、ディズニーと同じく IP である。集英社は ONE PIECE、ドラゴンボール を初めとする多くのキャラクターのIPを所有している。

それらのIPを、バンダイナムコに対してグッズ作成権として販売し、東映アニメーションには映画化の権利として販売する。

これが集英社の新たな収益柱となっているのだ。

映画を見て感動した消費者の記憶にはストーリーが鮮明に焼き付けられ、心の中にはキャラクターに対する愛情が芽生える。

IPを様々な企業に利用してもらうことで、さらにIPの価値が高まる という相乗効果が働く。

これがIPビジネスの強さの根幹をなす。もはやミッキーの元のストーリーを知る者がいなくなっても、皆ミッキーのことを好きなのだ。単純接触効果 の賜物とも言える。

ディズニーはIPビジネスにおいて バリューチェーンの超上流 に位置する。

映画配給に長い歴史を持ち、特にアニメーション分野においてはスタジオの買収を繰り返すことで、IPの強化を図っている。

アニメーションスタジオが生み出すキャラクターたちは、もちろんライセンシング(映画配給)でも利益を上げるが、テーマパーク・リゾートセグメントに対しても良い影響をもたらす。

これからも、スタジオが新たなシリーズやキャラクターを生み出し続けることで、ディズニーのIPの宝箱はより豊かなものになり、ビジネスは隆盛極めるだろう。

スポーツ

ESPNはNFL(アメフト)などを放映する、アメリカ国内で 7600万人 の契約者を抱える ケーブルテレビ である。

かつてはケーブルテレビでの放送が中心だったが、2017年にストリーミング技術サービスを提供する BAMTechを買収して以降は「ESPN+」という サブスクリプションサービス を通じても収益を得ている。

セグメントとしてはテレビの括りとなるが、スポーツ事業については特筆すべき点があるため、章を分ける。

スポーツの最大の魅力はその 刹那性 にある。

世の中のあらゆるものを手に入れた大金持ちでも、勝負の世界の結果をコントロールすることはできない。同じ試合は2つとなく、LIVEで視聴する価値が非常に高い。

それにゆえに1席100万円を超える席が飛ぶように売れる。アーティストのライブにも同様の性質がある。これらの刹那性のあるコンテンツは希少性が高く、資本主義経済の根本原則からして、今後も間違いなく魅力が高まり続ける。

しかしながら、放映事業者にとってそれが吉とならない事情がある。

スポーツの魅力が高まるにつれて、スポーツ放映事業者は 放映権料の高騰 に悩まされている。

実はこの事業は、ディズニーの中では Bクラスの事業 である。

スポーツビジネスの利益の源泉は各スポーツチームとリーグであり、消費者からすれば放映媒体にこだわりはない。

ESPNは バリューチェーンの中流 に位置し、この点においてテレビ•映画事業とは一線を画す。

現在はスポーツコンテンツ自体の人気も高く、ESPN自体の利益率も悪くないうえ、「Disney+」にバンドルさせることで消費者を流入させることができるため、事業継続すべきだと考えるが、いずれ手放すべき時期が来るかもしれないということは頭に入れておく必要がある。

※ESPNはウォルト•ディズニーが80%、ハースト社が20%を所有している。

※BAMTechはウォルト•ディズニーが85%、メジャーリーグが15%を所有している。

Direct to Customer

ディズニーが今最も入れ込んでいる事業が、この「Disney+」である。

日本でも多くの広告が流れているが、数字を見ればこの事業の凄まじさは一目瞭然である。

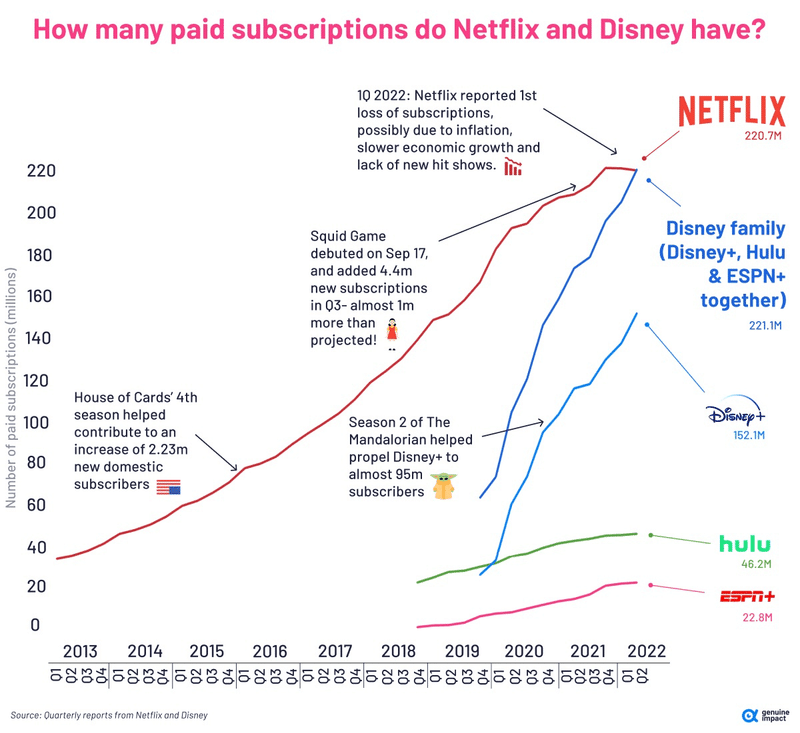

下のグラフで、飛ぶ鳥を落とす勢いでNETFLIXを猛追するDisney+の様子が一目で見られる。

Disney+, Hulu, ESPN+を合計した登録者数は既にNETFLIXを追い抜いている。

『Netflix vs Disney: Who’s Winning the Streaming War?』https://www.visualcapitalist.com/cp/netflix-versus-disney-subscribers/ から引用

この加入者の力強い伸びに、ディズニーの真の強さが隠されている。ディズニーの真の強さとは膨大に蓄えられた 映像資産 とそれらの IP(版権) である。

消費者は優れた映像コンテンツを持つストリーミングサービスを選択したい。その点において、ディズニーはNETFLIXよりはるかに優れているのだ。

これが、新規参入事業者に対する圧倒的な 競争優位性 となっている。

Disney+は前述したテレビ事業の代替になりうるため、自社内でカニバる可能性が大いにある。

しかし、サービス内で収集したデータをコンテンツ開発に利用できる点で、映画やテレビといった旧来型の媒体より優れている。

コンテンツの収益化の主な手段がリニアチャンネルへのライセンス供与からDtoCプラットフォームでの配信に移行した。

現状、Disney+にかける投資コストが、2020年以降の会社の収益を大きく圧迫している。

主に、Disney+向けに制作される 独占コンテンツ の制作費であるが、これには、Disney+に利用者を招き入れるための広告費のような意味合いがある。

今後2年程度は先行投資が嵩む時期になると予想されるが、それだけストリーミングサービスは魅力ある収益源であることは間違いない。

ユーザーの獲得に成功した暁には、投資コストを徐々に引き下げていくことを願っている。

SVODには 多数の新興の競合 が存在する。NETFLIXをはじめとし、近年ではHBOmaxなど、従来のテレビ・映画配給会社が豊富なコンテンツを持って殴り込みにきている業界である。

言うまでもなく、最も地位が危ぶまれるのはNETFLIXであるが、この状況に対して、NETFLIXはコンテンツ開発への多額の投資と言う形でアンサーを返している。

つまるところ媒体が何であろうと、重要なのはコンテンツの質と量 であり、その点においてディズニーは優位性を持っている。

※Disney+にバンドルされている National Geographic はアメリカ国内で7600万人、海外で3億2000万人のケーブルテレビ契約者を抱える。

National Geographic はウォルト•ディズニーが73%、ナショナル ジオグラフィック協会が27%を所有している。

※Huluはウォルト•ディズニーが67%、NBCユニバーサルが33%を所有しており、ウォルト•ディズニーが運営を全面的に管理している。

②パーク・リゾート事業

ディズニーは世界中でテーマパークを運営している。

フロリダのディズニーワールドをはじめ、カリフォルニア、パリ、 香港(48%の所有権)、上海(43%の所有権)にテーマパークがある。

東京ディズニーリゾートはIPライセンスという形でオリエンタルランドに運営が委託されている。

世界的な感染症の影響により、テーマパーク&リゾート事業は大打撃を被った。下の営業利益推移のグラフを見れば、ここ2年間のテーマパークセグメントの利益が消し飛んでいることがよくわかるだろう。

しかし、ディズニーリゾート自体の魅力が衰えたわけではない。

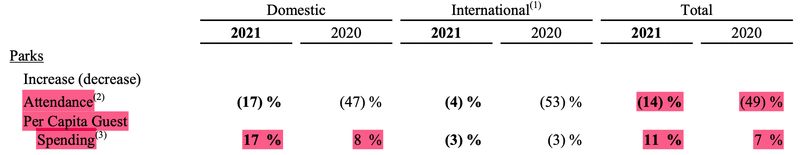

2020、2021年には来場者数こそ減ってはいるが、それぞれ客単価が7%、11%上昇している。

収益の減少は、単にコロナによって足を運べなくなったことが原因であり、ディズニーランドに来た消費者は以前以上にお金を使うようになっていることが分かる。

つまり、じきに来場者数が回復すれば、コロナ以前と比べても増益が期待できる。

テーマパークは同一の商品を長い期間継続して販売でき、かつインフレ率を商品価格に転嫁してきた実績がある事業である。

これらの特徴は、ビジネスの堀 と 価格決定権 を持つ事業(企業)によく見られる特徴である。

テーマパークはIPを現金化する手段として有力であり、競合もユニバーサルスタジオくらいしか存在しない。この点において、ディズニーは他社にはない強みを有している。

コロナ禍において営業日数減を余儀なくされたテーマパーク事業が回復すれば、ディズニー全体としての営業利益も2019年時点の水準に戻ることが想定される。

★ウォルト・ディズニーはなぜ強いのか

●ストーリーを売る商売

キャラクターを育て、ライセンス収益を得るという点において、ディズニーはジャニーズ事務所のようなタレントマネジメント事業であるとも言える。

消費者はミッキーやシンデレラに対しても生身の人間と同様の人格を見出すことができるため、これらのキャラクターは生身の人間と同等の顧客吸引力を持つ。

この顧客吸引力がIPの価値となる。

加えて、キャラクターは生身の人間と異なり、肖像権などの人間固有の権利を持たず、寿命が存在しない上、世界中に分身が可能である。

マネジメント会社にとって、非常に管理しやすいタレントである。

また、一度消費者の心に刻まれたストーリーは、管理コストがかからず、償却されない(どころかむしろ年を追うごとに価値が上昇する)資産である。

これらのIP資産の蓄積が、ディズニーのビジネスの堀を深くし、利益を呼び込み、企業価値を増大させることに繋がる。

当社の映画ライブラリーには、約100年にわたる制作の歴史から生まれたコンテンツや買収した映画ライブラリーが含まれており、合計で約4,900の実写映画タイトル、約400のアニメーションタイトルを保有しています。

●優れた経営判断がビジネスの掘をさらに深くする

レジャー産業の基本的な性質として、景気変動の波を受けやすい という特徴を持つが、ディスニーもその例外ではない。

景気変動の影響を最小化するため、ディズニーはDisney+を経営の主軸に据えることで、安定的なキャッシュフロー を生み出す方向に舵を切った。

新作映画をDtoCプラットフォーム上で公開できるため同時に、配給収益の大半を映画館に奪われていた映画事業の採算改善にもつながる。

買収判断においても、ビジネスの掘を広げる企業にのみ一貫して投資している。

Pixer、マーベル、ルーカスフィルム、21世紀FOXはいずれも商品化しやすいアニメコンテンツを保有する企業であり、ディスニーのビジネスモデルとのシナジーが大きい。

このように、人間の根源的・普遍的な欲求 に基づいた巨大な競争優位性を持つ企業は、新たな時代の変化に対しても容易に対応できる。

企業が何の対価としてお金をもらい、その付加価値が長期的に持続するのかという点は、超長期投資家として重要な観点である。

リスク

●ミッキーたちの著作権切れ

消費者の心に刻まれ償却されない資産であるストーリーも、著作権が切れる可能性 を孕んでいる。ディズニーは常にそのリスクを抱え続けてきた。

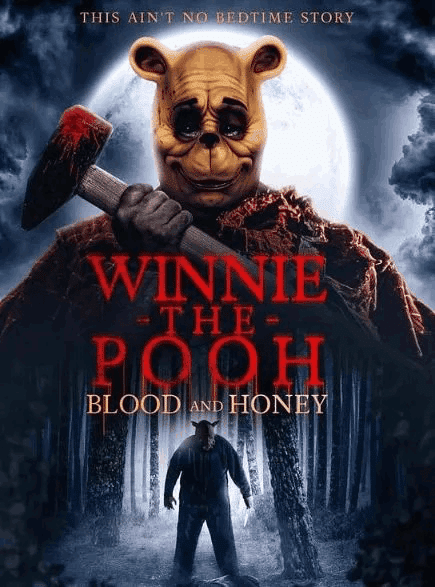

2022年1月に創作者の死後70年を迎えたことで『くまのプーさん』の著作権が切れた。

2023年末には『蒸気船ウィリー』が発表後95年を迎えることで、最初のミッキーの著作権が切れることが分かっている。

しかし、著作権期限切れのリスクはディズニーにとってさほど脅威ではない。旧作のミッキーの著作権が切れたとしても、最新のミッキーの著作権は切れていないし、著作権とは別にあらゆるキャラクターには 商標権 が存在している。

ディズニーは世界中で「ミッキーマウス」の名称を商標登録している。

ディズニーの原作の著作権が切れたとしても、引き続きIPから独占的に収益を得られる何よりの証拠が、ディズニープリンセスたち自体がディズニー原作の作品ではないということだ。

シンデレラや白雪姫はとうの昔に原作の著作権が切れ、その原作を利用してディズニーは収益を得ているのである。ディズニー自体がいわば二次創作 とも言える。

●NETFLIXという新たな強敵?

この点については上でも多少触れたが、放送媒体の変化に関してディズニーも大きな影響を受けている。テレビからインターネットへ視聴者が移動している。

ただ、決して消費者が映像コンテンツを消費しなくなったわけではないことに注意してほしい。

ディズニーは1つのコンテンツに対し複数の収益化チャネル(映画、テーマパーク、グッズ、SVOD)を持つ点において他のコンテンツ事業者と一線を画す。

SVODのDisney+単体で黒字化を急ぐ必要がないことが、 NETFLIXとの大きな相違点である。

過去の映像資産と、それに対する豊富な換金手段が大きな参入障壁となり、新興企業が入り込む余地が少ないビジネスモデルをディズニーは展開している。

人々の余暇時間が年々増加する中で、エンタメ産業全体はより一層活気を帯びるだろう。そのように発展著しい産業では一般的に、新規参入者が増加し競争が激しくなる。

ディズニーも例外ではなく、今後も新規参入企業との間で消費者の余暇時間の奪い合い競争を繰り広げるだろう。

そのような状況の中でも、ディズニーの独自の競争優位性が会社の将来を明るく照らすだろう。

ウォルト・ディズニーの好業績

ここまで、ディズニーの定性的な評価を下したが、このような企業の経済性に関する事実発見するためには、まず定量的な分析をする必要がある。

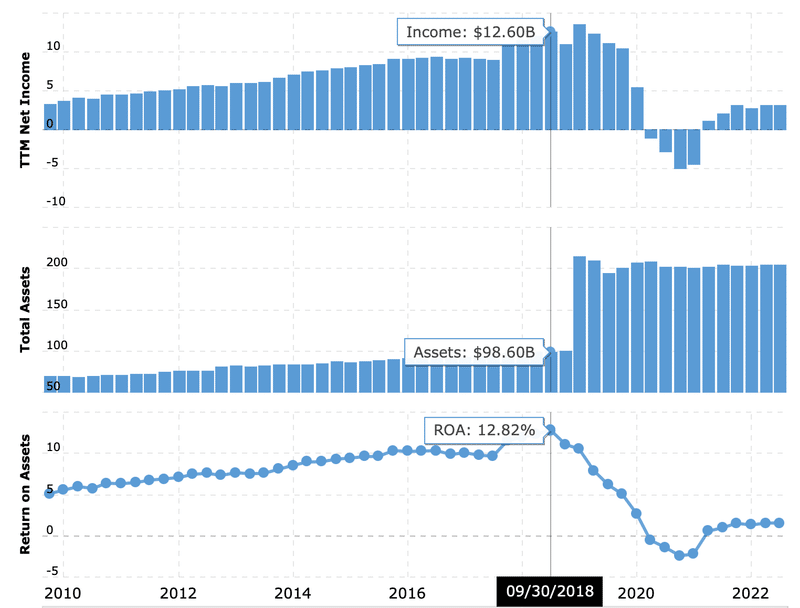

①一貫して高いROA

ROAとは日本語で「総資産利益率」であるが、「当期純利益 / 資産 × 100」の数式で求められる、収益性を測る指標である。

ROAを使えば、平たく言えば稼ぎの効率の良さが分かる。例えば、超優良企業のAppleは直近で約28%、NIKEは約14%である。

もちろん設備型の産業か否かによっても大きく異なる数値ではあるが、他社と稼ぎの効率を比較するうえで一定の指標になることは間違いない。

稼ぎの効率性は、往々にして 事業の経済性の裏付け になっていることが多い。

コロナ感染症流行前までのディズニーのROAは、平均して 10%程度 である。

https://www.macrotrends.net/stocks/charts/DIS/disney/roa (Macrotrends)のデータを利用

事業の核となるIP事業においても、映像コンテンツやスポーツ放映権が資産として計上されるうえ、テーマパーク事業においても定期的な設備投資が必要であるため、ROAが極端に高くなるわけではないが、超優良企業と言えるほどに高い水準である。

多額の設備投資を必要としないことは、株主にとって極めて重要なことである。

稼ぎ出した利益の大半が、生産のための工場設備維持に費やされるようなビジネスを営む企業は長期の投資対象としては適さない。

事業維持に大きな投資CFを必要とする企業は、株主への還元の原資となるフリーキャッシュフロー創出能力 が低い。

このような事業の典型例といえる自動車産業では、新車を発表しなければライバルにシェアを奪われるため、毎年のように新車を発表し、その度に生産ラインを変更し、キャッシュを拠出する。

フォードのROAは約3%である。

これと対極的に位置するのはタバコ、食品、飲料などの業界だ。100年前から同じ商品を販売し続けているため、工場設備を大幅に変更する必要がない。

とっくの昔に減価償却済となった生産設備を利用していることもままある。

コカコーラはROA約10%、ハーシーチョコは約14%である。

収益維持のために追加の設備投資を必要としない事業は素晴らしい。

ディズニーは、世界的感染症などの特殊な事情を除けば安定的に高水準のROAを達成しており、基準を満たしている。

②安定的で高いEPS成長率

マーケット全体が拡大している、あるいは企業が値上げし続けられている場合は、利益が成長していることが多い。

EPSとは「1株あたり純利益」のことであり、今回は利益とほぼ同義と解釈してもらって構わない。EPS成長率は成長性の指標である。

https://www.macrotrends.net/stocks/charts/DIS/disney/eps-earnings-per-share-diluted (Macrotrends)のデータを利用

EPSは2006年の 2.34ドル に対し、2019年には 6.64ドル にまで成長した。この間の 年間EPS成長率は8.4% にもなる。これほど巨大な企業としては特異な成長率である。

今回は加えて、セグメントごとの売上高利益率の成長もチェックしておく。

消費者を独占し、価格決定権を支配する企業はしばしば値上げを繰り返すことで、売上高利益率を向上させる。これは、優れた経済性を持つ企業に共通した特徴である。

ディズニーではテーマパークの値上げによって売上高利益率が向上している一方、テレビ部門はそれほど変化がないことがわかる。

テーマパーク事業の主な費用は減価償却費と人件費で、いずれも固定費であるため、テーマパーク事業の損益分岐点は高く、売上成長に伴い利益率が向上しやすい傾向がある。

ディズニーはこれまで安定的な利益上昇を実現しており、今後も製品の単価向上とマーケットの成長により、同等程度の成長が達成できると考えられる。

③少ない有利子負債

負債が少ないという事実は、企業の安全性の指標であるとともに、収益性の裏付けとも考えることができる。

借り入れ(財務CF)に頼らずとも事業から得られる営業CFによって投資CFを十分賄うことができている、あるいはそもそもキャッシュをほとんど必要としない事業を営んでいることの証左となる。

世界中に存在する企業の大半は コモディティ型企業 であり、そうした企業は往々にして多額の負債を抱えることになる。

大きな負債によって財務レバレッジを高める以外に、資本効率を高める術がないのである。

このような企業は長期投資家にはお勧めしない。

企業の競争優位性が乏しいため、新規参入者や環境変化に弱く、不況期に度々危機に瀕するからである。生涯を共にする伴侶にレバレッジを選んではいけない。

ディズニーの2021年の有利子負債額54,406百万ドルに対し、2019年(※)の当期純利益は11,054百万ドルであり、有利子負債当期純利益倍率は4.9年分 となる。

※直近2年間はコロナウイルス感染症の影響を受け、純利益が低下している。長期的に持続しない純利益額を基に倍率を計算すれば誤った結論を導くため、ここでは2019年の純利益を用いる。

数年前までは約3年分の負債しか負っていなかったディズニーだが、21世紀FOX買収に伴う資金調達のためにやや負債が膨らんだ。

いずれにしても負債額は控えめであり、ディズニーのビジネスの強さを物語っている。

まとめ

ディズニーはいずれの指標においても合格点を獲得している。

企業分析にあたっては、3枚の財務諸表が何よりも重要である。財務諸表はすなわち 企業の成績表 であり、数字無くしてビジネスの優位性を語る事はできない。

素晴らしいビジネスには素晴らしい成績表がつきものである。経営者のいかなる詭弁より、財務諸表がビジネスの強さを語る。

ウォルト・ディズニーを購入すべき株価

いかに素晴らしい経済性を有する企業であっても、高すぎるバリュエーションで購入してしまえば、株主のリターンは限定されたものになる。同時に資産減少のリスクを負うことにもなる。

ある価格において適切な投資も、ある価格においては不適切な投資となる。

適切なPER

21世紀FOX買収に伴う増資による株式価値の希薄化により、2021年の修正EPSは6ドル(※)となった。直近株価96ドルは PER16倍 となる。

※当期純利益11,054百万ドル(2019年)÷株式数1,828百万株(2021年)

ディズニーは21世紀FOX買収に伴う一時的な減損や、世界的な感染症拡大によって2019年以降大幅に利益を減らしている。

しかし、いずれも 一時的な事情 であり、ディズニーの利益の泉に傷がついたわけではない。

このように、一時的な事情によって企業評価が下がった時、それを一時的な事情であると判断できるのであれば、大きな買いのチャンスが眠っている。

むしろ、そのような状況でなければ、優良企業が割安に評価されるタイミングはほとんどない。

ディズニー株は今後数年程度、市場環境の変化により値を下げる可能性がある。しかし、最低でも72ドル/株程度(PER12倍)の価値があることがわかっているため、安心して継続保有できる。

現時点(2022年1月12日)において、ディズニー株は割安もしくは妥当な株価で取引されており、長期投資家にとってはこの素晴らしい企業を購入するのに適切なタイミングである。

※筆者はDCF法に近い方法で理論株価を導き出しているが、大抵はPERで事足りるため、当記事ではPERで簡易的に代替して説明する。

このNoteは「株式投資をしたいが何を購入すればいい分からない」という友人の悩みから着想して書かれました。

ここに取り上げる銘柄は、全て筆者のポートフォリオの中から選ばれています。

記事の内容は筆者がディズニー株購入までに調査した内容を記載したものであり、読者と利益損失を共にしています。

記事の質を高めるために、不明な表現などあれば、お気軽にお寄せください。読者からの支援は筆者の活力になります。

---注意---

当記事は投資による利益を保証するものではありません。記事の情報に基づき投資した結果被った損害については一切責任を負いません。情報をしっかり確認し、ご自身の判断と責任においてお取引いただきますようお願いいたします。

この記事が気に入ったらサポートをしてみませんか?