事業価値を計ってみよう その3 実践編

前回はファイナンス理論における事業価値の計測方法を確認しました。

今回は実際に企業の事業価値の計算をしてみたいと思います。

米国を代表する企業であるAppleで試します。

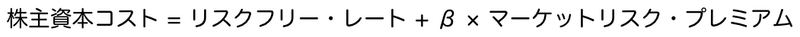

株主資本コスト

CAPMを使って株主資本コストを計算します。

リスクフリー・レートは米国10年債を使用します。

https://www.sbisec.co.jp/ETGate/?_ControlID=WPLETmgR001Control&_PageID=WPLETmgR001Mdtl20&_DataStoreID=DSWPLETmgR001Control&_ActionID=DefaultAID&burl=iris_indexDetail&cat1=market&cat2=index&dir=tl1-idxdtl%7Ctl2-US10YT%3DXX%7Ctl5-jpn&file=index.html&getFlg=on

過去の平均を取るなどを考える事もできると思いますが、簡単のため現在値の2.79%を使います。

マーケットリスク・プレミアムは、株価市場の超過リターン(無リスク資産のリターンとの差)と考えます。

以下の記事で、過去20年間のS&P500の平均年利回りが7.8%であったことを計算しました。

ここから米国10年債の金利2.79%を引いて、マーケットリスク・プレミアムはおよそ5%とします。

自分がいくつか参考にしている本がありますが、マーケットリスク・プレミアムは5%として計算することが多いようです。

最後にβ。

βとは、要するに個別株とマーケットのリターンの相関です。

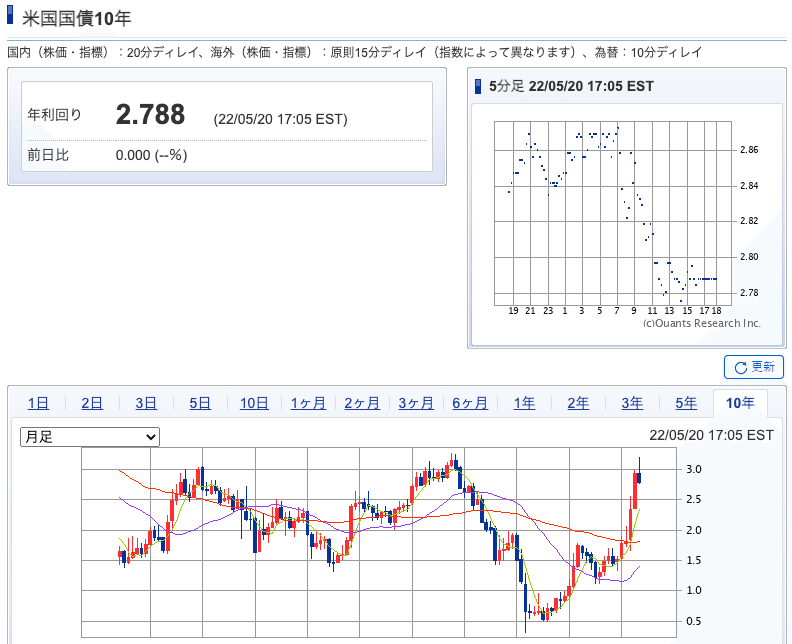

こちらも計算手法はいくつかあるようですが、過去のデータからスプレッドシートを使って試算してみます。

Appleの株価とS&P500の値の2012/5/22 ~ 2022/5/22までの120ヶ月分のデータを元に、月次リターンの相関を求めます。

まずは結果のグラフから。

近似直線の傾きがβです。約1.2。

相関係数Rは0.58程度なので、中程度の相関があると言えそうですが、

この値をどう捉えるかは難しいところです。

実際にβを試算する場合は同業他社のβも算出し、中央値を取るといった方法も使われているようです。

また、βは過去の統計データから、将来的に1に近づいていくという分析結果もあるようで、以下のような計算式で1に近づくよう修正されたβ(Bloomberg修正β)を利用することもあるようです。

修正β = 0.33 + 0.67 × β

相関を出すためにはある程度のデータの個数が必要であることと、かといってDailyデータではばらつきが大きいため、有意な結果を得づらいということから月次データを使用しています。

かなりヒューリスティックなやり方です。

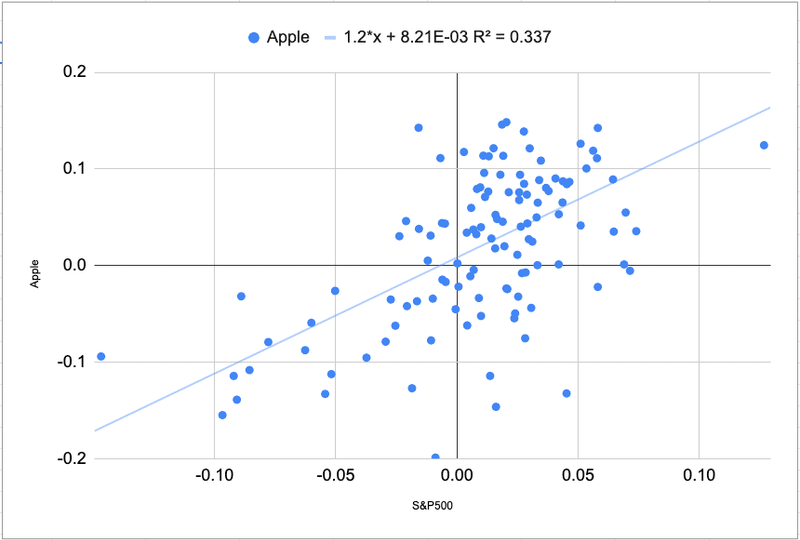

Yahoo! financeではAppleのβは1.19という値になっていました。

概ね計算結果に問題はなさそうなので1.2を使用します。

https://finance.yahoo.com/quote/AAPL/key-statistics?p=AAPL

株主資本コストの計算に必要なデータは出揃いました。

Appleの株主資本コストは以下の通りに計算できます。

株主資本コスト = 2.79 + 1.2 × 5.0 = 8.79

改めての確認です。

株主資本コストが8.79ということは、Appleという企業が株式発行によって資金調達をする際のコスト(金利)が8.79%という意味であり、それはすなわち、Appleに対して資金を提供する株主が期待する利回りが8.79%であるということと同義です。

負債コスト

まずは簡単に単年度の財務諸表から確認する方法を見てみます。

(財務諸表についてもいずれ記事を書きたいと思っています。)

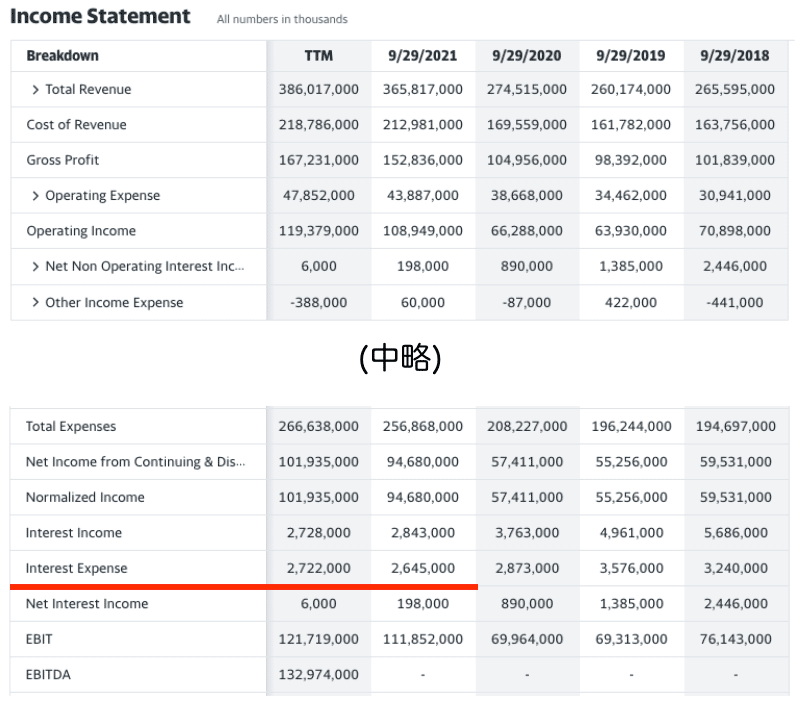

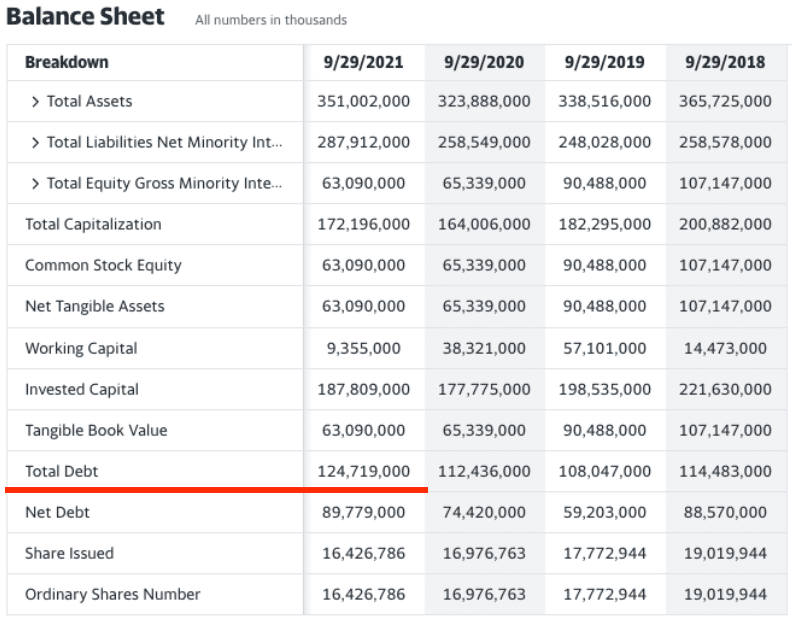

最新年度の損益計算書(Income Statement)から支払利息を、貸借対照表(Balance Sheet)から有利子負債額を取得し、

支払利息÷有利子負債を計算することで負債コストを計算します。今回もYahoo! Financeを使用します。

https://finance.yahoo.com/quote/AAPL/financials?p=AAPL

https://finance.yahoo.com/quote/AAPL/financials?p=AAPL

2,645,000(2021年支払利息) ÷ 124,719,000(2021年度有利子負債) = 2.12%

計算できましたが、今回はもう1つ別の方法でも試してみます。

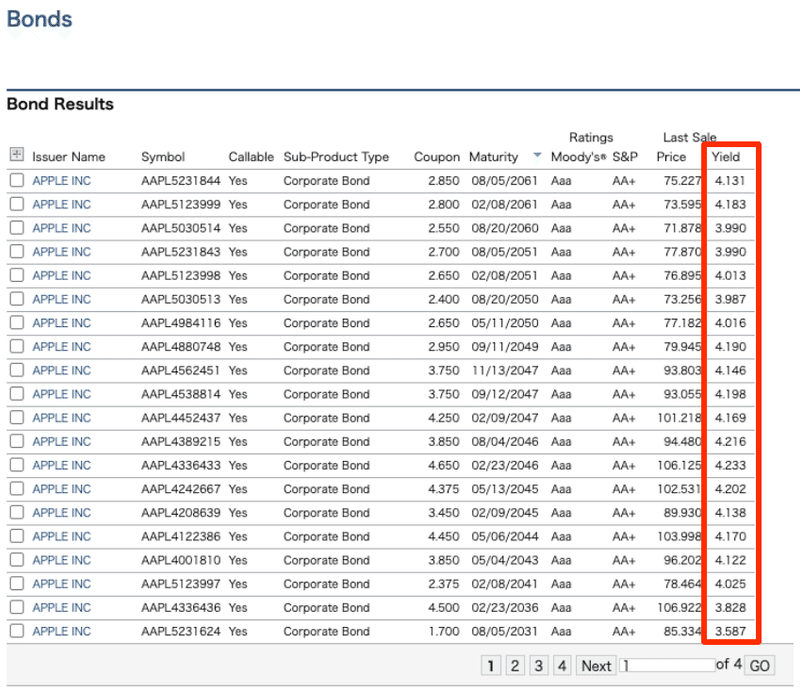

米国企業の場合、FINRA(Financial Industry Regulatory Authority)という団体によって運営されているデータベースを使用して、社債の最終利回りデータを取得することができます。

https://finra-markets.morningstar.com/BondCenter/Results.jsp

償還日が遠い順で並べています。

この後計算するフリーキャッシュフローは長期的に将来を見越した計算になります。債権利回りも期間を合わせるため、なるべく将来のものを使用するという考え方です。

今回はこの方法を使用し、ざっくり4.0%とします。

おわりに

長くなってしまったので一旦区切ります。

次回は今回計算した株主資本コスト、負債コストを使用してWACCを計算していきます。お楽しみに!

不明点、誤りなどございましたらコメントにてご連絡いただけると幸いです。

この記事が気に入ったらサポートをしてみませんか?