2月5日(月)~2月9日(金)の見通し

※特段断らない限り、すべてのイベントに関する日時は日本時間基準でお話しています。

また、チャートでは単純移動平均線 (Simple Moving Average、以下MA) を用いており、25MA (緑線)、91MA (赤線)、200MA (黄土色線)としています。

主要指数はすべて現物取引のチャートを用いています。

ティッカーシンボルは個別銘柄とETF以外、TradingView内のものを使用しています。

■先週の振り返り

●FOMCの結果とパウエル議長の記者会見

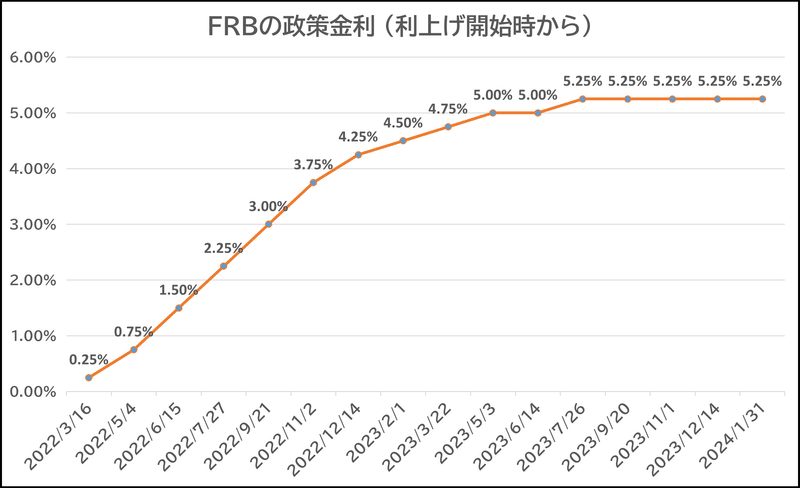

2月1日(木)、米国にて今年最初のFOMC (米国の金融政策を決める会合) が閉幕し、米国の中央銀行であるFRBによって政策金利は据え置き (5.25%~5.50%) と発表されました。

昨年7月に利上げをして以降、据え置いている

冒頭の声明文では米国内の経済活動について、前回FOMCの「力強いペースから鈍化」から「堅調なペースで拡大している」に変更となり、ここ最近の国内総生産 (GDP) やサービス価格が強いことをFRBもしっかりと認識していることが判明しました。

声明文中盤では前回の「何らかの (金利への) 追加引き締めが適切となる場合」と利上げに焦点を当てた文が「何らかの (金利への) 調整を考慮する場合」へ変更となったことにより、選択肢が「現状維持または利下げ」の二択であるとFRBが認めたことも見逃せません。

昨年末のFOMCでは利上げを事実上ストップする内容の会見ながらも声明文に「引き締め」(= 利上げ) という言葉を盛り込んでいましたが、今回の声明文で利上げストップが明確となったことは株価にもポジティブな内容でした。

しかし同時に「インフレ率が目標の2%に持続的に向かう確信を強めるまで利下げは適切でない」とし、早期の利下げに対するけん制も行ったことで全体的にニュートラル (中立) な声明であったと見られます。

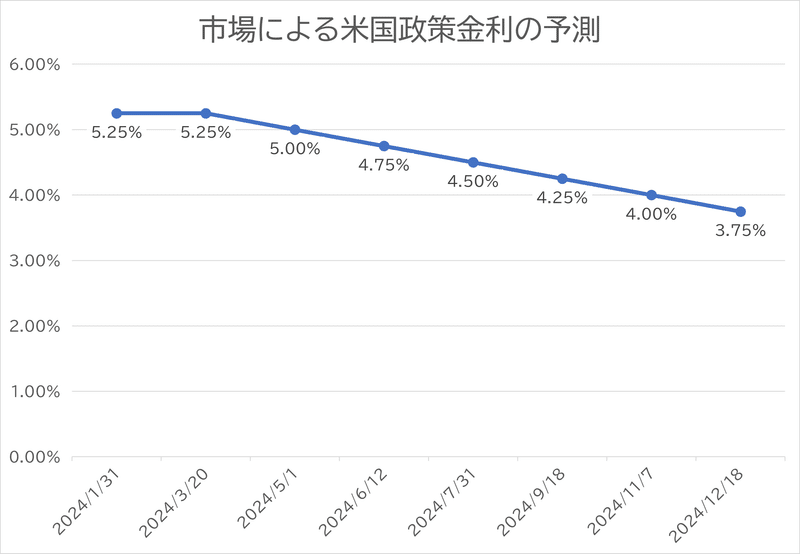

市場はFOMC前に「3月から利下げが始まる」と浮足立っていましたが、上記の「利下げは適切でない」という言葉から現在は「5月から利下げが始まる」が市場のコンセンサス (一致意見) へと変更されています。

以前は3月からの利下げ予測が多かったが、現在は5月からが優勢

5月以降、毎会合ごとに利下げをしていくため

年末時点での政策金利 (FFレート誘導目標) は以前と全く同じ

現在の米国経済は物価の成長率や政策金利、雇用がすべて上手くかみ合っている非常に良い時期となっています。

これに対し市場は「来たる不況 (特に雇用の悪化) が目前に迫る前に利下げをしてほしい」と期待の目を向けていますが、早くに利下げを行えば物価が再び上昇する事態に陥るリスクが発生し得ます (1970年代後半にこのような采配ミスが実際に発生しました)。

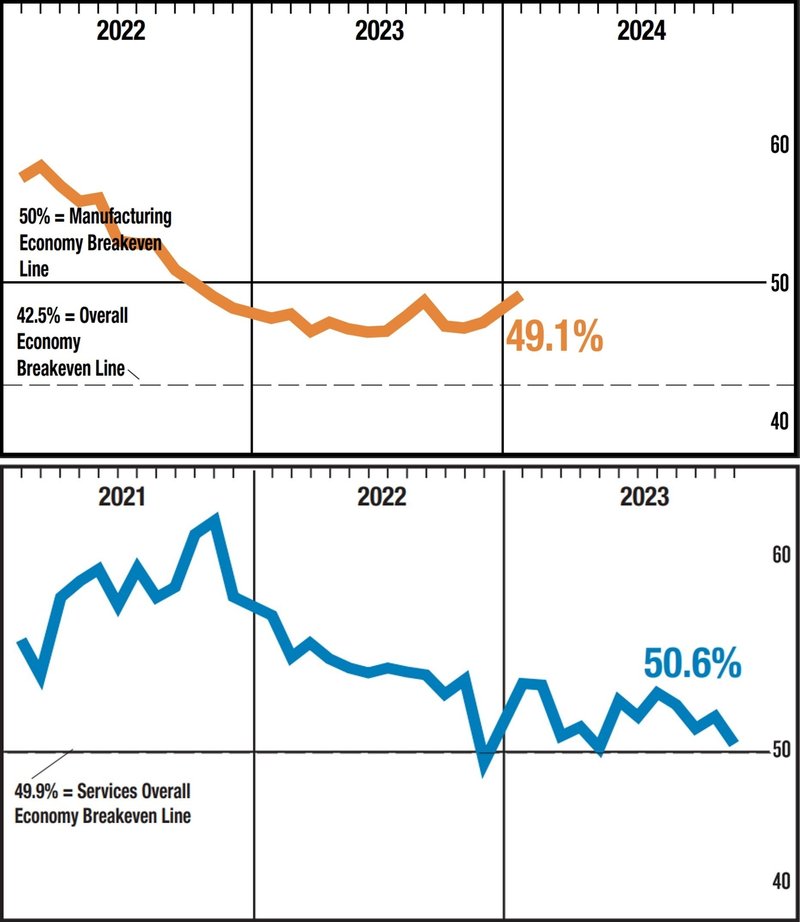

事実、サービス価格はモノ (財) の価格ほど落ちておらず、最新のISM景況指数ではモノに関する製造業指数が明らかに減速気味であるのに対し、サービス価格に関わるサービス業指数では依然強さを見せています。

サービス業は米国における経済活動の8割弱を占めるため、サービス価格も下落基調となることはほぼ必須条件と言えるでしょう。

このことに関しても会見中に言及されていました。

(50%より上なら「景気拡大」、下なら「景気後退」)

製造業は基準となる50%を下回って久しい

しかしサービス業は未だに50%を上回っている

これはサービス業が緩やかながらも成長している証拠となる

また遅い利下げは雇用を悪化させ経済を冷やしすぎるため、せっかくの良い景気が台無しになるリスクも同時に管理しなければならないとも発言していました。

一方でFRBが現在行っている「量的引締め」(QT = FRBが保有する国債などを売却することで代わりに市場から現金を回収する行為) のペース減少についてはほとんど触れられず、次回の3月FOMCにて本格的な議論がされるとのことです。

以上を鑑みれば、FRBは次回3月FOMCにて利下げをするシナリオを遠ざけながらもこれ以上の利上げは必要ないとはっきり示し、またFRBが考える「年内に3回の利下げ」と市場による「年内6回の利下げ」という予想の乖離をいかに修正していくかに今後の株価もかかっている、と解釈することが出来ます。

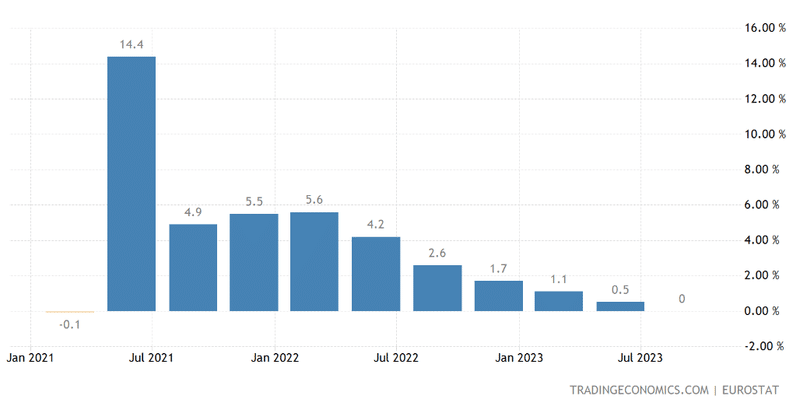

ところで先々週の欧州での政策金利発表にて、欧州中央銀行のラガルド総裁が「中央銀行のメンバーは利下げ議論を避けているが、個人的 (ラガルド総裁自身) には夏までに利下げする可能性があると考えている」と発言しましたが、物価指数の観点よりもGDP成長率から経済を見ていくと欧州にて利下げが夏までに行われるとする見方もあながち間違いではなさそうです。

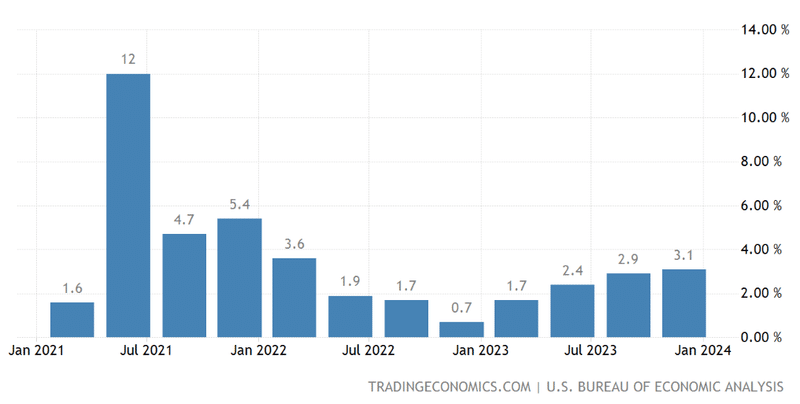

経済の成長率という観点から見れば米国のGDP成長率は3.1%と未だ強い状態が続いていますが、欧州のGDPは2022年に3%を切って以降下落が止まらない形となっています。

また米国は2023年にGDPが0.7%まで下落した後に回復を続けながらも物価は低位で推移しており、経済の「質」を考えると欧州よりも米国が上回っていることは自明の理でしょう。

米国経済は強く、未だ3.1%と高成長

パウエル議長はソフトランディングを目指している

これはGDP成長率をなるべく0以下に落とさない戦略とも言える

欧州経済はすでに0%までGDPが下落

これが欧州への利下げ緊迫感を生んでいる

物価の下落と経済成長の鈍化は本来セットで起こる現象でしたが、この法則が米国に当てはまらない (強い成長を誇りながら物価が落ち着いている) ことは米国内の労働生産性が上昇していることを示唆しています。

ちょうど新興国が大きく成長する時にこのような現象が見られますが、似たような生産性の向上が昨今のAIによるものなのかを長い目で見極めなければならないとパウエル議長は考えているようです。

ただし昨今のAIブームがほとんど米国にて起きていることを考えれば「高成長 + 物価が落ち着く」という相反するシナリオはあながち夢物語ではないかもしれません。

●メガテック企業の決算

先週は「マグニフィセント・セブン」の中核を担うアルファベットやマイクロソフト、メタやアップル、アマゾンに至るまで続々と決算が発表された週でもありました。

詳細な数値は他に譲りますが、売上高・EPSでは各社ビート (予想を上回ること) しておりおおむね良い決算シーズンであることは間違いないでしょう。

ただし発表直後の反応は各社まちまちでした。

例えばマイクロソフトは売上高・EPSともに予想を超える数値となり、特に同社の主力製品でもあるインテリジェント・クラウドサービスのAzure (アジュール) における売上高成長率は前年同期比+30% (市場予想+27.7%) となり好調を維持しています。

2023年にChatGPTの企業であるOpenAIの株式を49%取得して以降、マイクロソフトは自社内のサービスに積極的にOpenAIの技術を取り入れたAIサービスを展開しています。

これは文書作成 (Word)・表計算 (Excel)・プレゼン (PowerPoint) などの日常業務を支えるMicrosoft Copilotに始まり、プログラミングの補助を行うGitHub Copilot、及びAzureでの総合サポートも含め、幅広いクリエイティブな仕事に合致しやすいAI技術をうまく取り入れたお陰でアップルやアマゾン、アルファベットに比べ収益化が上手くいっており、同時に高成長を維持しているという背景があります。

このため決算翌日のFOMC後に売られたものの現在は切り返しており、同社株価の上昇基調はしばらく続きやすいと考えられます。

一方のアルファベット (グーグルの母体) は発表後の翌日に-7%以上の大幅安で引けました。

決算自体は良いものでしたが、同社の主力である広告事業の売上高が予想をわずかに下回った (予想: 658億ドル、結果: 655億ドル) ために大きく売られ現在まで株価は回復していません。

アルファベットはChatGPTのライバルとしてBardと呼ばれるモデルを開発・展開していましたが、昨年12月よりBardを進化させたGemini (ジェミナイ) を展開、文字だけでなく画像や動画などをシームレスに生成する地点まで到達しています。

ただしGoogleのクラウドプラットフォームであるGoogle CloudはアマゾンのAWSやマイクロソフトのAzureより後手に回っており、市場でのシェアは11% (2023年第三四半期) にとどまっています。

最近はGoogleで検索する代わりにChatGPTで調べたり、ライバル社であるマイクロソフトの検索エンジン "Bing" に搭載されたCopilotを利用するなど、同社がAI時代を生き抜くには少々不安な要素も散見されることも事実です。

またアマゾンやメタも非常に良い決算でした。

特にメタは売上高成長率が前年同期比で+24.7%とアルファベットやマイクロソフトなどの中でも頭一つ出ている印象でしたが、同社の自社株買い額が500億ドル増額される予定であること、また配当を3月26日より (1株当たり) 50セント支払うことも発表し、発表後の株価は+15%まで急騰しました。

一方のアップルは決算発表後、株価下落で反応しています。

カテゴリー別での売上高にて主力のiPhoneが微増ながらも、ウェアラブルやiPadの項目で前年同期比より劣る成績を残したこと、何より中国での売上高が大きく落ちてしまったことが要因と考えられます。

加えて決算の中でも重視される売上高成長率が+2.1%に留まったこと、GAFAMの中でも最後に発表されたことで先に発表されたマイクロソフトなどの決算と比べられたことも株価下落の一因と見られます。

俯瞰してみると今回の決算発表における反応は「マイクロソフト・メタ・アマゾン」と「グーグル・アップル」で対照的となり、GAFAMひいてはマグニフィセント・セブンの中で今後差がつく可能性にも留意したいところです。

●英国の金融政策委員会

先週木曜、英国でも政策金利発表がありました。

英国中央銀行のベイリー総裁は1日(木)、英国の政策金利を前回と同じ5.25%に据え置くことを決めました。

昨年8月を最後に利上げが止まっている

声明文の概要末尾に以前添えられた「持続的な物価上昇の証拠があれば、さらなる金融引締め (利上げ) が必要になる」という文言は今回取り除かれました。

代わりに「現在の政策金利をどれだけの期間維持するか検討を続ける」となることで英国でも公式的に利上げ停止宣言がなされたと見られます。

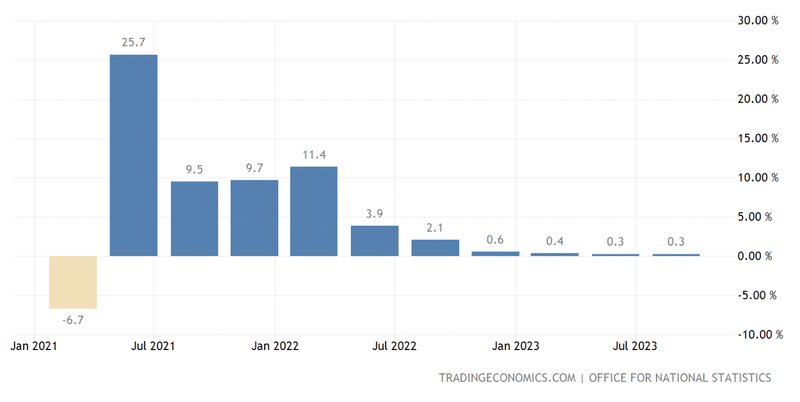

このような文は米国のFOMCを若干模したものですが、英国は米国・欧州に比べインフレ率が未だ高い特徴があります。

英国の物価指数は直近で4.0%であり欧州の2.8%や米国の3.4%より高止まりしていますが、同時に経済成長を占う国内総生産 (GDP) も低成長が続いています。

GDPの推移は欧州型に近いが、米国よりもインフレ率が高いため

安易に利下げできない環境となっている

これにより英国は「早期の利下げをすれば物価がするすると上昇し、かといってこれ以上の利上げも経済がマイナス成長となる」がんじがらめの状態に追い込まれています。

ベイリー総裁は記者会見にて「政策金利を引き下げられる段階でない」と明言しましたが、国内の経済が多少マイナスになっても物価の下落を最優先させる旨を暗に示しており、米国や欧州と比べて利下げが大きく遅れる公算が高いと見られます。

仮に英国が米国や欧州に合わせて (まだ確定ではありませんが) 早期の利下げをする場合、英国の通貨ポンドが米ドルに対して安くなりながら (すなわちインフレが増大しながら) 失業率が増加する、いわゆるスタグフレーションが起こる可能性があります。

奇しくもこのスタグフレーションという言葉自体、1965年に低成長とインフレに苦しむ英国にて初めて使われた経緯がありますが、例えば1980年の英国GDPは-2.0%に対し物価を表すCPIが17.8%、失業率が6.8%と「高インフレ + 経済停滞」であるスタグフレーション的な状況に陥っていました。

これは当時、オイルショックによって世界的にインフレが昂進したことも挙げられますが、英国の政策金利が1976年10月の15%から1977年10月の5%までわずか1年ほどで10%ほど急速に利下げしたことも原因の一つと考えられ、英国はこの失敗を繰り返さないために「まずインフレを鎮静する」というスタンスを今後も堅持していく可能性が高いと思われます。

■今週の見通し

怒涛の先週を終え、今週は比較的穏やかな一週間となりそうです。

米国では「ISM非製造業指数」が要注目となり、他国ではオーストラリアの政策金利発表がある関係で特にFXで取引される方は注意が必要と思われます。

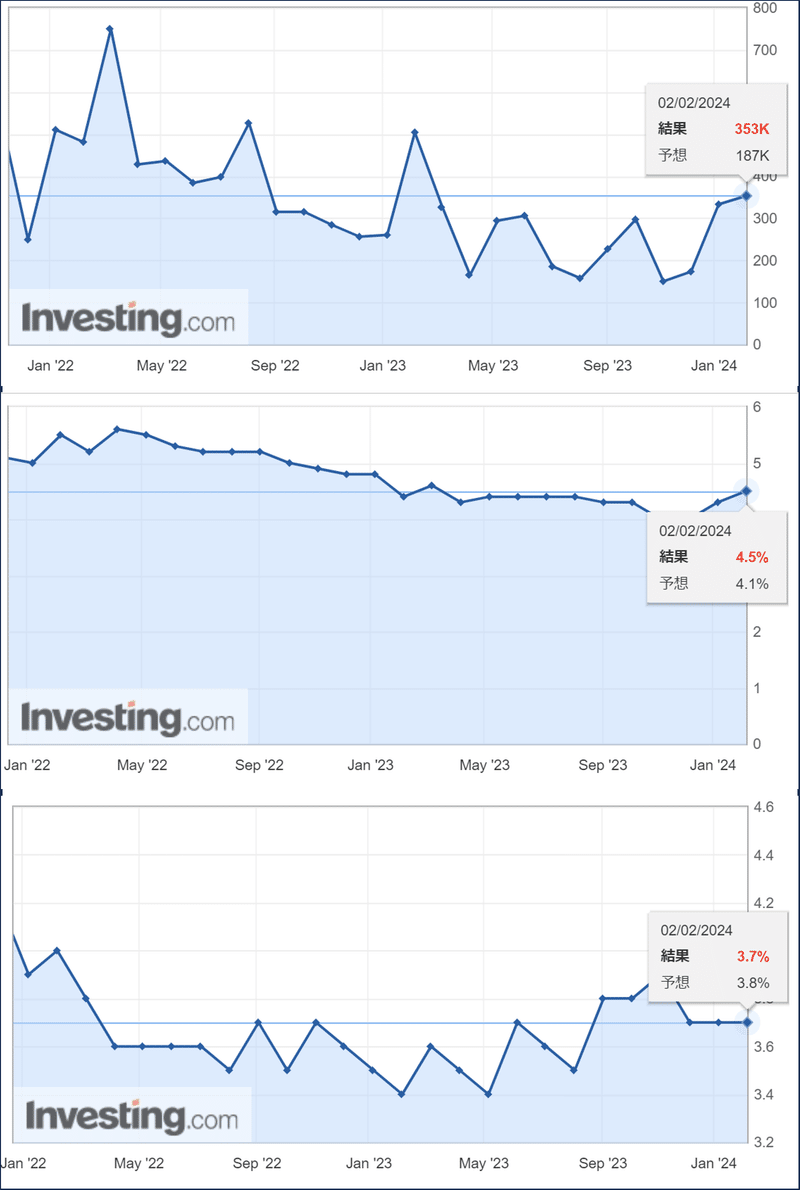

ところで2日(金)、米国における雇用統計の発表がありましたが非常に強い結果となりました。

1月分の雇用統計において非農業部門雇用者数は35.3万人 (予想18.7万人)、平均時給 (前年比) は4.5% (予想4.1%)、失業率は3.7% (予想3.8%) となっています。

上: 非農業部門雇用者数、中: 平均時給、下: 失業率

一見「インフレが再来する」と身構えてしまう結果でしたが、中身を見れば鉱業を除く分野で正社員の減少と引き換えにパートタイマーの労働者が増加したこと、また平均時給はその雇用者が増加していない鉱業にてとりわけ目立った上昇をしたことで全体も上昇したことが明らかになっています。

同指標では以前のように企業が「人手不足だから高い給料を払ってでも人を雇うぞ!」と積極的に息巻いた時代とは異なり、労働者が「お金もないから仕方なく働くかな」という経済的な理由で仕事に従事する人数が増えた事実も指摘しています。

お金がないために働くということは消費者の懐事情が以前より寂しくなっているとも言え、これら要因は物価指数を押し下げインフレ減退へ寄与すると考えられます。

また直近の「単位労働コスト」という指標 (一定量の製品を作るのに必要な賃金を表す指標) は下落していますが、これには労働の生産性が上昇したことも深く関係しています。

赤: 労働生産性、青: 生産高 (製品の生産量)、水色: 労働時間

労働時間が抑えられながら生産性と生産高が上昇している

昨今のAIブームも少なからず関わっていると見られる

単位労働コストが下落すればインフレが鎮静しやすいですが、通常賃金が下落するか生産性が上昇することで労働コストが下がることが知られています。

雇用統計にもあるように平均時給は堅調な伸びを見せているため、上図からも生産性が上昇していると考える筋が自然だと思われます。

未だ明確な結論は出ていませんが、少なくともAIが一般層に浸透した2023年初めから生産性が上がっていることからも米国が高成長・低インフレを両立しつつあることは株価にとっても良いことであると考えられます。

今週を超えると再び米国の消費者物価指数など徐々に騒がしくなると考えられますが、指標が静かな週に限って突飛な報道で株価が大きく動くこともあるくらいの気概で立ち回ると良さそうです。

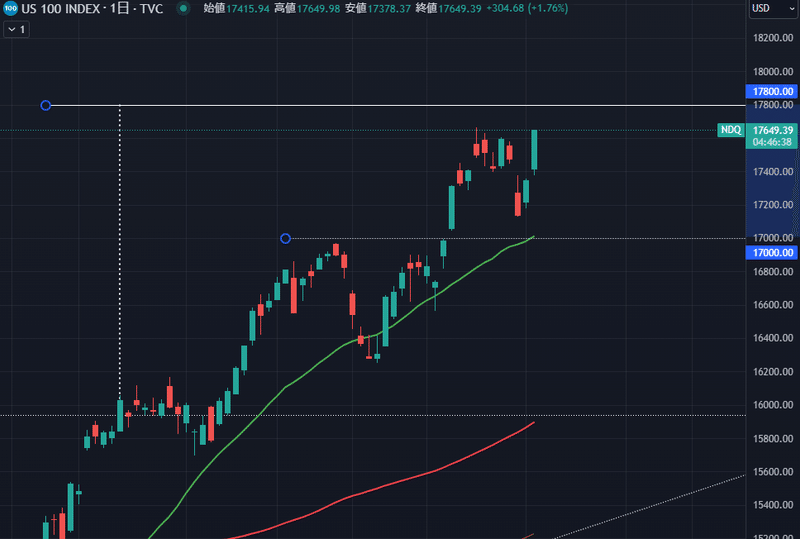

◆ナスダック100 (NDQ)

ナスダック100は現在17000~17800のレンジ相場にいると考えられますが、統計的に米国株が弱い2月において高値で積極的に買いを入れるより、一時的なへこみを待ってから指数を買う方がよりリターンが大きくなると思われます。

また昨年3月に発生した銀行不安の際にFRBより発せられた救済策「BTFP」の申請期限が今年3月半ばに切れることもあり、BTFPの期限切れが近づくにつれちょっとしたニュースで株価が一時軟調となる可能性にも注意したいところです。

ただしGAFAMの決算がおおむねポジティブであることを考えれば新規で売りを持つのは危険であり、買いはなるべく有利な価格で入れることを意識しながら、念のため3月半ばまで急落に気を付ける戦略が良いと思われます。

長期投資用は引き続き買いをホールドで問題ないと思われます。

想定レンジ: 17000~17800

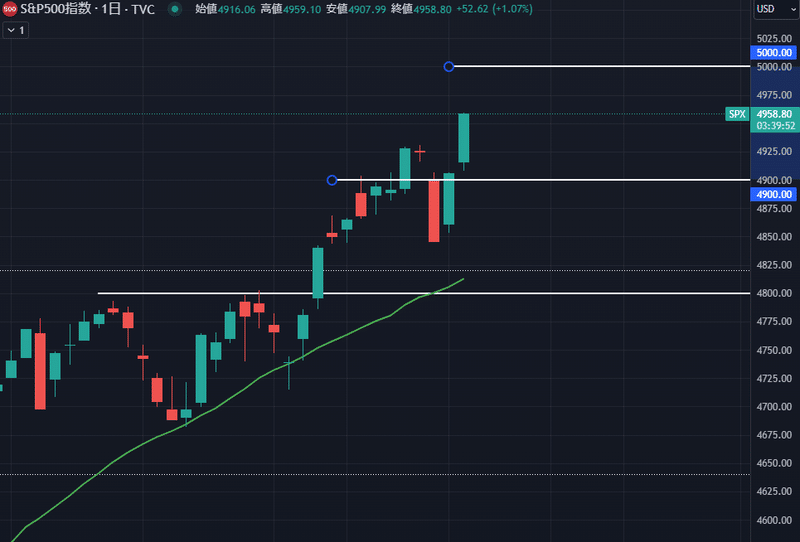

◆S&P 500 (SPX)

2月に入りFOMCにて下落を挟みましたがすぐさま上昇、テックの好決算が上値を伸ばす形となっています。

仮に下落した場合、なるべく下で買い集める作戦が良いと思われますが、ある下値に到達したからといって安易にどさっと買うのは少々危険だと考えられます。

当面は4800が下値目安となりますが、2021年の高値である4640まで下落してもおかしくはないためゆっくり買い向かっても良さそうです。

またナスダック100にて述べた理由から、3月半ばまで何らかの瞬間的な下落要素が絡んでくる可能性も否定できません。

大局はじわじわと上昇するイメージを持ちながら、BTFPなどの報道による一時的なへこみに注意すると良いと思われます。

こちらも長期投資用は引き続き買いでOKであると考えられます。

想定レンジ: 4800~5000

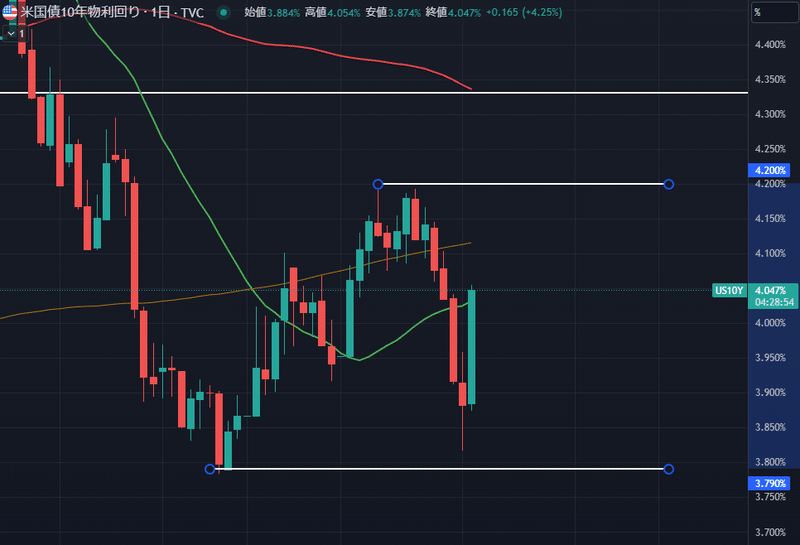

◆米国10年債利回り (US10Y)

米国10年債利回りは雇用統計を受け大幅上昇していますが、今回の上昇はインフレが再燃するというより米国内の成長率自体も (今回はAIによって) 上がっているという解釈が妥当だと見られます。

普通、金利が上がる場合はインフレが発生するために上がることが多いですが、経済の構造的な変化 (産業構造がそもそも変わってくるなど、いわゆる「ゲームチェンジ」がある場合) が発生した際も上昇することが知られています。

例えば経済成長が著しい新興国がこのパターンに当てはまり、インフレ率が高いながらもそれをカバーして余るほどの成長が裏付けされていれば必ずしも「高金利 = 悪者」であるとは断定できません。

もちろん米国の消費がこれからも抑え気味になれば10年債利回り (=長期金利) も連れて下がりますが、市場が想定するよりも金利が思ったように下がらない原因が新興国に見られる「高成長パターン」であることには注意を払いたいです。

この場合、金利が上昇する = 株価が下落する関係式が成り立ちにくいことも意識したいところです。

経済がすでに成熟した米国でそのようなことが起こるというのは中々受け入れがたいですが、少なくとも金利や他国との通貨関係などを見る限りではそのようなシナリオもあり得ると考えられます。

想定レンジ: 3.79%~4.20%

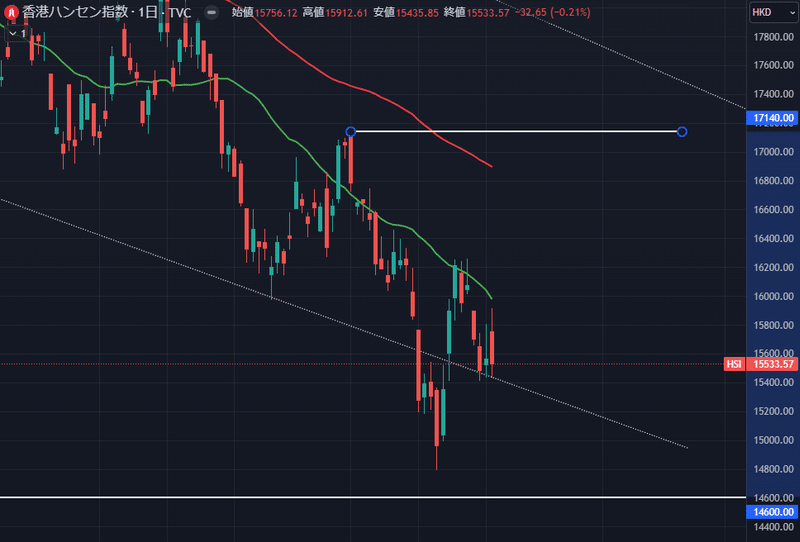

◆香港ハンセン指数 (HSI)

香港ハンセン指数は引き続き下落トレンドを消化している最中だと見られます。

現在は日足25MAが下向きになり上値を抑えている状況ですが、以前の安値である14600付近への到達も視野にいれてトレードすると良いと思われます。

もし14600付近をしっかり下に割るようであれば下落が加速する可能性もあるため、高レバレッジでの買いは非常に危険であることに注意したいです。

想定レンジ: 14600~17140

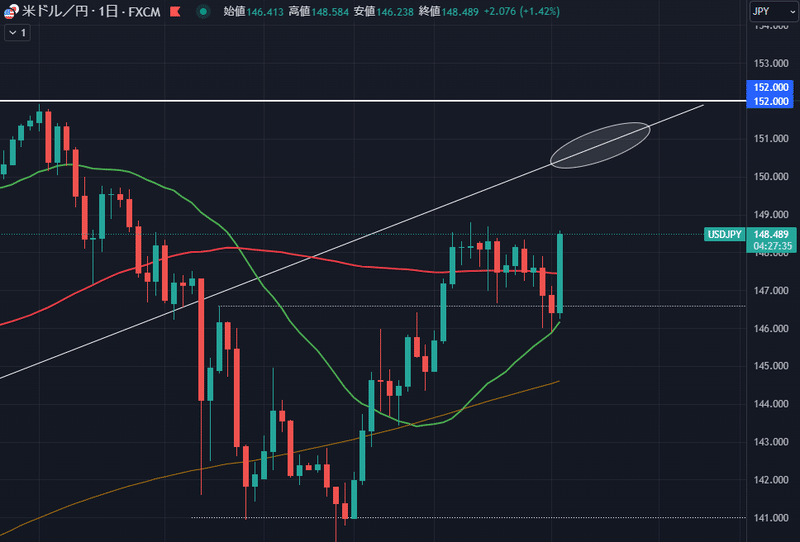

◆米ドル円 (USDJPY)

ドル円は雇用統計での米国金利上昇を受け、一気に円安へ傾いています。

本来は1月後半に行われた日銀の金融会合にて上を目指すと思われましたが、すでに金融緩和の維持を明言している植田総裁の発言だけではドル円を動かす大きな要因となりにくくなっています。

また日本金利の下落で日米の金利差が広がっていることも円安圧力が未だに消えない一因となっています。

引き続き円安方向へ圧力を受けやすい状況が続くと見られますが、上値抵抗を151円と152円と見つつ、それぞれのラインで円安が一服するイメージがもっともらしいと考えられます。

想定レンジ: 146.0~152.0

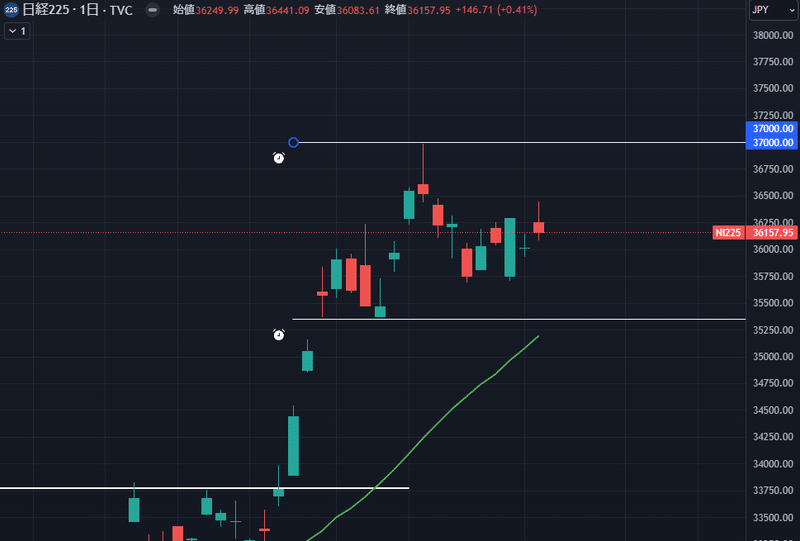

◆日経225 (NI225)

日経は35350~37000までのレンジ相場と見られますが、レンジ相場から飛び出すとすれば上昇方向に再び花を咲かせる可能性が高いと思われます。

日経の値動きのクセは「一気に伸びて、しばらく休む」がここ最近のトレンドであり、現在は休養期間にあたると見られます。

ただし史上最高値を奪還する可能性も十二分にあるため、レンジの上限付近から売りを入れる判断は損切がしっかりできる上級者向けの戦略となりそうです。

想定レンジ: 35350~37000

◆原油 (CL1!)・ゴールド (GOLD)

【原油】は先週月曜に高値79.29を付けた後反落していますが、背景にイスラエルとハマス間の「停戦検討」報道が入ったことが関係していると見られます。

交渉は初期段階でありすぐに停戦とはなりませんが、停戦協議としては期間も人質解放も最大規模にわたるとの見込みで原油も価格が下落しています。

またバイデン大統領が1日(木)にパレスチナ自治区のヨルダン川西岸 (West Bank) において「安定を脅かす者への制裁を行う」と発表したことも含め、戦闘が長期化することへの国際的な圧力もかかっていることから停戦が以前より現実的となっている側面も (間接的に) 原油価格下落の要素となっています。

ただし60ドル台が底堅いことは変わらず、引き続き非常に緩やかな上昇トレンドの最中にある見通しには変更ありません。

想定レンジ: 71.0~80.0

【ゴールド】はFOMCにて一時上昇した後、雇用統計の金利上昇を受け再び下落しています。

当面は動きの少ない相場を見ています。

引き続き、2000~2080ドルのレンジ相場でありながら、下がった部分を長期投資用で買うなどが良いと思われます。

想定レンジ: 2000~2080

※当記事はファンダメンタルズにおいて事実の正確さを満たすために尽力していますが、万一事実と異なる点等ございましたらお気軽にご教示ください。

よろしければサポートしていただけると嬉しいです!あなたのちょっとしたお気持ちが私の励みとなります!