第1章 決算書を読みこなすためのコツ

9.「キャッシュフロー計算書」ではお金を色分け

キャッシュフローとは「キャッシュ」の収支

「キャッシュフロー計算書」とは、貸借対照表と損益計算書に続く第三の財務諸表です。金融商品取引法の開示規制を受ける上場会社などに作成が義務づけられています。

中小企業には、キャッシュフロー計算書の作成義務はありません。

キャッシュフロー(Cash Flow)とは、キャッシュ(資金)の流れ(Flow)、つまり、資金収支を意味します。

キャッシュフロー計算書では、1事業年度中のキャッシュの収入と支出、結果としてのキャッシュ増減額が表示されます。

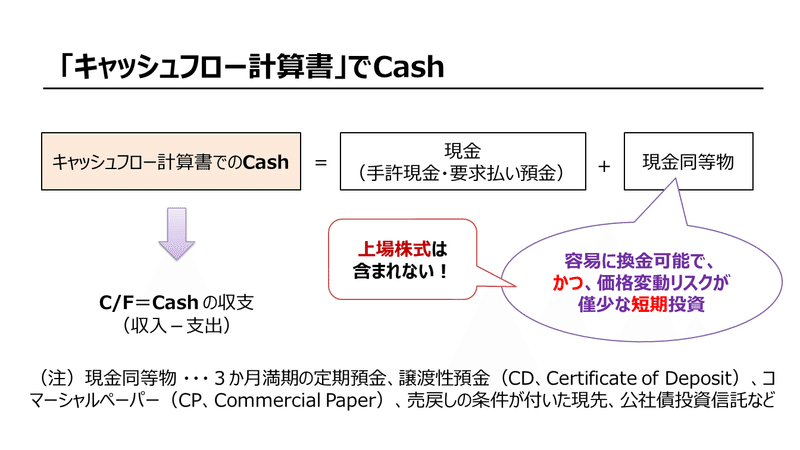

キャッシュフロー計算書での「キャッシュ」

キャッシュフロー計算書での「キャッシュ」には、硬貨や紙幣などの手許現金、要求払預金だけでなく、容易に換金可能で、かつ、価格変動リスクが低い短期投資(現金同等物)も含まれます。

要求払預金とは、預金者が「解約したい!」と要求すればすぐに引き出せる拘束されていない預金のことであり、当座預金、普通預金、通知預金などをいいます。

現金同等物とは、容易に換金可能であり、かつ、価格変動リスクが僅少な短期投資です。

短期投資かどうかの目安は、取得日から満期日または償還日までの期間が3か月以内であるかどうかによります。

具体的には、3か月満期の定期預金、譲渡性預金(CD、Certificate of Deposit)、コマーシャルペーパー(CP、 Commercial Paper)、売戻しの条件が付いた現先、公社債投資信託などがキャッシュの範囲に含まれます。

CD(譲渡性預金)とは預金証書を自由に売買できる自由金利の定期預金、CP(コマーシャル・ペーパー)とは、格付けの高い企業や金融機関が短期の資金調達のために発行する無担保の短期社債です。

なお、上場会社への投資額である「投資有価証券」は、キャッシュに含みません。上場有価証券は売却すれば投資資金をすぐに回収できます。しかし購入日の翌日に株価が半値になるかもしれないリスクを抱えています。

容易に換金可能であっても、価額変動リスクが僅少とはいえません。

そのため上場有価証券の購入や売却は、キャッシュの増減ではなく、投資活動での資金収支として報告します。

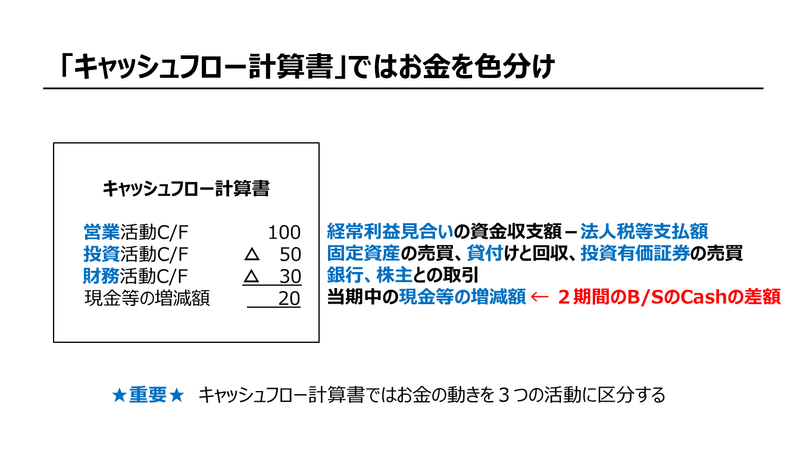

お金を3つに色分けする

キャッシュフロー計算書では、会社の経営活動を「営業活動」「投資活動」「財務活動」の3つに区分します。

それぞれの活動ごとにキャッシュフローを表示するとともに、結果として、1年間でキャッシュは増えたか減ったかを報告します。

営業活動キャッシュフローには、経常的な損益計算の対象である取引のほかに、法人税等の支払額、投資活動キャッシュフローおよび財務活動キャッシュフロー以外の取引によるキャッシュフローが表示されます。

営業活動キャッシュフローからは、「営業能力を維持し、新規の設備投資を行い、借入金を返済し、配当金を支払うための資金を外部からの資金調達に頼ることなく、会社の主たる営業活動から獲得できたかどうか」が分かります。

営業活動キャッシュフローは、プラスであることが望ましいといえます。

営業活動キャッシュフローがマイナスであれば、所有資産の売却代金や、借入金の借入れなどで資金繰りをヤリクリしなければなりません。

投資活動キャッシュフローには、固定資産の取得と売却、貸付金の貸付けと回収、投資有価証券の取得と売却によるキャッシュフローを表示します。

投資活動キャッシュフローからは、「将来の利益獲得のための設備投資または資金運用へどの程度のお金を支出しているか、資産売却などで資金を回収したのか」を読みとることができます。

財務活動キャッシュフローには、「営業活動と投資活動を維持するための資金調達および返済によるキャッシュフロー」が表示されます。

借入金や増資などで資金調達をすれば、財務活動キャッシュフローはプラスとなり、積極的に債務の返済を進めるならば、財務活動キャッシュフローはマイナスとなります。

キャッシュフロー計算書を見ることで、会社がどの活動からお金を増やしたか、または戦略的にお金を使ったか、そして1事業年度の経営活動の結果としての資金増減額を読み取ることができます。

理想的なお金の回り方

会社にとって望ましいキャッシュの流れとは、営業活動から多くのキャッシュを生み出し、そのお金を投資活動において積極的な設備投資に支出し、それでも余剰があれば財務活動の債務返済や株主還元にお金を使う、というパターンです。

反対に、営業活動でキャッシュが減少してしまうと、設備資産の売却代金や借入金の借入れまたは増資などで不足するキャッシュを調達しなければ、資金繰りが回らなくなってしまいます。

利益はOpinion、CashはFact!

損益計算書での「利益」と手許に残る「お金」が同額でズレがなければ、利益管理だけで経営の舵取りは可能です。

会社の評価も損益計算書の利益額と利益率の高さを業績管理指標として、経営成果の優劣を付けることができます。

しかし収益や費用は現金主義ではなく、会計的な事実が発生した時に発生主義で認識し、損益計算書の利益を計算しなければなりません。

収益から費用を差し引いて求める利益と同額の資金が残っているとは限りません。その結果、「勘定合って銭足らず」、黒字なのに資金がショートする事態も起こりえます。

また「利益はOpinion、CashはFact」という言葉があります。損益計算書の利益は作ることもできるが、資金の動きはごまかせない。利益は経営者の意見表明に過ぎないが、キャッシュこそが真実であるという意味合いです。

損益計算書の利益だけで会社を評価するのでは心許ないですね。

キャッシュフローにより会社の実力を判断することも大切なのです。

<問題>

次の文章のうち、「キャッシュフロー計算書」の説明として誤っているものは?

1.キャッシュフロー計算書では営業・投資・財務の3つの活動に区分する

2.営業活動キャッシュフローの結果はプラスであることが望ましい

3.借入金や増資で資金調達をすれば、財務活動キャッシュフローはプラスとなる

4.キャッシュフロー計算書は、すべての会社に作成・開示義務がある

<正解>

1.○

2.○

3.○

4.× キャッシュフロー計算書はすべての会社に作成・開示義務がある

→ キャッシュフロー計算書は金融商品取引法の開示規制を受ける上場会社などに作成が義務づけられています。

この記事が気に入ったらサポートをしてみませんか?