キャスターが行ったストックオプションの3つのアクションは?/目論見書から読みとくSOの実例

「目論見書分析note」とは

目論見書分析noteは、起業家、スタートアップで働く方、スタートアップ企業の成長背景に興味がある方を主な読者として、noteを書いています。

「IPO企業の業績推移・KPI変化」

「過去の増資、新株予約権発行の状況」

など

スタートアップ企業に関わる方・興味がある方に、ヒントになる情報を提供させて頂くことを目的としております。

※記事の内容はあくまで個人的な感想であることをご理解頂けると幸いです。

それではここから本編になります。

◼︎株式会社キャスターの概要

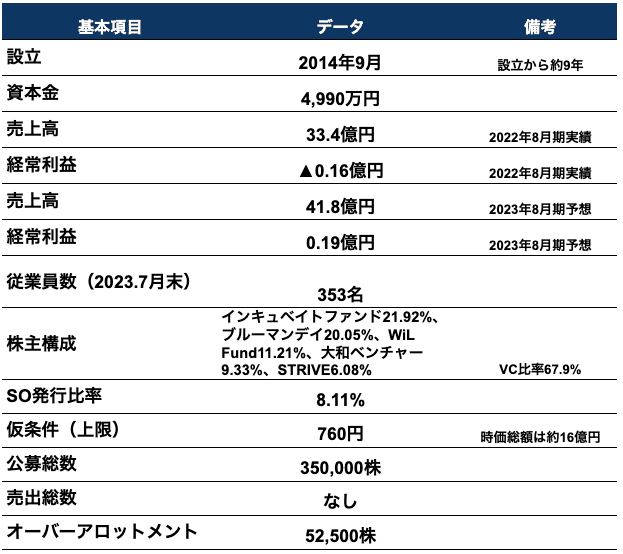

リモートアシスタントサービスをはじめとした人材事業を運営している株式会社キャスターが10月4日に東証グロース市場へ上場します。

公募売出後、SOを含む潜在株式込みで、想定時価総額は約16億円です。

今回の記事では、キャスターが発行するストックオプション・新株予約権(総称してSO)について解説します。

今回の記事からわかること

今回の記事からわかる、キャスターの事例から見るSOに対する3つのアクションはこちらになります。

SOに対する3つのアクション

1:社外協力者にも広く割当

2:信託型SOを放棄し、税制適格SO発行

3:新株予約権付社債を活用した資金調達

◼︎キャスターが発行するSOは4種類

キャスターは、税制適格SOに加えて、信託型SO、社外協力者向けSO、さらに、新株予約権付社債も発行しています。

1 従業員向けに税制適格SO

2 信託型SO(全部放棄済)

3 社外協力者向けSO

4 新株予約権付社債

この記事では、キャスターがいつどのような条件でSOや新株予約権付社債を発行しているのか、目論見書の情報から読み解いて解説していきます。

それではまず最初に、キャスターの業績・資本構成を確認していきます。

1 数字で見るキャスター

2023年8月期の売上高は41.8億円でYoY+25.1%、経常利益は黒字化する予想です。経常利益予想は0.2億円で同業他社と比較して利益水準が低いため、時価総額が高くなりづらいと思われます。類似企業との比較は以下になります。

クラウドワークス

経常利益予想10億円 時価総額約223億円

ランサーズ

経常利益予想0.4億円 時価総額約41億円

★キャスター

経常利益予想0.2億円 時価総額約16億円

株主構成は、ベンチャーキャピタル(VC)の持株比率が67.9%と高いのが特徴です。過去の資金調達は、シリーズDラウンドまで実施しており、いずれのラウンドもVCからの調達を中心に行なっています。

2 事業概要

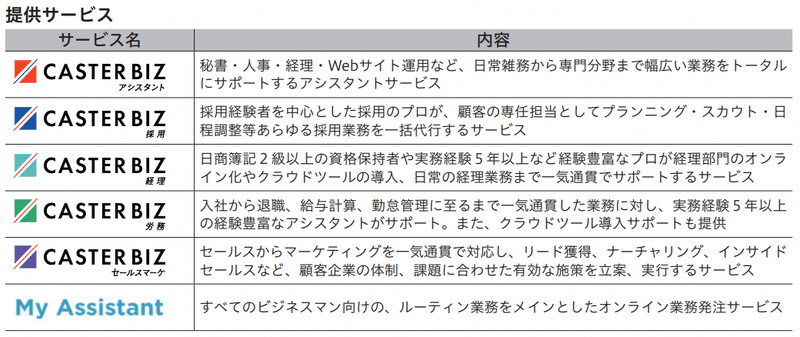

キャスターは、人的リソースの不足に悩む中小企業と、リモートワーカーを繋ぐプラットフォームの役割を果たしており、WaaS事業(Workforce as a Service)として展開してます。

企業にとってどのような職種の人材が不足するかは状況によってさまざまであり、キャスターではあらゆるニーズに応えるようサービスラインナップを充実させています。

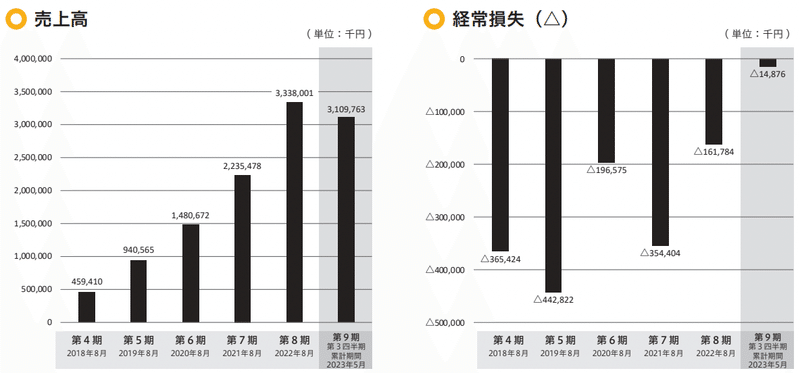

◼︎売上高は急成長

2018年8月期に約4.6億円だった売上高は、2023年8月期の予想で41.8億円となり、5年間で約10倍に急成長してきました。

一方、顧客獲得や事業拡大のための投資を継続してきた結果、経常利益は過去5年間マイナスとなっています。

◼︎事業運営KPIを開示

キャスターはSaaS企業のように事業KPIを積極的に開示し、成長の軌跡がわかるようになっています。

KPIの全体を見た所感は、顧客獲得コストを効率的にしている(抑制している)ことから、稼働社数やMRRの成長がやや鈍化しているように見えます。また、解約率は4%前後で低くないです。

既存顧客の成長(NRR)は開示されていませんが、MRRを成長させるために、既存顧客のARPUも向上することに期待したいです。

2023年8月期の業績予想は以下のリリースから詳細が確認できますので、合わせてご確認ください。

ここからは、資本政策とストックオプションについて詳細に解説していきます。

3 資本政策

キャスターの過去5年間の資本政策について、目論見書と登記簿謄本のデータから調査して解説していきます。

過去の資本政策を時系列で見ることで、以下のようなことがわかります。

・優先株式の株価とSO行使価格の比較

・SOをいつ誰に発行しているか

・時価総額の推移

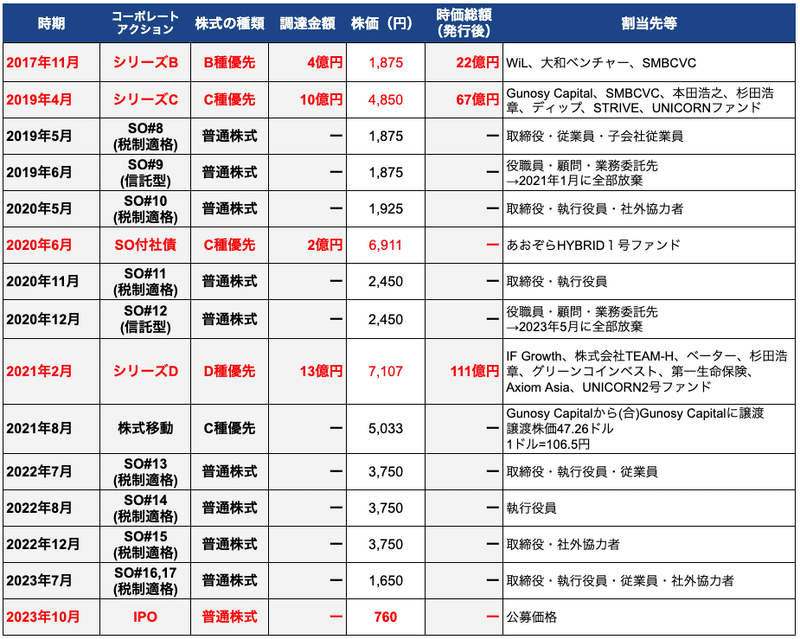

◼︎キャスターの資本政策サマリ

・優先株価に対しSO行使価格は4分の1〜2分の1

・SOは役職員だけでなく社外協力者にも発行

・信託型SOは全部放棄

・SOは全部で17回発行

・あおぞら銀行系ファンドに新株予約権付社債発行

・新株予約権付社債は株式に転換されず償還

・シリーズD時価総額111億円、IPO時16億円

◼︎調達金額・株価・時価総額推移

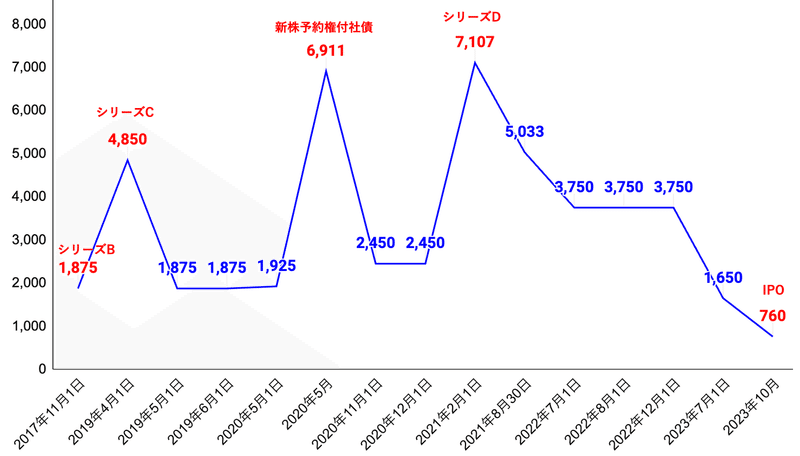

◼︎株価推移

資金調達時の優先株価およびストックオプションの行使価格推移をグラフ化したもので、赤は資金調達の株価、青はSOの行使価格になります。(株価は株式分割を考慮)

過去の資金調達ラウンドにおける株価(時価総額)は、売上高やKPIが大きく成長していたこと、資金調達環境がよかったことを背景に、株価を上げて調達を行って来ました。

・シリーズBからシリーズC

1年5ヶ月で株価は約2.6倍、同時期の売上高前年比は約2倍

・シリーズCからシリーズD

1年10ヶ月で株価は約1.5倍、同時期の売上高前年比は約1.6倍

4 SO設計

ここからは、SOの設計方法について解説していきます。

(1)税制適格SO

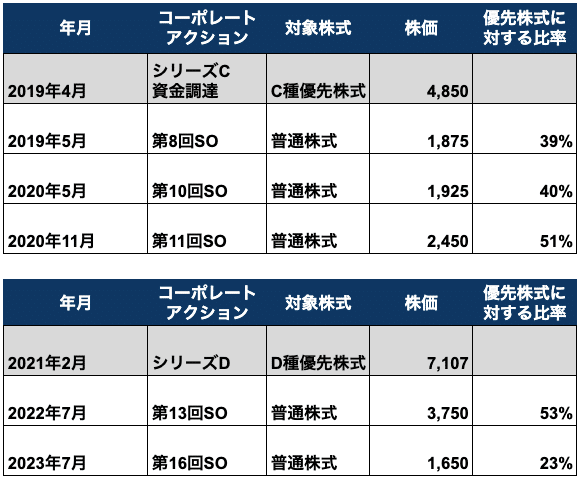

合計17回のSOを発行しています。株価推移で示した通り、SOの行使価格は優先株式の株価よりも低く設定されています。

SOの対象となる普通株式の株価が優先株式の株価よりも時価が低いため、このような設定が可能です。

C優先株式4,850円に対して、その後に発行された第8回SOの行使価格は1,875円(優先株式に対して約4割の株価)

D優先株式7,107円に対して、その後に発行された第13回SOの行使価格は3,750円(優先株式に対して約5割の株価)

また、第13回SOの行使価格(3,750円)よりも後に発行された第16回SOの行使価格(1,650円)の方が低いです。

これは、算定時点における財務数値、事業計画、株式市況を踏まえた結果、2022年よりも2023年の方が普通株式の評価額が下がったためと思われます。

通常、SOの行使価格は、業績拡大や時間の経過により上昇しますが、状況によっては必ずしもそうではないことがわかります。

◼︎社外協力者にも発行

社外協力者や業務委託先に対しても、税制適格SOを発行しています。これまで発行してきた17回のうち、第9回、第10回、第12回、第15回、第17回は割当対象に社外協力者または業務委託費が含まれています。

◼︎割当例

第17回SO

割当先 FigureFour LLC

割当数 3,360株(発行済に対する比率0.2%)

(2)信託型SO

取締役・従業員・顧問・業務委託先を対象として、2019年6月と2020年12月に信託型SOを発行していました。発行内容や条件の一部を見ていきます。

◼︎役職員等を幅広く対象としている

当社は、役職員等に関して、概ね直近一年間の業績目標及び個人目標又は売上・ 粗利・その他のKPI等各自の役割に基づく貢献が期待を上回る者に対し、評価委員会において審議の上、交付を決定しております。また、採用・昇格時におい て、将来にわたって継続的に貢献することを期待して、評価委員会において審議 の上、交付を決定しております。

また、行使条件として、業績ハードル(売上高の達成条件)が設定されています。

◼︎第9回新株予約権(信託型SO)

新株予約権の行使の条件

2. 本新株予約権者は、2020年8月期から2022年8月期までのいずれかの期において、当社の損益計算書に記載された売上高(当社が連結財務諸表を作成することとなった場合には、連結損益計算書の売上高を参照する。が28億6200万円を超過した場合にのみ、本新株予約権を行使することができる。

◼︎第12回新株予約権(信託型SO)

新株予約権の行使の条件

2. 本新株予約権者は、2024年8月期において、当社の損益計算書に記載された売上高(当社が連結財務諸表を作成することとなった場合には、連結損益計算書の売上高を参照する。)が25億円を超過した場合にのみ、本新株予約権を行使することができる。

◼︎信託型SOの全部放棄と税制適格SOの発行

多くの役職員等を対象として発行していた信託型SOですが、第9回は2021年1月、第12回は2023年5月に全部放棄されています。第12回は第9回の出し直しの可能性がありますが、第12回を全部放棄した理由を推察すると、

①信託型SOが給与課税化

②安い行使価格での税制適格SO発行が可能

①信託型SOが給与課税化

2023年1月頃から、信託型SOが譲渡益課税(税率20%)ではなく給与課税(税率最大55%)となる議論があり、国税庁が発表した「ストックオプションに対する課税(Q&A)」により、給与課税となることが確定しました。

その議論があったことを踏まえて、従業員の税務負担が大きくなることを背景に全部放棄したと思われます。

②安い行使価格での税制適格SO発行が可能

行使価格が安い方が割当を受ける従業員からするとメリットが大きいのは明らかで、信託型の第12回SOの行使価格2,450円よりも安い行使価格にできれば、税制適格SOを発行しなおす判断がしやすいと思います。

キャスターの上場承認日は2023年8月30日です。2023年7月10日に発行した第17回SOの行使価格については、上場審査中であり、主幹事証券会社に相談の上決定していると思われます。価格を相談の上、2,450円よりも安い行使価格にできることを前提に、税制適格SOの発行を進められたと考えられます。

ちなみに、行使価格の1,650円は約半年前に発行した税制適格SO3,750円の半分以下です。時価総額は1,650円×1,695,520株=約28億円。

実際、公募価格がこれをさらに下回る16億円となったのは、想定仮条件をどのような価格形成によって行なったのか気になるところです。

以上のような拝見から、信託型SOを全部放棄し、税制適格SOを幅広い役職員等に発行しています。

過去のSO割当先は一部の取締役や従業員などに限定されていましたが、信託型SOの代替として多くの役職員等を対象に広げました。

◼︎割当先の推移

第9回 役職員等 17名

第10回 役職員等 5名

第11回 役職員等 2名

第13回 役職員等 11名

第14回 役職員等 2名

第15回 役職員等 3名

第16回 役職員等 72名(信託型SOの代替と想定)

第17回 社外協力者 9名

(3)新株予約権付社債

インセンティブ目的のSOとは異なり、資金調達の一環として、新株予約権を活用しています。2020年6月に、あおぞら銀行系のベンチャーファンドに対して、2億円の新株予約権付社債を発行しています。

新株予約権付社債とは、発行会社の株式を一定の条件で取得する権利がついた社債です。(出所:SOICO「新株予約権付社債とは?会社と投資家双方のメリットと注意点を詳しく解説」)

◼︎新株予約権付社債の条件

発行日 2020年5月15日

発行総額 2億円

金利 3.5%

発行先 あおぞらHYBRID1号ファンド

対象株式 C種優先株式

行使期間 2020年5月15日〜2023年5月31日

行使価格 6,911.25円(株式分割考慮後)

償還期間 3年

新株予約権付社債はいわゆるCB(Convertible Bond)とも言われ、以前からそのスキームはありました。発行企業側としては銀行融資よりも審査が通りやすい可能性があり、投資家側は償還まで保有すれば元本+利息の収入を得られることに加えて、株式の価値が上昇すれば、株式に転換することで値上がり益を期待することができます。

最近ではベンチャーデットが一般的になり、借入先に対して新株予約権を発行する例も増えてきています。ベンチャーデットでは、借入総額に対して10-30%程度の新株予約権を付ける例があり、返済義務もあります。

新株予約権付社債は株式に転換されれば、既存株主の持株比率が希薄化しますが、社債償還(資金の返済義務)がなくなります。

5 終わりに

キャスターは複数の種類のSOを活用してインセンティブプランや資金調達を行なってきており、複数の方法をどのように組み合わせるか、会社の状況や市況が変わった時にどのようにアクションを変化させるのか、非常に参考になる事例でした。

筆者は、ストックオプションや株式発行に関するルールの変遷を長く見てきましたが、ここ最近のSO税制やルールの変化は、過去最大級の変化だと個人的に感じています。

今後も、スタートアップの資本政策に関わる方々の参考になる情報発信を継続して行なっていきたいと考えております。

最後まで読んで頂きありがとうございました!