Weekly Quest <GSCPI>

(2023年8月21日号)

毎週月曜日にWeekly Questと称し旬な話題を深く掘り下げて投資のヒントにしていければと思います。

グローバル・サプライチェーン圧力指数(GSCPI)

お盆休みも終わり、依然残暑は厳しいものの季節は秋に向かっていますね。

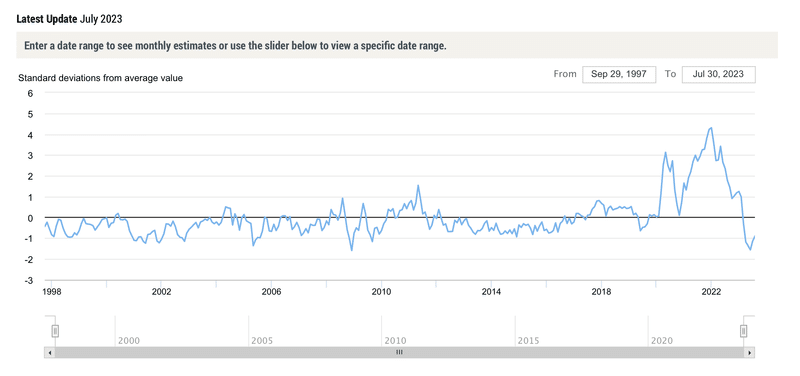

今週はグローバル・サプライチェーン圧力指数について書いてみたいと思います。グローバル・サプライチェーン圧力指数(以下 GSCPI )とはサプライチェーンの切迫度合いを見る指数で2022年1月から米国ニューヨーク連邦準備銀行が公表を始めた指数です。

統計としては1997年から開始されています。GSCPIは、海上輸送コスト、航空輸送コスト、主要7カ国の購買担当者景気指数等をベースに算定されたもので平均はゼロとし、値が大きくなるほどサプライチェーンが逼迫している状況を示す形となります。

27種類の指数を参考にしており、バルチック海運指数、コンテナ輸送率を見るHarpex指数、航空貨物指数、PMIなど世界中の輸送コストなど含めて計算されたものです。コロナ禍でサプライチェーンが崩壊したことは記憶に新しいですが、最近の状況を見てみます。

表の見方としては0以下が正常な状態として+の場合は逼迫しているという意味です。言い換えれば+の場合は供給不足、マイナスは需要不足ともいえます。上のグラフで+4以上になっているのが供給不足で何もかもが足りなかったコロナ禍でのピークということになります。

現在ではマイナスの状態ですが、史上最低の水準とに近く、この時点で海運株や商社株は売りということになります。

アメリカでは国内生産回帰が始まっているとは言え、これを見る限り需要が減少していると言って良い状況です。あれだけ供給不足だったのがマイナスの状態になっているわけですから、相当国内の需要が減少していると考えられ、このままの状態が続くと過剰生産になる可能性があります。

すでにオオカミ少年化した ”リセッション” ですが、そのうち本当に景気が後退することになるかもしれません。景気後退の基準があやふやになってしまい、さらに公式の発表は完全に後付けになりますので、その時に市場で動いても時すでに遅しという状況に陥りますから、はやめに動くことが肝要です。

現在の景気について唯一の救いが低い失業率と高い賃金ということになりますが、そのせいで表面のインフレは高くもなく低くもなく、経済も過熱でも冷えているわけでもなく実に中途半端な状態になっています。

最近では ”利下げ” についての記事も見かけますが、FEDの高官は株価を意識して発言しているわけでもなく、買えば儲かる相場しか知らない投資家は ”利下げ” と聞くと ”株高” と考えがちですが、そこは冷静に判断する必要があります。

インフレが収束し景気が悪化してきたので利下げするわけですから株価は下落するということになります。ここを正しく理解すべきだと思います。

景気は本当に悪化しているのか?

アメリカの景気の悪化が感じられないのは主に賃金の高さと失業率の低さが原因ですが、アメリカの製造業の景況感の悪化は、GSCPIにも採用されているPMI指数を見れば一目瞭然です。金融引き締めが始まった2021年3月から景況感は一貫して下落しています。

また、決算発表が相次いでおり予想を上回る決算が多い中、収益動向は思ったより堅調だという意見が多いですが、アナリストの予想を上回ったというのがくせもので、以前も当ブログで説明しましたが、”悪いのによかった”という状態に当てはまる場合が多く、本当の意味での良い決算は少ないです。

それはAppleの決算を見れば一目瞭然ですね。過去の推移を比較せずに発表された数字だけ見て好決算だと判断している投資家が多いですが、決算数字を数年間の推移で見ると決して良いとはいえなくなってきています。

しかし、株価は堅調

実態経済の環境が徐々に悪くなっている中で株価の推移は非常に堅調です。金利水準も米国株が史上最高値をつけた時からは様変わりしています。

繰り返しますが、需要を見る上で物流から見ると低下、金利は5倍に上昇、企業収益は低下し金利負担による倒産も増加、賃金と雇用は順調という環境下で株価だけが順調に推移していると言うことです。

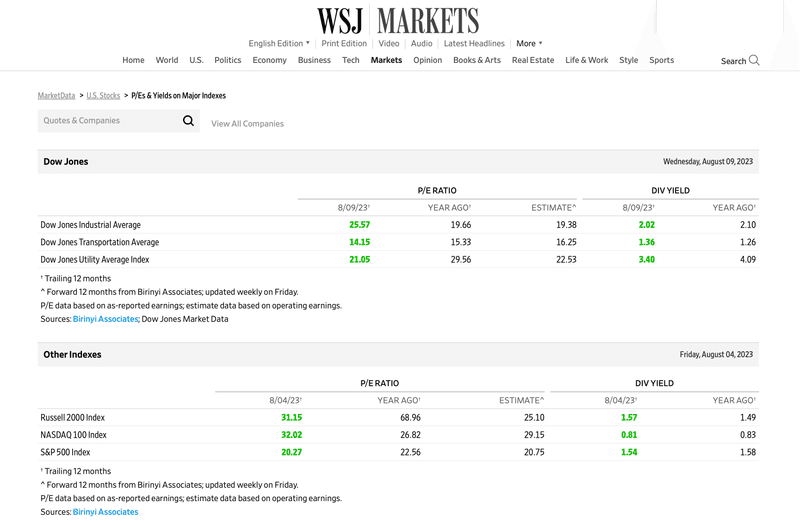

現在の米国株のPERを見てみましょう。

これで見るとSP500で20倍ということで過去の推移から平均は15倍前後ですから、PERから見るとやや買われすぎということになります。

先に悪化する経済指標の中で賃金と雇用だけが順調と書きましたが、需要が低下してきている中で賃金と雇用の拡大が維持されるとは思えません。インフレが低下するにしても景気が順調で低下しているのか、景気か悪化してきている中で低下しているのかを見極めていかないと判断を誤ることになります。

FEDの利上げはダブついた資金を回収し景気を悪くしてインフレを低下させるということが目的です。そのFEDが初動でつまづいたことをすっかり忘れてインフレを低下させて景気も維持できているなどとドヤ顔で言っていますが、果たして本当にこの先うまくいくのか考えると非常に疑わしいと言わざるを得ません。

インフレが低下するのは景気が悪化し始めたという側面もあることを覚えておいた方が良いでしょう。その場合、FEDが利下げをすると言うのはこの先景気悪化が拡大しそうなので食い止めるための利下げと言うことになり、市場にとっては悪材料以外何者でもありません。景気悪化時の利下げは悪材料であるということです。

以上、サプライチェーンから見た景気と株価を簡単に見てきました。しかし、需給関係が急激に供給過剰に陥ることはないにしても徐々に悪化していくことになれば米国株も他に悪材料がなければ急落ということはないと思いますが、気がついた時は茹でガエルという状況に落ちっているかもしれません。

まだまだ慎重な投資を心がけるようにした方が無難ということです。

最後までお読みいただきありがとうございました。

参考記事: