お金と向き合うライフプランのすすめ:リスクは計算できる。

おはようございます!

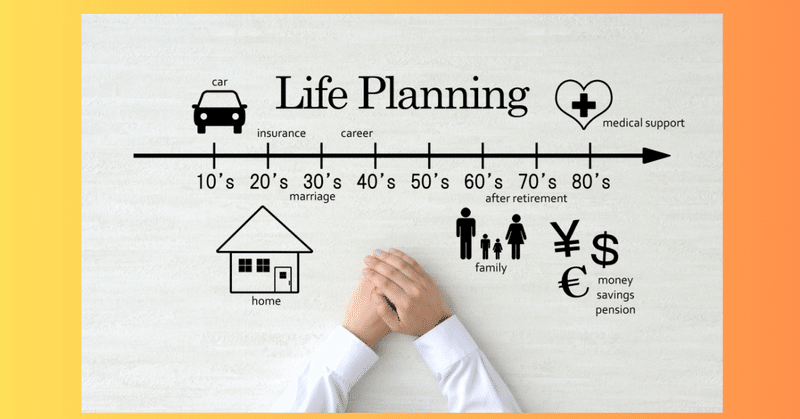

本日はライフプランニング。「人生設計のすすめ」をお話ししたいと思います。

余談ですが、一昨日貼った湿布をはがし忘れて2日間。

そのままお風呂に入り続けていました。

よろしくお願いいたします!!( ゚Д゚)カオスッ!

ファイナンシャルプランナーの資格で学んだコト。

先日、簿記についてご紹介させていただきました。

簿記2級の取得後、ファイナンシャルプランナーの勉強を開始。

というのも当時、税理士事務所で資産コンサルティング部(相続税)に所属していたため、仕事のためにも…と思ったのがきっかけでした。

結論、めっちゃ勉強してよかった!!

なぜなら、自分の人生を真剣に考えるきっかけをもらえたから。

ちなみに私はファイナンシャルプランナー2級を保有しています。

その効果効能をご紹介していきます。

・どんな人生にしたいのか?

ぶっちゃけ、どんな人生にしたいのか?なんて真剣に考えることって実はなかなかありませんよね。笑

私はファイナンシャルプランナーを勉強するまで、「なんとなく」のどんぶり勘定で生活していました。しかし勉強を重ねていくうちにこのままではまずい。「どげんかせんといかんっ!」と覚醒。

例えば、我が家は2人子供がいます。

私自身、家庭が裕福ではなかったため大学進学はできませんでした。

そんな生い立ちもあって、子供達にはお金の心配をさせることなく、大学にいかせてあげたい。と願望が。しかし、具体的にいくら費用がかかるのか?お恥ずかしい話、知りませんでした。いや、怖くて調べられなかった。といったほうが正しいかもしれません。

・国公立大学 約250万円(4年間)

・私立大学(文系) 約400万円(4年間)

・私立大学(理系) 約600万円(4年間)

ザッとのこのくらいが平均の目安です。

我が家は2人なので、いちばん高く見積もって私立大学(理系)で1200万円。18年間で必要となる大学の教育費となります。

大切なのは「誰に」「いつ」「何が」「どれくらい必要か」を明確にすること。ざっくりでかまわいません。わかればOK!!

ゴールが分かれば後は手段をきめるだけです。

↓やっぱりテキストはTACがオススメ!!

・必要な手段をチョイスする

では、18年間で1200万円をどう作り上げるのか。

お金を増やす手段は実にたくさんの種類があります。

まさにドラクエのアイテムのようなもの。

・貯蓄→定期預金、積立預金など

・株式→個別銘柄(トヨタやアップル)など

・投資信託→NISAなど

・保険商品→学資保険など

・不動産投資→アパート・マンション経営など

どれが自分に合った資金調達手段なのか。

学びながらチョイスしていくイメージ。

また、予想されるコスト

・税金

・社会保険料

・リスク管理など

も併せて学ぶことができます。

シビアな現実を知ることになりますがこれもまた人生。

ちなみに我が家は数年の余裕をもって、大学費用をすでに確保することができました。それもこれも、まずはきちんと理解し、計算をすることでゴールを明確にできたから。

恐れることは何もありません。

↓やっぱりテキストはTACがオススメ!!

・次へのステップに繋がる学び

ファイナンシャルプランナーの勉強をしてもっともメリットを感じたこと。

それはさまざまなジャンルの資産運用方法を知ることで、自分の視野がより一層広がったことです。実際にファイナンシャルプランナーの勉強を通して私は「不動産をもっと知りたい!!」と2級合格後、すぐに宅地建物取引士の勉強を開始しています。そして今は宅地建物取引士の資格を生かし、不動産ベンチャー企業への転職に成功。すべては数珠のように繋がっているのです。

まとめ

ファイナンシャルプランナーの資格には独占業務がありません。

つまり、税理士や弁護士のようにこの資格を持っていないとできない仕事はありません。ですからこちらも資格よりも考え方。学びを通して自分自身の人生、ライフプランを豊かに彩るツールとして勉強する価値あり。

大切なのは「誰に」「いつ」「何が」「どれくらい必要か」を明確にし、きちんと計算すること。リスクは計算できる。恐れることはありません。

最後までご拝読いただきありがとうございました!