コーポレートファイナンス

こんにちは!

なめらかな社会の実現のために、世界を自由にメタバース上で体験できるミラーワールドを作っているかっつーです。

僕は経済学部3年でファイナンス、アカウンティング、金融政策などお金にまつわる様々な分野を学問してきました。このブログでは、ファイナンスや経済に関するトピックについてもわかりやすく解説していきます!

資本コストを完全解説

今回はコーポレートファイナンスでは必須の知識である資本コストについて解説したいと思います。

資本コストは、企業や個人が会社を経営する上で資金調達をする際に必要な知識になります。

資本コストを理解することは、投資家にとっては投資判断に役立ち長期的な資産増加に繋がります。さらに経営者にとっては効率的な資金調達を考える際に重要な要素になります。

この記事のターゲットは下記の人たちになります。

読者ターゲット

企業の財務担当者

会計とファイナンスを勉強している学生や社会人

個人投資家

経営者

起業を検討している人

資本コストを理解することのメリットとその影響

メリット: 投資のリターンを最大化

影響: 個人投資家はより賢明な投資選択を行えるようになり、長期的な資産増加につながる。

メリット: 資金調達コストの最適化

影響: 企業は資金調達を効率化し、運転資金や拡張資金のコストを削減できる。

メリット: リスク管理の強化

影響: 企業と個人はリスクをより適切に評価し、避けることができるようになり、安定した経済活動を促進する。

資本コストとは何か?

資本コストは一言で説明するなら、

「企業に投資するときに期待するリターン」

のことです。

もう少しかみくだくと、投資するときにはこのようなことを考えると思います。

「〇〇株式会社に投資するんだったら最低限これくらいのリターンはほしいなあ」

「逆に、最低限のリターンが期待できないたら投資はしたくない」

こんな感情が湧くと思います。

上記の感情は投資家サイドのものですが、これを企業側の立場で考えるとどうでしょうか?

企業にとっては、上記の期待に対して答える必要があり、答えられないと資金を調達することが出来ません。

株主や銀行からの期待に答えるためのコストのことです。

そのため、企業側から見た資本を調達するためにかかるコストのことを資本コストと呼ぶのです。

資本コストは大きく分けて2つある

資本コストは企業側からみた資本を調達するためにかかるコストのことですが、資金を調達するときにはどのような方法があるでしょうか?

基本的には2つの方法があります。

負債による調達:金融機関や銀行から借り入れる

株式による調達:投資家やキャピタリストからの調達

有利子負債コスト

1の負債による調達をすると企業は金融機関や銀行に対してお金を返済する必要があります。その際には金利をつけてお金を返済する必要がありますよね?

その金利分は投資家からすると企業のリスクを表しているものになります。

例えば、銀行がある企業に融資をする際にその企業の評価をするわけですが、その企業の事業計画が非常に魅力的であり確実にお金を返済してくれそうだなと評価してくれた場合はどうでしょうか?

銀行は金利を少し低くしてあげて借り入れコストを下げてあげられます。

企業にとってその金利分が高くなるとその分たくさん稼いでお金を払わないといけないので、大変になります。そのため、金利はコストなのです。

コーポレートファイナンスの世界での金利とは有利子負債コストと呼びます。

株主資本コスト

2の株式による調達は、投資家やキャピタリストからお金を調達することを指します。

投資家は企業の株式を購入する変わりに、配当の支払いや株価の上昇による株式の売却益(キャピタルゲイン)を期待します。

例えば、ある企業に投資したときに一株1000円だった株式価値が1500円になったらどうでしょうか?その企業に対して100万円投資していたら、150万円になったとすると非常に嬉しいですよね?

これを企業側から捉え直すと、株式価値を一株あたり1000円から1500円の500円分増加させなければなりません。

このように、コーポレートファイナンスの世界では、投資家に対する配当やキャピタルゲインを作ってあげることは、資本コストとなります。

この株式による資本コストのことを株主資本コストと呼びます。

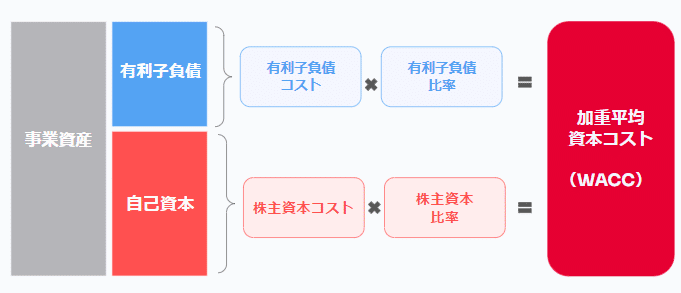

資本コストとWACCの関係性について

企業は初期のスタートアップなら別かもしれませんが、大企業やメガベンチャーなどは負債(デッド)と株式(エクイティ)の2つを組み合わせて資金を調達しています。

企業にとっての資本コストは、デッドとエクイティの組み合わせ構成を反映して、

有利子負債コストと株主資本コストの加重平均(WACC)で決まります。

具体的な計算式は下記になります。

E:株主資本(エクイティ)

D:有利子負債(デッド)

rd:有利子負債コスト

rs:株主資本コスト

t:実効税率

※有利子負債コストと株主資本コストのそれぞれの計算方法についてはまた別の記事で解説します。

ここでは、有利子負債コストを負債と自己資本で足し合わせたもので割ったものと株主資本コストを負債と自己資本で足し合わせたもので割ったもののこの2つを足し合わせているということを理解していただければ良いです。

なぜ1-tなのか?

有利子負債コストのところでなぜ1-tの税率が引かれているのかを解説します。

結論は、金利は税引前の利益から支払いが行われるからです。

逆に配当は税引き後の利益から支払われるからです。

金利は税務上「損金」に該当します。すると、課税対象の利益が減って節税効果をもたらすことが出来ます。

つまり、企業側からするとあえて負債で調達することによって全体の資本調達コストを最適化することもできるのです。

そのため、有利子負債コストはrd×(1-t)となっています。

まとめ、

今回は簡単に資本コストの概念について解説しました。

資本コストは企業の経営者や投資家、コーポレートファイナンスについて勉強している学生や釈迦人、そして経理や財務に携わっているビジネスマンにとって必須の知識だと思います。

簡単に上記の内容をまとめます。

まとめ

資本コストは投資家や金融機関からの期待リターンでもあり、企業側からするとその期待に答えるための努力量、コストでもあります。

資金調達には大きく分けて2つあり、負債による調達と株式による調達がある。

負債による調達コストのことを有利子負債コストと呼ぶ

株式による調達コストのことを株主資本コストと呼ぶ

その計算式は

金利は税引前の利益から支払いが行われるため有利子負債コストはrd×(1-t)となり、節税効果をもたらすことができる、

次回は具体的な計算方法について解説したいと思います。

この記事が気に入ったらサポートをしてみませんか?