カラダノート 21.7期決算と中期経営計画の感想(1)

このnoteは何?

2021/9/10に開示された、カラダノート(4014)の21.7期決算と22.7期業績予想、および中期経営計画について考察した内容をまとめた記事です。個人的に調査・考察した内容であり、その正確性や厳密性については保証できません。情報の利用にあたっては、ご自身で一次情報を確認することをお勧めします。

三行まとめ

・売上高、各利益とも高成長が持続

・期中修正後の業績予想に対してはレンジ内の着地

・来期業績は意欲的。中期経営計画を参考に蓋然性を考察したい

21.7期業績

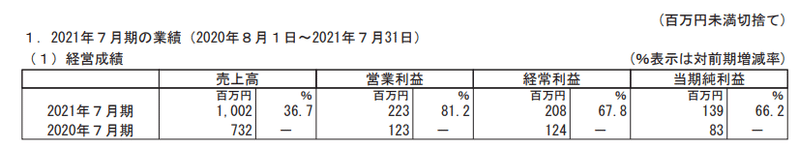

2021/9/10の大引け後、21.7期通期業績が以下の通り発表されました。

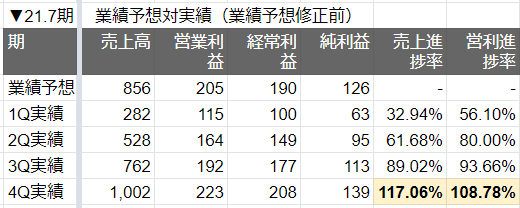

前年同期比で、売上高+36.7%、営業利益+81.2%と高成長を示しています。ただし、もともと高成長率の業績予想を公表しているため、業績予想に対しての進捗率が重要だと考えました。同社は21.7期中に業績予想を修正しているため、まずその内容について以下にまとめます。

期中の業績予想修正について

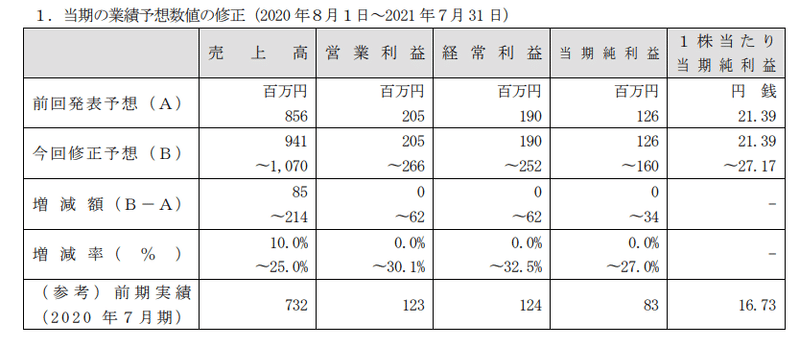

同社は、2021/3/12、21.7期2Qの決算発表と同日に、業績予想を下記の通り修正しています。

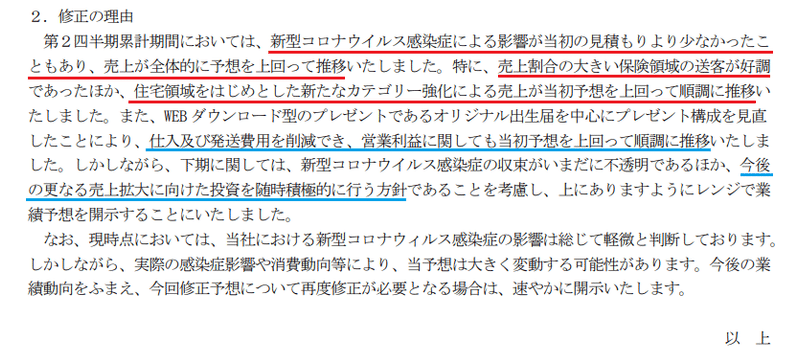

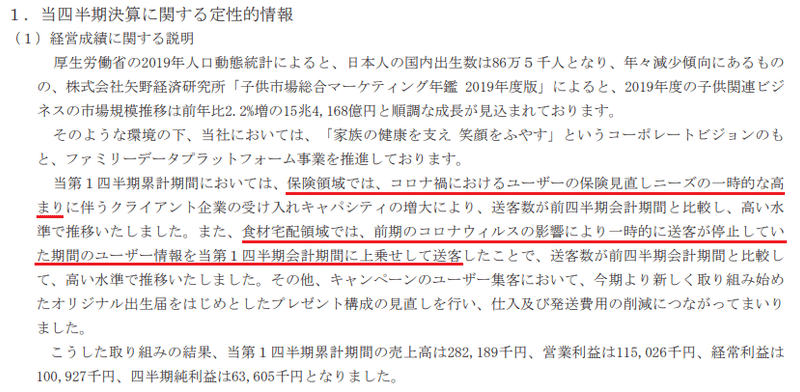

修正後の業績予想は、幅をもった示し方になっています。売上高は従来予想から上方修正。各利益は従来予想を下限とし、上限値を追加しました。修正の理由は、以下のように述べられています。赤線部が売上高に関するコメント、青線部が利益に関するコメントです。

まとめると以下のような内容です。

・従来から主力である保険領域の広告が好調

・新たに注力している不動産領域の広告も好調

・会員登録を集めるための「プレゼント」のコスト削減に成功し利益率UP

・事業への再投資を積極的に行う方針

「事業への再投資」は、その中身が気になります。同社は売上高が急拡大する時期であり、利益が一時的に圧迫されても積極的に投資を行う方が、将来の利益最大化に寄与する可能性は十分考えられます。

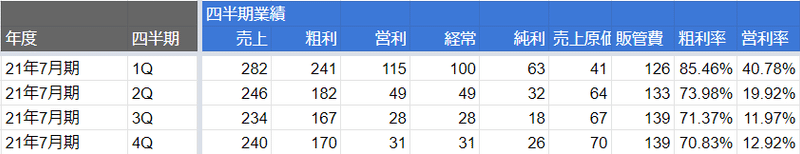

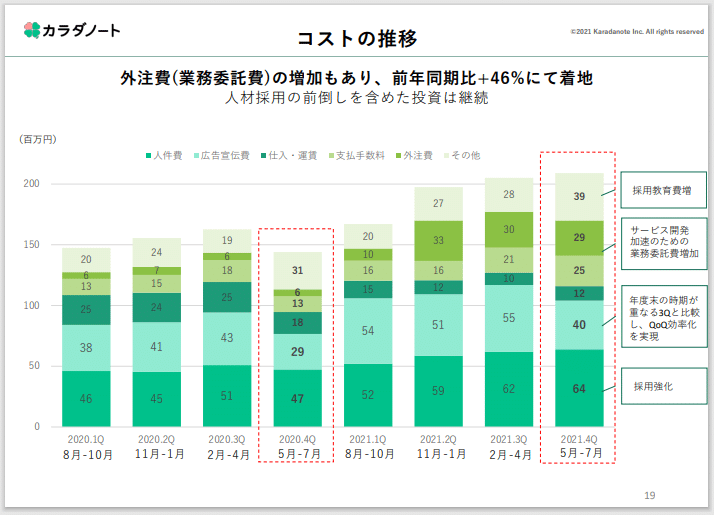

同社の四半期単体の業績をまとめると、以下の表の通りです。売上・利益とも1Qに偏重していました。

売上高が1Qに多かった要因は次の2点で、いずれも一過性の要因とのこと。

(1)保険領域でユーザーニーズの一時的な高まりがあった。

(2)宅食領域で前期4Qからの期ズレが発生した。

本来の実力値としては、2Q~4Qと概ね変わらない240百万円前後と、決算説明資料に記載があります(下画像)。

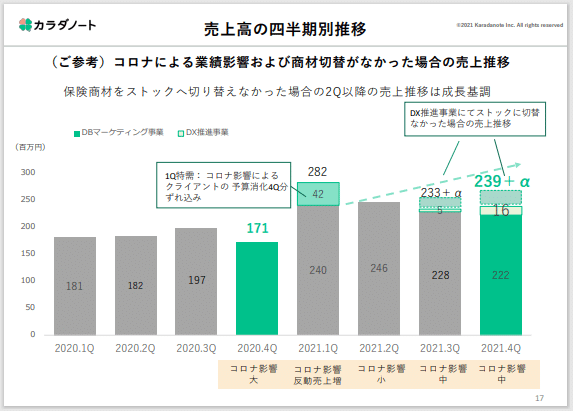

営業利益率についても、1Qは先述の通り一過性要因による収益増加があり、固定費負担が相対的に小さくなったため、実力値を超える数値が出ていると考えられます。2Q以降は実力通りと考えてよいと思いますが、販管費は四半期毎に増加しています。販管費は1Q→2Qで7百万円の増加、2Q→3Qで6百万円の増加。人件費かシステム開発外注のコスト増あたりでしょうか。

ここまで書いてから、決算説明資料にコストに関する説明を見つけました。主に増加したのは、人員増加による人件費、システム開発の外注コスト、採用教育費あたりのようです。広い意味で「人材」への投資を積極化している、と。

広告宣伝費に関しては、1Q~3Qでおよそ一定だったところ、4Qでは削減してきました。人材投資を増やす代わりにやむなく抑制したのか、それとも口コミによるユーザー拡大を期待できるようになり広告宣伝費を抑制できるようになったのか、あるいは他の理由なのかは少し気になります。

業績予想に対する実績の進捗率

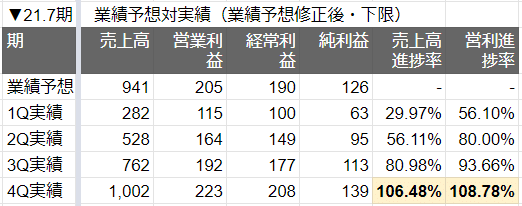

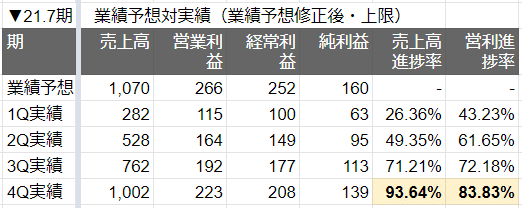

以降では、当初業績予想、期中修正後の業績予想に対しての、各四半期時点での業績進捗率を見ていきます。期中修正後の予想はレンジで開示されていたため、その下限と上限に対しての進捗率を示します。

まずは当初業績予想に対する進捗率です。通期では売上高が予想比+17.06%、営業利益が+8.78%での着地となりました。もともと高成長予想であったことを考えると、予想超過というだけで十分凄いことだと思います。

次に、2Q決算発表時点で公表した修正後の業績予想のレンジ下限に対する進捗率です。売上高は修正後の下限に対しても超過し、予想以上に収益拡大が進んだことが読み取れます。各利益については当初予想の値を修正後のレンジ下限としていたため、当初予想についての感想と同じです。

最後に、修正後の業績予想のレンジ上限に対する進捗率です。売上高は93.64%と僅かに及ばず、営業利益も83.83%といずれもレンジ内に収まる結果となりました。レンジ上限を突破したら、それはそれで見立てが甘かった(業績予想の精度が低い)ということにもなるので、まあ良い結果だったのではないかと思います。

22.7期業績予想

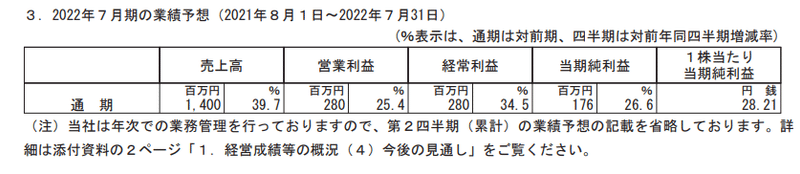

決算資料のなかで、22.7期の業績予想が以下の通り公表されています。

EPSは20.7期16.73円、21.7期23.47円、22.7期予想は28.21円と、順調に拡大しています。増益幅が物足りないという向きも出そうですが、同社は21.7期中に多くの事業提携を公表し、その座組みを具体化される段階にあります。成長投資が利益から差し引かれてもなおEPS成長、と考えれば十分な数値だと思います。

前年同期比の成長率は、これまた高い数値が出ています。蓋然性を推し量るため、同日に開示された「中期経営計画」の内容をベースに考察を進めていきたいと思います。

記事が長くなってきたので、いったんここで区切り、中期経営計画については以下の記事に移ります。

本記事は以上です。お読みいただきありがとうございました。

この記事が気に入ったらサポートをしてみませんか?