ENEOSの決算を分析、増配は厳しいか

石油元売り首位のENEOS HDは、5月11日に23年3月期の本決算を発表しました。どんな業績だったのか、今後の見通しも含めて分析していきます。

今期最終は25%増益へ

前期実績

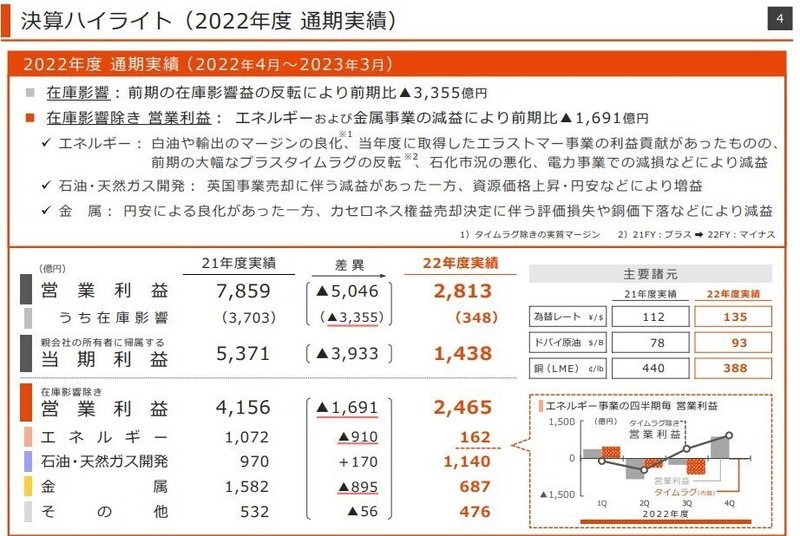

売上と最終利益はほぼ計画通り、営業利益と経常利益は下振れして着地しました。売上+37.5%増の15兆165億円、営業利益64.2%減の2812億円、在庫影響除く営業利益2465億円、経常利益66.6%減の2574億円、最終利益73.2%減の1437億円。

今期予想

同時に今期の業績予想を開示しています。売上10.8%減の13兆4000億円、営業利益20.9%増の3400億円、在庫影響を除いた営業利益3400億円、経常利益20.4%増の3100億円、最終利益25.2%増の1800億円。

また年間配当22円は据え置いています。

在庫評価益の剥落で大幅減益、配当は維持

前期は在庫評価益の剥落と金属事業の減益が響く

ENEOSの23年3月期は、営業利益64%減益の厳しい決算になりました。

ただこれは在庫影響によるものが大きく、原油価格が高いときに仕入れた在庫評価益が価格下落によって剥落するマイナスのタイムラグによるものです。実際に在庫影響は3703億円→348億円と1/10に縮小しています。在庫影響を除いた営業利益は40%減益の4156億円→2465億円です。石油元売りは法律で70日分の備蓄が義務づけられているので、在庫影響が大きくなります。

なおドバイ原油価格は21年の78ドル→22年は93ドルに上がり、銅価格は1割強下落しています。

セグメント別では、エネルギーと金属は大幅減益、石油天然ガス開発は増益です。

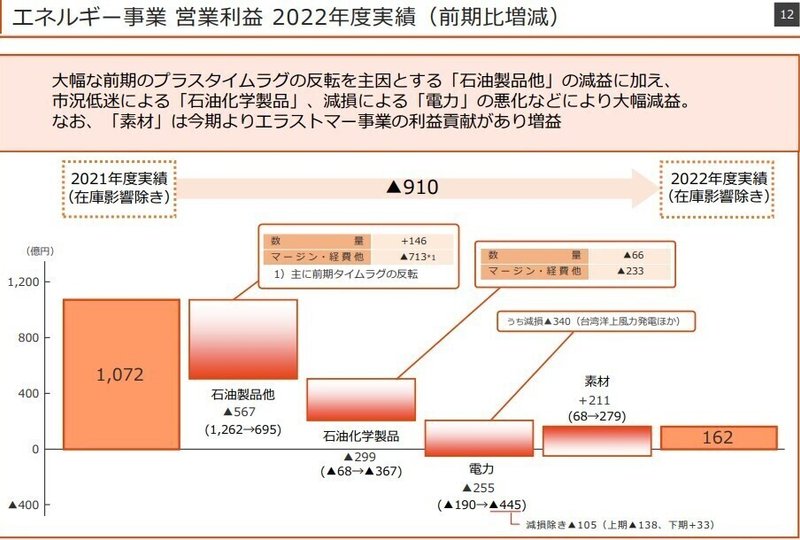

特に目立つのが売上の大半を占めているエネルギー事業の採算悪化です。コロナからの経済活動の再開で販売数量は6.4%増加しましたが、度重なる製油所のトラブルで稼働率が低下したこと、中国のゼロコロナ政策などで石化市況が悪化したことなどで、在庫影響を除いた営業利益が162億円まで減少しています。石油化学製品と電力に至っては赤字です。

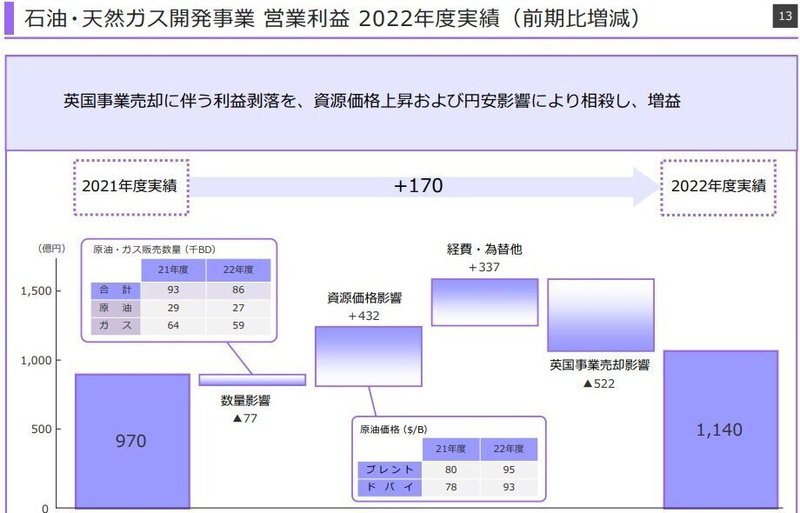

また原油価格が上がったにしては、石油・天然ガス開発セグメントの増益率が18%に留まっているのも気になります。22年にイギリス油田権益を売却した影響で収益力が低下したのでしょうか?

エネルギー事業の営業利益増減要因を見ていきます。

石油製品は数量で146億円押し上げましたが、主にマイナスのタイムラグでマージン・経費で713億円押し下げています。石化製品と電力は数量もマイナスです。

石油・天然ガス開発の営業利益増減要因を見ていきます。

価格上昇で432億円、経費・為替で337億円押し上げましたが、英国事業売却で522億円押し下げたことで、全体では170億円の増益に留まっています。

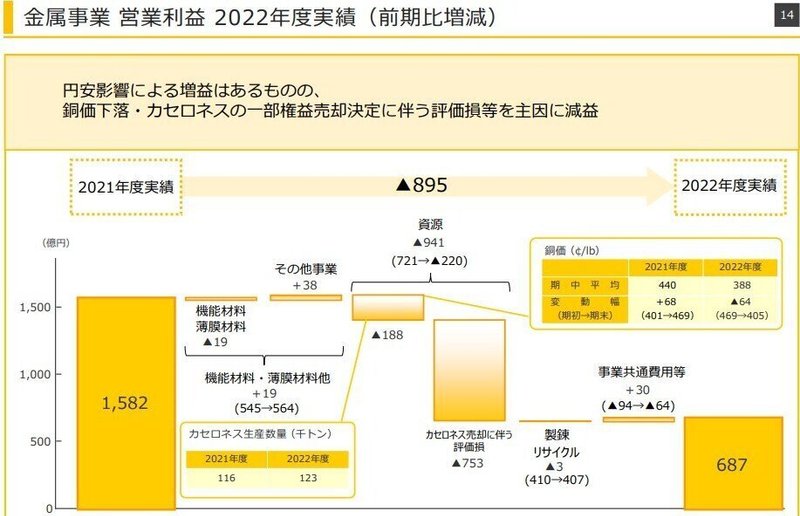

最後に金属事業の営業利益増減要因を見ていきます。

銅価格は下落したものの生産量は増えています。カセロネス銅鉱山の権益売却決定による評価損計上で753億円押し下げています。一過性の損失とはいえ、権益売却で収益力が落ちるうえに多額の評価損を計上したことにネガティブな印象を持ちます。

今期はエネルギー事業の採算性改善で増益へ

より重要なのが今期の見通しです。今期は製油所の稼働率回復によってエネルギー事業の採算性が改善することで、935億円の営業増益を見込んでいます。

セグメント別ではエネルギーと金属が増益、石油・天然ガス開発事業は資源価格の下落を織り込んで減益としています。また348億円あった在庫影響はなくなる見通しです。

なおドバイ原油価格は通期平均で1バレル80ドルを前提にしています。

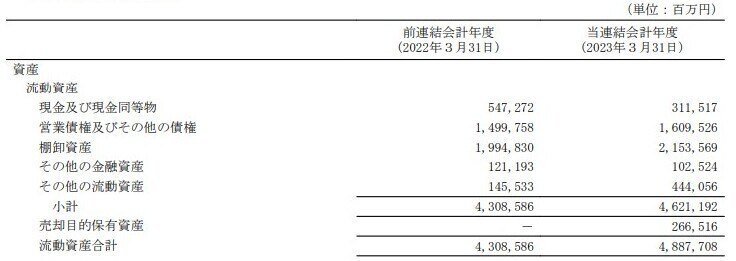

在庫影響がなくなるということで、棚卸資産の推移を見てみましょう。

22年3月 1兆9948億円

22年6月 2兆5221億円

22年9月 2兆7390億円

22年12月 2兆4279億円

23年3月 2兆1535億円

原油価格下落と円高に振れた影響で、一番多かった半年前よりも2割ほど減っていることが分かります。これでほぼ在庫影響はなくなり、今期はプラマイゼロスタートということになりそうです。

配当維持も増配は厳しいか

年間配当は22円で据え置いています。ここ数年ずっと22円で据え置かれていますが、増配はできないのでしょうか?

ENEOSは5月11日発表した新中期経営計画で以下の還元方針を示しています。

・中期的な連結業績の推移および見通しを反映した利益還元の実施を基本に、安定的な配当の継続に努める

・3か年平均で、在庫影響除いた当期利益の50%以上還元する

・また、安定的な配当継続に配慮し、22円/株の配当を下限とする

22円が下限なら増配できるだろう、そう思ってしまいます。しかし、前期のEPSは46.6円なので配当性向は47%ということになり、増配余地はほぼなさそうです。もちろんこの46.6円には在庫影響348億円分が含まれているので、在庫影響を除いたEPSはもう少し低くなります。

もちろん手元のキャッシュに余裕があれば、配当性向が高くても増配は可能です。そこでキャッシュフロー計算書を見てみましょう。フリーキャッシュフロー=会社が自由に使えるお金がたくさんあれば増配は十分可能です。

営業CF マイナス1102億円

投資CF マイナス1159億円

フリーキャッシュフローはマイナス2261億円ということになります。

現預金が3115億円ありますが、1年以内に返さないといけない流動負債が3467億円あるので、これでは自社株買いもできそうにありません。ちなみに1年前は現預金から流動負債を引いても2200億円ほど残ったので、1000億円の自社株買いができました。いずれにしても今期中に増配する可能性はかなり低いと考えたほうが良いでしょう。

JX金属を切り離して何で稼ぐつもりなのか?

ENEOSでもう一つ気になるのが、5月11日に発表された連結子会社「JX金属」の切り離しです。ENEOSのニュースリリースによるとIPOに向けて準備を進めているとしています。つまり金属事業の中核を担う子会社をスピンオフさせて株式を上場させるということです。

JX金属株式会社の東京証券取引所への株式上場準備の開始について

スピンオフさせることでJX金属の企業価値は向上するでしょうが、ではその後のENEOSはいったい何で稼ぐ気なのでしょうか?

日経新聞は「ENEOS、JX金属分離を発表 環境メジャーへ事業再編」の記事で、

「世界は急速に脱炭素にカジを切り、オイルメジャーは巨額投資で構造転換を急ぐ。ENEOSも環境メジャーに変身し、生き残りをかける。」

と眠たいことを書いていますが、現状は再エネは赤字で収益化できていません。また石油製品事業は利益率が低く、石化事業は景気の影響を受けやすく不安定です。となると頼みは石油・天然ガス開発事業ということになりますが、こちらも権益売却で収益力が低下しています。

スピンオフしても連結子会社には変わりないので、親会社のENEOSはJX金属の利益を取り込むことができます。しかし、株式上場させることで完全子会社でなくなれば、持株比率が低下して取り込める利益も大きく減ってしまいます。もちろん株式上場によってENEOSにはまとまった資金が入りますから、合成燃料や水素といった次世代のエネルギー投資に回すことも可能でしょう。それでもJX金属の利益をそのまま親会社のENEOSが取り込んだほうが、長期的にはメリットが大きいように思えます。

本当にJX金属を切り離しても、収益力を維持して安定配当を続けられるのか疑問です。

そもそもいまですらENEOSの利益率は高くありません。

22円配当は下限だが上限になる可能性も

ENEOS HDの決算を分析すると、前期は在庫影響を除くとエネルギー事業の利益はほとんどなく、金属事業も大幅減益で大変厳しいことが分かりました。今期は製油所の稼働率が回復することで増益を見込んでいますが、ただでさえ権益を売却して収益力が低下しているところに、JX金属を切り離すことでさらに収益力が低下しないか心配です。

また株主還元については新中期経営計画で22円配当を下限とし、在庫影響を除いた当期純利益の50%以上を還元する方針を示していることから、少なくとも中期経営期間中の減配はなさそうです。ただしフリーキャッシュフローがマイナスであることから今期の増配は厳しいでしょう。22円配当は下限ではありますが上限になる可能性もあります。

この記事が気に入ったらサポートをしてみませんか?