これさえ読めばすべて分かる。不動産投資とは何なのか、について。

こんにちは。今回は、代表の森田を筆頭に、長くそして何百ものお客様に資産形成および不動産投資のコンサルテーションをさせていただいてきた私たちが、ほとんどすべての方にお話しする基本的かつ本格的な内容です。

すべてを網羅しようとした結果、9,000文字以上になってしまいましたが、これさえ読めば、

そもそも不動産投資とは何なのか

なぜ必要とされるのか

何がメリットなのか

ではリスクやデメリットはないのか

といったことのすべてが分かります。ぜひご覧ください。

平均寿命100歳が当たり前の時代が来る。

日本に住まう私たち。その国民全員の不安要素といえば、次々に強まる重税、雇用不安、年金問題など…。いずれもお金にまつわる事柄が多く、国や自治体に委ねてはいられない時代の様相が、確実なものになってきております。

2030年には、国民の31%にあたる約3,700万人が65歳以上の高齢者となる推測もなされており、少子化が進む一方で、働く体力の残る者たちが多くの高齢者を支えなければならないという逆ピラミッド構造が浮き彫りになっています。

安定した終身雇用や年金生活が約束された時代は終焉を迎え、一人ひとりが自らの将来に向けて、各々が資産を形成していかなければならない時代となったのです。「なりそうだ」ではなく「確実」となりました。

そこで、我々がコンサルタントをしているのが、「不動産投資」です。

今回はその理由をすべてお話しします。メリットばかりではなく、デメリットもきちんとお伝えします。

こんにちは!編集チームの鈴木です。不動産投資を通して豊かな未来の実現をお手伝いするコンシェルジュ「ReBIRTH株式会社」の公式noteへようこそ!

このnoteでは、不動産投資、金融、経済、貯蓄、資産運用などについて、今さら聞けない基礎知識から、明日役立つ専門的な情報まで、わかりやすく簡潔に発信しています!

時代的に不可欠な資産形成。

少子高齢化が進行し、財政赤字のために社会保障費はさらに抑制されていくことが予想されます。

100歳まで生きると考えた場合、退職金や貯蓄だけでは到底、生活費が足りないことが想定され、最近では「長生きリスク」という言葉まで出てきています。 そのような中、人気を集めているのが「不動産投資」です。

そもそもなぜ、資産運用が必要なのか?

銀行や郵便局に「ただ預けているだけ」で、お金が増えた時代がありました。

高度経済成長期を迎え、日本が先進国へと駆け上がっていたころ、高い金利が「預けているだけで豊かになること」を可能にしていました。

しかし、現在の“超”のつく低金利時代に、「預金」で資産を形成することはできません。時代は変わってしまったのです。

これからの時代、リスクを最小限にお金を増やすにはどうすればいいのでしょうか。「預金」に代わる資産運用の選択肢として、「不動産投資」が注目を集めています。

「不動産投資」の本当の価値

私たちは“お金の不安”とどう向き合っていくべきなのでしょうか。

人生100年時代、年金2000万円問題、退職金制度の崩壊、そして、新型コロナウイルスによる不景気突入など、“将来のお金に関する不安”が広がっています。

少子高齢化が進み、年金受給額の減少など、年金財政が厳しくなっていく可能性は十分にあります。

ガンをはじめとする三大疾病にかかってしまった場合の治療費や、自分や配偶者・両親が要介護状態になったときのための介護資金、不慮の怪我や、またリストラなどで働けなくなってしまったら…。

生きていくためには、さまざまなお金が必要だからこそ、働くことができるうちにできるだけお金を稼ぎ、貯金をしておこう。

しかしながら、貯金を切り崩しながらやりくりしたとしても、いつか底を付いてしまうという不安がついてまわりますし、今の預貯金の利率は0.002%と非常に低く、単にお金を貯めているだけではお金を効率的に増やすことはできません。

長い人生の中で起こる様々な「お金に関する不安」に備えることはもちろん、例えば、夫婦で海外旅行をしたい、リタイア後に趣味を楽しみたい、孫に何か買ってやりたい、安心できる老人ホームに入りたい… といった人生の楽しみを生涯実現していくためには、さらにお金が必要です。

そこで、“お金にふりまわされない人生”を送る方法としておすすめしたいのが、長期的な視野に立った資産形成ができる「不動産投資」です。

不動産投資とは

不動産投資とは、利益を得る目的で不動産事業に資金を投下することで、

安全性が高く、長期にわたって安定した収入が確保できる有効な資産運用の手段です。

不動産を取得するために金融機関から資金調達を受け、家賃収入で資金調達の返済をします。不動産投資は、投資の中でも唯一ローンを組んで投資することができ、少ない自己資金でも堅実に大きな資産を積み上げることができる投資方法です。

期待される2つの利益

不動産投資は、不動産という実体のある資産に対する投資です。そのため、インフレに強く、他の投資商材と組み合わせやすいことが特徴として挙げられます。

不動産投資は、運用することで2つの利益を得ることが期待できます。

1つは、インカムゲイン。

投資した不動産を人に貸して、定期的に受け取る賃料という利益のことです。不動産を取得し、それを第三者に貸し出すことで、第三者からは毎月の家賃収入が得られます。ローン完済後は、毎月の家賃収入がすべて不労所得となります。

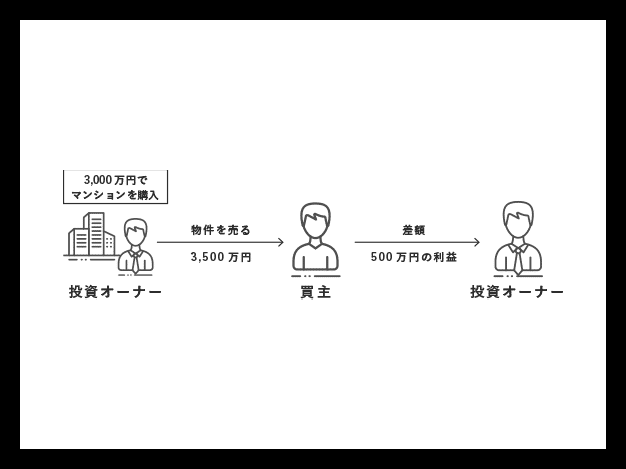

2つ目は、キャピタルゲイン。

その不動産を取得した金額以上で売却して得られる売却利益です。不動産を取得し、不動産が値上がりしたときに売却することで取得時との差額が利益となります。大きな収益を得たい方におすすめです。

4つのメリット

①生命保険の代わりになる

死亡時や病気を患った際に保険金が支払われる

不動産投資のためにアパートやマンションを取得する際、現金一括払いでない場合はローンを組むケースがほとんどです。

そのとき銀行系住宅ローンは、資金調達条件として「団体信用生命保険」に加入することが義務づけられています。通称「団信」といわれるこの生命保険は、契約者が死亡または高度障害状態になったときに受け取る保険金を、ローンの残債にあてる仕組みです。

万が一、オーナー様が不動産のローンが残った状態で死亡してしまっても、ローンを保険金で返済してご家族には無借金の不動産が残されるため、毎月の家賃を継続して受け取ることができ、まとまった現金が必要な場合は売却をして現金を作ることもできます。

②私的年金に代わりになる

働かなくなっても、家賃収入が得られる

日本は1970年に高齢化社会に突入し、1994年には高齢社会、2007年には超高齢社会、2030年には高齢者人口が31.1%、3人に1 人が高齢者となるだろうと言われており、将来は社会保障や年金制度が立ち行かなくなるだろうというのが大方の予想となりつつあります。

現行の年金制度では、将来の年金だけを頼りにできないと判明している以上、国の政策を期待するのではなく、自らでお金を作っていく必要性が増してきているといえます。

不動産投資は取得時にローンを利用しても賃料収入で返済すれば、ローン完済後は家賃収入をそのまま個人年金の代用として扱えます。安定した家賃収入は、公的年金を補う収入源として期待できます。 実物資産なのでマンションそのものが無限の年金原資となります。

③インフレ対策になる

インフレに強い=マイナス影響を受けにくい

インフレが進むと物価が上昇し、現金や預貯金などの「金融資産」は価値が目減りする傾向にありますが、一方の「現物資産」である不動産の価値は物価と連動するため、インフレに合わせて資産価値は上昇し、しかもインフレ時には家賃相場も上がります。

かつてのアベノミクスが掲げた金融緩和策では、インフレ率2%が目標として設定されています。

日本は昭和から平成…とインフレが継続していることもあり、今後もさらにインフレに傾く可能性が予想されます。

例えば、20代の若者世代の方が30年後、50歳代になったときには、インフレ率が2%代に達成している可能性が考えられます。

1000万円の現金や預貯金があっても、現金価値が下がれば、大きく目減りしてしまうということです。

「金融資産」を「現物資産である不動産」に変えておくことは、インフレ対策に有効だと言えるでしょう。

④節税効果がある

度重なる重い“課税”に備える

不動産投資は、利益を得ることだけが目的ではありません。

不動産投資は利益に応じて、相当する税が課せられますが、利益を出しつつ、「所得税」「住民税」「相続税」を軽減できる方法があります。

不動産投資では、不動産取得時にかかる取得税や固定資産税、減価償却費、管理費、資金調達を受けて不動産取得した場合の借入金利息といったさまざまな費用がかかります。

たとえば、個人で事業をされている方の場合は、年度末の確定申告にて、それらの不動産運用で掛かった費用を経費として計上すれば、「所得税」や「住民税」が還付されることもあります。

また、相続があった場合にも、不動産を活用することで「相続税」の納税額を減らせることができる場合があります。 そのため、不動産投資に節税効果を期待する人は少なくありません。

しかし、どこまでを“経費”として計上するか、また計上できるかは投資物件などにより変わってきます。例えば、減価償却費がとれず課税所得が増えてしまい逆に手残りが減ってしまったり、節税目的の過度な経費計上をしたために、税務調査の対象となるリスクが高まったりすることも。

あくまで不動産投資で重視すべきことは、収益性です。税引き後の所得、つまり利益をいかに最大化できるかを“トータル”で考えてプランニングすることがポイントとなります。

4つのデメリット&リスクとその対策

しかし、どのような投資にもデメリットやリスクは存在します。メリットとの双方を理解し、天秤にかけて、総合的に判断することが必要です。

①空室リスク・家賃下落リスク

先にも述べたように、不動産投資の主な収入は家賃収入です。そのため、最も大きなリスクとして認識されているのが、空室で収入がゼロになるリスクです。

また、空室リスクと対になっているのが、家賃下落リスクです。増えた空室を埋めるために家賃を下げざるをえなくなってくるからです。家賃下落リスクは、都心エリアにおいてはあまり大きくありませんが、シミュレーションの際には賃料下落を考慮に入れて、利回りなどを考える必要があります。

対策)需要が高い物件を選定する

物件選びの時点から、「利回り」や「物件価格」という要素だけではなく、需要が高く、空室リスクの低い物件かどうかという視点で選ぶようにしましょう。

対策)取得前にエリアを厳選する

いくら良い物件でも、エリアに成長性や需要がなければ良い評価はつきません。例えば、ワンルームマンションの需要が高いのは首都圏もしくは大都市の都心部、もしくは都心部へのアクセスがいい駅の徒歩圏内に限られます。

またそれ以外でも、例えば、新しい商業施設や観光資源の開発などを中心として街の再開発が進み、賃貸需要が高まることもありますし、その逆で、再開発の計画が中止になったり、近くにあった大学や大企業が移転したりすることで、エリアの価値が下がってしまうケースも考えられます。

エリア選定においては今の状況や評価だけでなく、5年後、10年後の状況を見据えて検討すると同時に、都心のように複数の開発計画が同時進行しているエリアや、入居者属性に偏りが少ないエリアを選ぶという対処があります。

対策)気持ちのいい物件かどうか

魅力のモノサシは人それぞれです。ハイテクが進む半面、その逆がもてはやされ、古い建物のリノベーションに興味を持つ人が増えているのも時代の流れと言えるでしょう。おしゃれの定義でさえ、時代によって変わってきます。

そんななかでも普遍性のある基本があります。

それは「気持ちのいいかどうか」ということです。 汚い、狭い、古臭い物件に空室が増えるのは当然、管理会社にしっかりとした清掃を指示し、気持ちいい物件のイメージを確立することが必要です。

対策)賃貸管理会社の客付けは強いか

空室を作らないための「客付け」は通常、賃貸管理会社が請け負います。管理会社の「客付け力」で、所有物件の収益性が大きく左右されるのは間違いなく、特に気をつけたいのは、賃貸管理会社が客付けに力を入れていないせいで、空室期間が長引いてしまうことです。

「客付け」に定評がある賃貸管理会社を選ぶことで、不動産収入が安定的に得られる可能性も高まるでしょう。

②不動産価格下落リスク

不動産投資の主な目的を家賃収入として物件を持ち続けているならば、不動産価格の下落は問題となりません。しかしながら、物件を持ち続けると資金はそこで凍結されてしまいます。

タイミングを見て物件を売って新たに買い入れることで、ステップアップしていくならば、不動産価格が下落しないような回避対策が必要です。

対策)売却しやすい立地を加味

売却時も値崩れしにくい、つまり「売却しやすさ」を加味して物件を選ぶことがポイントです。特にリノベーションなどで変更できる室内の設備・仕様などと違って、変更しようがない「立地」は重要条件になります。

たとえば「駅から近い物件」などは比較的流動性が高い、好立地の物件を取得することこそが、不動産価格下落リスクに対する有効な策になります。

対策)金利上昇リスク

ローンを組んで投資用物件を取得する場合、借入金利が上昇するとローン返済額は増えて収支が悪化します。

最悪の場合は毎月の家賃収入より返済金額が大きくなる状況に陥ることもありますので、金利が何%上昇すれば毎月の返済額がどの程度、増加するかなど、事前にシミュレーションしておくことが重要です。

対策)借入期間を短くする

金利上昇リスク対策としては、キャッシュフローに余裕のある資金計画を組むことがポイントとなります。また借入期間を短くするため、繰り上げ返済という手もあります。

家賃収入がある程度に貯まれば、その貯金を原資に繰り上げ返済を行います。金利が上昇しても借入期間を短くすることで、リスク対策につながります。

③不動産の老朽化(修繕)リスク

不動産は現物資産です。そのため、建物や設備は経年劣化していきます。老朽化や劣化が進んだマンションは、居住者からのクレームや修繕費が必要になるだけではなく、入居者が集まりにくいため、家賃の下落も招くことになります。

また、収益を確保できずに物件を売却することになっても、思うような価格で売却することができません。

対策)事前の予防で回避する

老朽化リスクを抑えるためには、RC造・SRC造のマンションを選ぶことをおすすめします。 日々のメンテナンスが適切に行われていれば、RC造のマンション寿命は60年以上と言われています。

逆に管理をずさんにしていると、老朽化が加速度的に進んでしまいます。 老朽化リスクを最小限に抑えるには、新築(築浅)物件に投資するのがベストですが、中古物件を取得する場合ならば、「重要事項調査報告」を確認しましょう。

重要事項調査報告書には、過去の修繕履歴や修繕積立金の総額、管理費や積立金の滞納状況や今後の修繕計画が記載されています。築年が経過しているのに修繕積立金が十分に貯まっていなかったり、適切に修繕が行われていなかったりする場合は注意が必要です。

④自然災害リスク

地震や台風、大雨による浸水など災害によるリスクは予測ができず、未然に防ぐことも不可能なため、大きな不安事項となっています。

自然災害が発生してもその被害を最小限に抑えるための予防策を事前に施しておくことが重要となります。

対策)物件選びと保険でカバー

対策としては、まず「災害に強い物件」を選ぶことが挙げられます。

例えば、「地震大国」の日本で避けられない震災リスクに備えるポイントとして、耐震基準があります。建物の耐震基準には、「旧耐震基準」と「新耐震基準」があり、新耐震基準は、1981年(昭和56年)6月1日から適用され、震度6強の地震でも建物が倒壊しない構造を基準としています。

阪神淡路大震災や東日本大震災でも、新耐震基準で建てられた分譲タイプのワンルームマンションの倒壊は1棟もありませんでしたが、旧耐震基準のマンションでは、ほぼ同じ立地にも関わらず、大きな被害が出て、居住できなくなってしまった例がありました。 これから不動産投資を考えている人が長期的に安定した賃貸経営を行うためには、1981年以降の物件を選ぶことをおすすめします。

また投資物件の立地にも気をつけましょう。いくら構造的に地震に強い建物であっても、地盤が弱ければ意味がありません。行政のハザードマップなどで、災害リスクがどのくらいあるエリアかを調べた上で投資することが望ましいです。さらには「地震保険」にも加入しておけば、安心感は大きくなります。加入する保険の補償範囲や支払う保険料との費用対効果を考えた上で検討しましょう。

資金に余力のある方は分散投資という方法もあります。保有する物件のエリアを分散することでリスク分散するという考え方です。

⑤サブリースによる契約形態などのリスク

対策)契約書の内容のチェックは慎重に。

そもそもサブリースとは、投資家(オーナー様)が取得された投資用物件を不動産管理会社に一括して賃貸し、不動産管理会社が、物件の各部屋をエンドユーザーに転貸する契約のことを言います。

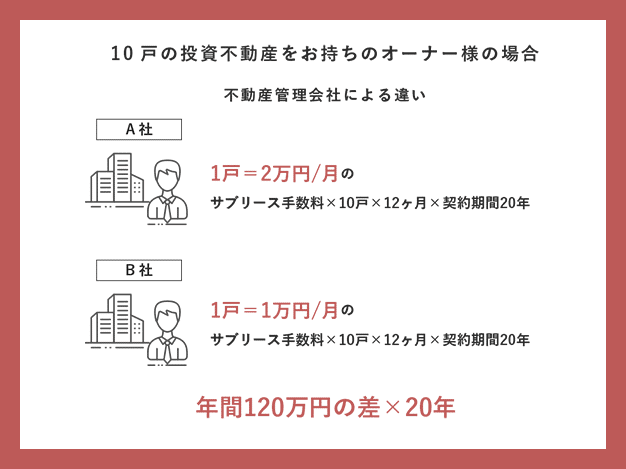

多くの場合、賃料は実勢家賃をベースに一定割合で決められ、空室であっても不動産管理会社から賃料が支払われる家賃保証が魅力となっています。不動産管理業者が保証する賃料は、賃料の80%〜90%とされているのが一般的で、つまりサブリースを活用するには、賃料の10%~20%の手数料がかかるということです。それゆえに手数料が安い会社を選びがちですが、その契約内容にはオーナー様に不利な条項が付いている場合があります。

「長期で家賃が保証されているから安心」「管理手数料が安いからお得」と安易に判断する前に、必ず家賃保証や解約条項など、契約書の内容を読んで内容を確認し、検討を重ねた上で、最終的に判断することが大切です。

サブリース契約では、投資家(オーナー様)は、不動産管理会社の取り分を差し引いた賃料しか受け取れませんので、相場の賃料の10~20%程度少ない賃料しか受け取れません。

しかし、投資家(オーナー様)は、不動産会社と賃貸借契約を結ぶだけで、入居者の募集と管理を一体で任せられ、空室リスクや滞納リスクを負わなくて済む経営の安定化、入居者との交渉や貸室の管理をしなくてよい手間の削減といったメリットがあります。

では、どんな会社にサブリース契約をお願いすべきでしょうか。

見逃しがちな落とし穴に注意

契約内容の確認は、国土交通省住宅局が全般的な注意点をまとめています。ぜひ参照してみてください。(参照:「サブリース住宅原賃貸借標準契約書」記載要領)

オーナー様側からは正当事由なしに解約できない

サブリース契約に関して、投資家(オーナー様)は、複数の不動産管理会社を比較して、一番条件の良いところを選びたいまたは、現在の管理会社をやめて別の条件のいい会社と締結しなおしたいと考えられると思います。

上記の場合、契約期間20年間で2400万円も多く支払わなければなりません。少しでも管理手数料が安い会社(B社)と締結したい、と考えられるのは当然です。

ところが、

オーナー様からの中途解約は、原則として行うことができません。

一般的なサブリース契約では、オーナー様から契約期間の途中で解約を申し出る場合、違約金が発生する可能性があります。

契約解除するには6ヶ月前、1年前に予告しなければならず、その期間が守られないと、高い違約金を支払わなければならない場合があります。

オーナー様に不利な解約条項付きの契約が少なくないため、契約書の内容のチェックは慎重に。

管理手数料の安さだけで選んではいけない

サブリース契約では、10~20%の手数料をとるのが業界のアベレージとされていますが、不動産管理会社の手数料のパーセントだけを比較して、会社を決めてしまうのは要注意です。

「業界最安値」など管理手数料が圧倒的に安いことをウリにしている会社の場合、手数料は安いけれど、その他の費用負担が多いなど、実質的には利益が薄いというケースがあるためです。

最後に

最後までご覧いただき、ありがとうございました。そもそもの仕組みやメリットとデメリットのすべてを網羅しようとしたら9,000字以上となってしまいましたが、これまでの「なんとなく良さそう」「なんとなく怖い」といった理解度を深めることはできましたでしょうか。

私たちは不動産投資に携わるプロとして、メリットデメリットについての理解を深めていただき、お客様一人ひとりのニーズにあわせて、多角的な視点から考えた資産形成プランをご提案します。

※気になる方は、実際にコンサルテーションをさせていただいた方に本音を語っていただいたインタビュー記事を特別公開しておりますので、合わせてご覧ください。

不動産投資の分野に限らず、将来への不安や資産形成に関するあらゆるご相談にも応じます。お手伝いできることがありましたら、ぜひお気軽にご相談くださいませ。

◯このnoteでは、不動産投資ひいてはお金にまつわる知識をお伝えしていますが、ReBIRTH株式会社では、それぞれのご状況やご希望、お悩みなどを個別にお伺いします。いつでもお気軽にお問い合わせください。

★医師の方に向けた投資のノウハウやアドバイスについては、こちらのマガジンを日々更新しておりますので、ぜひフォローしてください!

◯2023年4月、代表の森田が初の書籍を出版しました。

特にご要望の多い医師の方向けに、医師ならではのお金の悩みに寄り添う不動産投資の入門書です。堅実に資産を増やし守っていく資産形成の極意が1冊にまとまっています。研修医の方から、大学病院教授様、開業医様まで、多忙な医師の方こそ必見です。Amazon他、全国の書店で好評販売中となっております。

この記事が気に入ったらサポートをしてみませんか?