第2章 会社の「安全性」を見るポイント

3.社長にはちょっと酸っぱい「当座比率」

当座資産で流動負債を返済できるか?

流動比率をより厳しく補完する指標として「当座比率」があります。

当座比率とは、「当座資産で流動負債を耳を揃えて返済できるか」という視点で会社の当座の支払能力を見る指標です。当座資産が流動負債を超えているかどうかを左右のバランスでチェックします。

当座比率は「Acid-Test Ratio」(酸性比率)とも呼ばれ、あたかも「リトマス試験紙」のように当座の資金繰り状況を表わす比率です。

経営者にとっては、少し「酸っぱい比率」といったところでしょうか。

当座資産とは、現金預金、受取手形、売掛金、一部の有価証券を総称して呼ぶ名称です。具体的には、手許現金のほか、要求払い預金、MMF(Money Management Fund)やMRF(Money Reserve Fund)などの価格変動リスクが低い有価証券、売上債権(受取手形と売掛金の総称)など、解約、売却、回収などによってすぐに現金化される資産です。

要求払い預金とは預金者が解約したいと要求すれば、すぐにでも払い戻してくれる普通預金、当座預金などの拘束されていない預金です。

MMFとは、公社債や短期金融資産で運用される投資信託であり、元本割れのリスクがほとんどない安全な短期投資です。MRFは、証券会社に開設した口座の余剰資金で自動的に公社債などへ運用される投資信託です。

流動資産のうち棚卸資産や前払費用などを除いた資産が当座資産であり、容易に換金が可能で、今すぐ決済に充てることができる資産です。

少し細かい計算の約束ごとを決めておきましょう。

売上債権について貸倒引当金を見積計上している場合には、貸倒引当金を控除した後の金額を当座資産に含めます。貸倒引当金とは、お金を貸した相手が倒れてしまい回収できないリスクに準備し、引き当てている金額です。

将来の焦げ付きリスクのうち当期の負担部分を貸倒引当金繰入額として費用計上するとともに、回収不能見込額である貸倒引当金を資産から控除する形で表示します。まだ回収不能が確定したわけではなく現実に回収できない金額とは異なりますが、確実な支払能力を測るために売上債権から貸倒引当金を控除した金額を当座資産に含めましょう。

当座比率(=当座資産÷流動負債)が100%を超えている会社は、当座資産を換金して流動負債のすべてを返済しても、なお手許に資金が残るということであり、当座の資金繰り状況は良好だといえます。

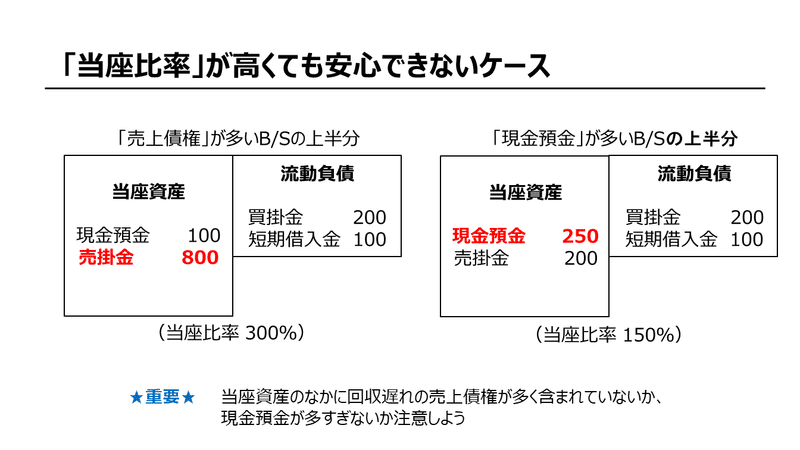

「当座比率」が高くても安心できないケース

当座比率が高ければ当座の支払能力も高いといえますが、当座資産の中身をよく見ることが大切です。

たとえば、当座資産のなかの売上債権(受取手形と売掛金)が、流動負債のなかの仕入債務(支払手形と買掛金)に比較して、極端に多額である場合などは安心できません。売上債権は利益を含んだ売価で計上され、仕入債務は原価で計上されているとはいえ、それらの差額が大きすぎるときは、回収遅れの売上債権が含まれていないか要チェックです。

また、必要以上に現預金が多いために当座比率が高い場合も注意です。

ビジネスでは、お金を有効に活用して付加価値の高い製品を市場に提供し続けることが求められます。使い途のない多額のお金を手許に遊ばせていることで当座比率が高いのは、上手な経営とはいえません。

「Cash Rich」な会社は狙われやすい!

また資金繰りの安定度だけでは収益力の高さと成長性は計れません。

株式公開買付け(TOB、Take Over Bid)等により、投資ファンドから敵対的買収の対象とされる会社には、多額の現預金を保有している「Cash rich」な会社が多く見られます。

たとえば、過去に敵対的買収の標的となった「(株)ソトー」の当座比率は135.0%、「ユシロ化学工業(株)」の当座比率は130.2%です。これらの会社は当座資産のうち現金預金の占める割合が高くなっています。それに加えて、固定資産のうち「投資有価証券」も多額に保有しています。

現金預金、上場株式などの容易に換金できる資産を多額に保有しているため資金繰りに問題がなく財政状態が健全で、かつ、経営規模(時価総額)が大きすぎない会社は買収者にとって魅力的なのです。

しかし、当座比率の高さだけでは、会社の収益力と成長性の高さは判断できませんので、損益計算書も見る必要があります。

資金繰りの安定度と収益力の高さを両立した会社経営が理想といえます。

この記事が気に入ったらサポートをしてみませんか?