【米国株投資】パロアルト決算 /PANW:サイバーセキュリティ関連株として最高の銘柄

みなさん、こんにちは!インベストリンゴです!

こちらの✉️ニュースレターでは、🚀ローンチに先立ち、日々、当社米株アナリスト、並びに、彼らの最新のコンテンツを紹介していきます。

本日のアナリストは、🇬🇧イギリスを拠点に活動しているマイケル・ウィギンズ・デ・オリベイラ氏です。

拠点:イギリス

セクター:エネルギー、コモディティ、テクノロジー

自己紹介

オリベイラ氏は、エネルギー・セクター、並びに、テクノロジー・セクターの専門家であり、「脱炭素化」、「AIによるデジタル化」、「脱グローバル化」の波が交差する「エネルギー・セクターの大きな転換期」を正確に捉え、より大きな投資リターンを実現することに主眼を置いています。

オリベイラ氏は、9年以上に渡る数々の企業分析を通じて、上記の分野における卓越した専門的経験を蓄積してきました。

【先行アクセス(+特典付き)とニュースレターへの登録】

インベストリンゴは、🇯🇵日本初、🇺🇸米国株式投資に特化した金融のプロフェッショナルが集まる📱メディアプラットフォームです。

🚀ローンチに先立ち、✉️ニュースレター経由で、彼らの最新のコンテンツを日々紹介しております。

インベストリンゴ公式ホームページはこちら

米国株投資家の皆様は、是非、上記リンクより、メールアドレスをご登録頂き、完全版の弊社レポートを、日々、無料でご覧頂ければと思います。

ご登録頂けますと、過去のレポートも全て無料でご覧頂けます。

また、X(旧Twitter)上でも、日々、米国株式市場に関する情報を配信しておりますので、是非、フォロー頂ければと思います。

X(旧Twitter):インベストリンゴ公式アカウントはこちら

最新のレポート紹介

「パロアルト決算 /PANW:サイバーセキュリティ関連株として最高の銘柄」

Ticker: PANW / 3311文字 / 所要時間7分程度 / Buy / マイケル・ウィギンズ・デ・オリベイラ

サマリー

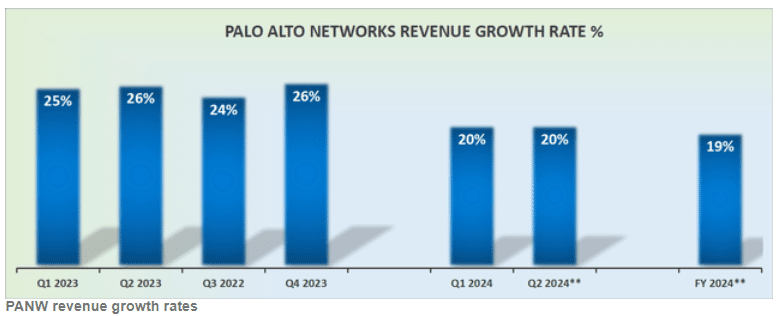

パロアルトネットワークスは、ビリング(未収請求考慮後の売上高)成長率予測を19%から17%に下方修正し、将来の成長率鈍化の可能性を示唆

同社は依然として割安で、長期的な成長見通しも高く、予想EPSベースのバリュエーションでは43倍となっている

同社はサイバーセキュリティ市場において戦略的な位置付けにあり、SASEやXSIAMなどの主要成長分野に注力し、自社の能力強化のためのM&Aを積極的に進めている

投資テーマ

パロアルトネットワークス(PANW)は、2024年度第1四半期決算において、ビリング(未収請求考慮後の売上高)ガイダンスを下方修正した。

当初、同社はビリングの伸びを19%と予測していたが、今回17%に下方修正した。

これは、今後の成長率の鈍化を示唆するものであり、明らかに良くない印象を与える。

これは、売上高ガイダンスには直接影響しないものの、サイバーセキュリティ需要が減速する可能性を残している。

しかし、長期的なサイバーセキュリティ需要という強い追い風を受け、年平均成長率約25%でEPSを伸ばしている同社にとって、予想EPSの43倍という株価は妥当な水準であると私は考えている。

振り返り

前回の分析で、私は下記の様に説明した。

・私は2022年8月30日にパロアルトネットワークスを推奨した。

・株価がプラスに転じるまで9カ月以上かかったが、その間の市場環境は厳しいものだった。

・しかし、私が推奨する基本的な理由は変わっていない。

・株価は割安で、力強い成長の見込みがあると信じている。

実際に、2023年11月16日時点、株価はプレマーケットで6%下落している。

とはいえ、質の高いビジネスに投資する場合、常に順調であるとは限らないのは事実だ。

こうしたパフォーマンスの変動は、短期的には難しく感じられるかもしれない。

しかし、長期的には、投資家の期待値が高すぎなければ、投資家はじっと我慢することで良い結果が得られると信じている。

繰り返すが、悪魔は細部に潜んでいるのである。

パロアルトネットワークスの短期的見通し

決算説明会では、パロアルトネットワークスがサイバーセキュリティ業界においてユニークなポジションにあり、課題と機会の両方に直面していることが説明された。

その中で強調されたのは、ビリングに関する交渉の影響であり、様々なビリング体系に対する顧客の要求に対応するために、同社内において柔軟性が優先されている点である。

この戦略は、顧客が支払い期間の延長による大幅な値引きを求めるなど、交渉の力学が変化していることへの対応と思われる。

成長分野については、SASE(Secure Access Service Edge)とXSIAM(Extended Security Incident and Event Management)の重要性を強調している。

XSIAMには10億ドル規模のパイプラインがあり、且つ、SASEを取り巻く環境が盛り上がっていることから、これらの分野が当面の成長を強力に牽引することが予想される。

XSIAMの案件がSASEの案件よりも早く成立していることは、この特定の市場セグメントが加速する可能性を示している。

さらに、パロアルトネットワークスは積極的にM&Aを行い、自社能力の向上と製品ラインナップの拡大を図っている。

最近のTalon社の買収は、同社のSASEポートフォリオに追加され、結果として、同社は、包括的なSASEソリューション・プロバイダーとしての地位を確立した。

M&Aを10億ドル近い水準で継続するというコミットメントは、新技術を取り入れ、進化するサイバーセキュリティ・ニーズに対応する戦略的アプローチを示唆している。

さらに、経営陣は、ハードウェア、エンドポイント、クラウドの各分野における継続的な需要と着実な成果を挙げ、パイプラインの見通しの良さに自信を示している。

また、市場の逆風を背景に、0%から5%の成長幅を維持しながらハードウェア分野の課題を乗り切る同社の能力は際立っている。

是非、下記リンクより、メールアドレスをご登録いただき、弊社レポートを日々無料でご覧いただければと思います。

インベストリンゴ公式ホームページはこちら

また、X(旧Twitter)上でも、日々、米国株式市場に関する情報を配信しておりますので、是非、フォロー頂ければと思います。

X(旧Twitter):インベストリンゴ公式アカウントはこちら

関連記事:サイバーセキュリティ銘柄➀

➡【米国株投資】フォーティネット / FTNT:収益成長の鈍化に警戒が必要なサイバーセキュリティ銘柄

➡【米国株投資】パロアルトネットワークス / PANW:好調な決算を発表、魅力的なサイバーセキュリティ関連銘柄

➡【米国株投資】パロアルトネットワークス / PANW:私がこの銘柄にまだ強気である理由

➡【米国株投資】ゼットスケーラー / ZS:クラウド・セキュリティ分野で目覚ましい成長を実現

収益成長率は予想通り緩やかな模様

ニケシュ・アローラ最高経営責任者(CEO)は電話会見で、ビリングの変化を、需要の変化やパイプラインの健全性の反映と解釈すべきではないと強調した。

むしろ、顧客との交渉における柔軟性を維持し、特定の契約構造に過度に影響されることを避けるための戦略的な動きであるとのことである。

そして、ビリング関連指標の変動に関係なく、安定した需要関数と収益予測を維持することに重点を置いているようだ。

とはいえ、ご承知の通り、2024年度の売上高が、以前はハイエンドで前年比19%になるようガイダンスされていたが、現在はハイエンドで前年比17%に下方修正されているという事実を、市場は間違いなく認識しているだろう。

この考察については、追って詳しく述べたい。

その前に、いくつかの追加的な背景を説明することが有益だと思っている。

同社は、サイバーセキュリティ市場特有の複雑さを反映した一連の課題に直面している。

顕著な課題の一つは、ビリングに関する交渉にある。

同社は、ビリング額の変動による影響を認めつつも、こうした調整が需要の減退やパイプラインの不健全さを反映したものと誤解されるべきではないと強調している。

ビリングの柔軟性を重視するのは、進化する顧客力学への戦略的対応であり、多様なビリング体系がますます求められるようになり、収益ストリームの予測可能性に影響を与える可能性があると説明している。

支払い期間の延長や大幅な割引に対する顧客の要求と、健全な収益予測の維持との間でバランスをとる必要性は、同社にデリケートな課題を突きつけている。

決算説明会で強調されたように、この交渉の状況は、進化する市場力学に適応しながら競争力を維持するための、絶え間ないチャレンジを示唆している。

その為、同社は、顧客の期待に応えることと、財務の健全性を守ることとの間の微妙な境界線をナビゲートする必要がある。

さらに、ハードウェア部門は、パロアルトネットワークスにとってユニークな挑戦でもある。

逆風が吹き荒れる市場環境の中で、同社はこのセグメントで0%から5%の成長率を維持することを目指している。

この目標は、おそらく競争の激化、技術シフト、または、その両方等の要因により、ハードウェア分野で大幅な成長を達成することが困難であることを強調している。

予想EPSベースで43倍のバリュエーション

前述の通り、同社のビリング額は、前回のガイダンスを下回る結果となった。

私は、この金額は、投資家にとって重要な先行指標であることを十分に認識している。

しかし、実際のところ、同社のEPSの数値は再確認されただけでなく、実際には前回のガイダンスから約2%も増加している。

しかも、同社は、まだ2024年度の初期段階にあることを念頭に置いて欲しい。

同社は、非常に慎重で、且つ、よく管理されている会社である。

その為、市場に対し、年初に過大な約束をし、年末に過少な約束をするようなことはないだろうと見ている。

結論

ビリング額の伸び率が従来の前年比19%から現在の17%に調整されたことは注目に値するが、パロアルトネットワークスは、まだ2024会計年度の第1四半期にあることを認識することが重要である。

同社は、ダイナミックなサイバーセキュリティ市場への戦略的対応、SASEやXSIAMなどの主要成長分野への注力、M&Aへの積極的なアプローチにより、よく管理され、将来をしっかりと見据えた組織体制となっている。

加えて、予想EPSの43倍という現在のバリュエーションは、同社の力強い成長見通しを考慮すると、非常に公正であると考える。

いつものように、市場は短期的な変動に見舞われるかもしれないが、慎重、且つ、戦略的なアプローチにより、同社はこれらの課題を乗り切り、長期的に投資家に価値を提供する態勢が整っていると見ている。

結論として、「パロアルトネットワークスは、サイバーセキュリティ関連銘柄の中で最高の投資先である」という私の主張を引き続き支持したい。

是非、下記リンクより、メールアドレスをご登録いただき、弊社レポートを日々無料でご覧いただければと思います。

インベストリンゴ公式ホームページはこちら

また、X(旧Twitter)上でも、日々、米国株式市場に関する情報を配信しておりますので、是非、フォロー頂ければと思います。

X(旧Twitter):インベストリンゴ公式アカウントはこちら

関連記事:サイバーセキュリティ銘柄➁

➡【米国株投資】センチネルワン (SentinelOne) / S:エンドポイント・セキュリティ市場で有利な立場にある魅力的なサイバーセキュリティ関連銘柄

➡【米国株投資】センチネルワン (SentinelOne) / S:魅力的なサイバーセキュリティ銘柄

➡【米国株投資】クラウドストライク / CRWD:着実な成長軌道を維持する有望なサイバーセキュリティ企業

免責事項:本レポート上で紹介する情報は、投資教育を目的としております。その為、本情報は、特定の証券の売買や投資戦略を勧誘するものではありません。また、私は税務、法律、会計に関する助言は一切いたしません。投資には常にリスクが伴い、リターン、あるいは、元本が保証されているものではない点にご留意ください。私は、自らの分析に、虚偽、または、重大な誤解を招く記述や事実の省略が含まれていないと認識しております。特定の投資助言における過去のパフォーマンスは、特定の状況、または、市場の出来事、投資の性質、および、タイミング、ならびに、投資に関連する制約についての知識がない限り、依拠すべきではありません。私は、チャート、グラフ、計算式、推奨銘柄について述べたり、表示したりすることがありますが、これらはそれ自体でどの証券を売買すべきか、あるいはいつ売買すべきかを決定するために使用されることを意図しておりません。このようなチャートやグラフは、限られた情報しか提供していないため、それだけで投資判断を下すべきではありません。実際に投資をする際には、ライセンスを保有する金融の専門家にご相談されることを強くお勧めします。ここに記載された意見は、あくまでも私個人のものであり、予告なしに変更されることがあります。また、参照した意見やデータは本レポートの発表日時点のものであり、市場や経済状況の変化により変更される可能性があります。

アナリストによる開示:私はPANWに関するロング・ポジションを現在保有しております。また、本記事は、私個人の見解に基づき、独自に執筆したものです。私は、インベストリンゴからの報酬を除き、この記事に対して、いかなる報酬も受け取っておりません。また、本文書で言及している企業とは、いかなる商業的関係も有しておりません。

インベストリンゴによる開示:インベストリンゴは、当社コンテンツ・クリエイターが、自身の専門・得意領域に関する情報・知識を、当社のユーザーと共有する事を目的とする米国株特化型のコミュニティです。本サイトのコンテンツは、投資教育、並びに、投資情報の提供のみを目的としており、特定の投資家に対して、投資、税務、法律等のアドバイスを提供することを意図しておりません。加えて、Investlingo Japan合同会社は、日本においてライセンスを保有する証券会社、投資顧問業者、または、投資銀行ではございません。ここで述べられている意見や見解は、あくまでも、各コンテンツ・クリエーター個人の見解であり、Investlingo Japan合同会社の立場を反映しているものではございません。当社のコンテンツ・クリエーターは、個人投資家を含む独立したブロガー・アナリストから構成されており、公的機関等からの金融関連のライセンスを取得していない場合もございます。その為、本サイト上のいかなる情報も、インベストリンゴ、または、弊社プラットフォーム上の第三者による、金融商品の推奨、或いは、投資助言として解釈されるべきではありません。インベストリンゴは、弊社プラットフォーム上の情報に基づいて行われるいかなる投資決定に対して、一切責任を負わず、各ユーザーが単独で責任を負う点にご留意ください。

この記事が気に入ったらサポートをしてみませんか?