最新の日経NEEDS経済予想について

2023年度実質GDPは減速予想となっている

日本経済は低成長が続く

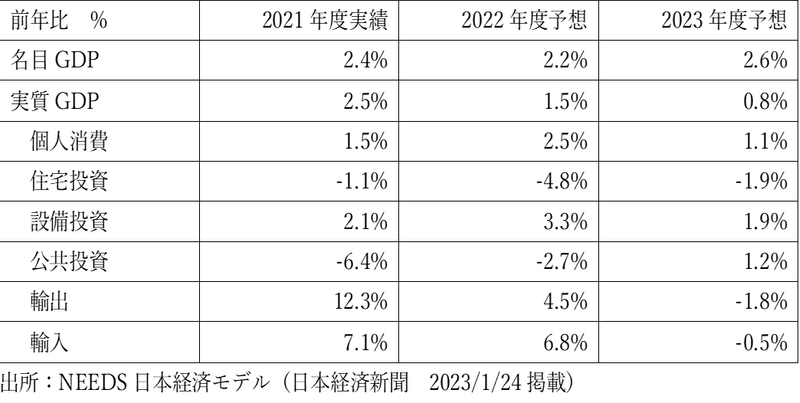

日本経済新聞社の経済予想モデル「日経NEEDS」によれば、2022年度、日本の経済成長率は、実質GDPで1.5%、名目GDPで2.2%の伸びにとどまるという。これは、概ね妥当な予想となっているものと見られる。既に第2四半期(7-9月期)までは実績値が発表されているが、2月には第3四半期(10-12月期)の数値も発表される予定になっており、1-3月期次第ではあるが、ほぼこの近辺で着地するものと見込まれている。NEEDSのモデルには、直近までの経済指標を全て織り込んでいるとのことであり、大きく外す可能性は低いだろう。

また、2023年度について、NEEDSでは、実質GDP0.8%成長、名目GDP2.6%成長を予想している。この数字の解釈だが、実質成長率の低下を見れば、実態経済としての成長鈍化が見られる。なお、名目の伸び率が実質の伸び率を上回るということは、GDPデフレータがその分だけプラスになっていることを意味する。

GDPデフレータのプラス幅が拡大する予想

2022年度のGDPデフレータはプラス0.7%という予想だが、2023年度については、プラス1.8%を予想しているということになる。これは、日銀が政策目標としている2%のインフレ率に近い水準である。しかし、明確に2%を超える水準を予想しているわけではない。為替レートの推移次第では、輸入物価が上下するため、仮に円高傾向になれば、デフレ圧力となってしまう。このあたりは、今後の推移をしっかりと見極める必要があるだろう。

いずれにしても、2022年度の第2四半期には、GDPデフレータがマイナス0.5%だったことを考えれば、デフレ脱却から緩やかなインフレへの移行が期待される数値にはなっている。ただ、この水準を達成するには、景気拡大の継続が必須となるであろう。

個人消費と設備投資は堅調に推移する

NEEDSによると、経済成長の前提として、個人消費と設備投資が比較的堅調に推移することを想定している。個人消費は、2021年度実績で前年比1.5%増だったが、2022年度については2.5%増に、2023年度についても1.1%増ということで、底堅い動きが予想されている。ただ、2023年度については、2022年度に比べて伸び率が鈍化すると見込まれている。

設備投資は、企業の旺盛な投資意欲を反映し、2021年度実績で前年比2.1%増、2022年度は3.3%増に加速する。2023年度については、多少伸び率が鈍化して1.9%増を見込むが、こちらも、総じて強い数値となっている。

設備投資を加速させる要因としては、脱炭素やデジタル化があげられる。これらのテーマは、景気変動の影響を受けにくい面があるので、設備投資が底堅いと見られている根拠ともされている。

公共投資は大幅減少後の回復が鈍い

民需が堅調に推移するのとは対照的に、公共投資は、2021年度実績で6.4%減、2022年度見込みも2.7%減となっている。2023年度については、回復し1.2%増を予想しているが、伸び率はさほど大きくないため、大幅減を取り戻すには至らない。政府の公共投資に対するやや消極的な姿勢が反映されているものと考えられる。

緊縮的な財政運営となれば、公共投資が低調に推移していくのも当然で、現在の財政政策からは、妥当な予想だと考えられよう。

輸出入の状況は為替レートの影響が大きい

2022年度の輸出は、前年度に二桁の伸びを記録した後であったが、4.5%増となるものと見込まれている。やはり、円安が進んだことが、輸出を後押ししたと考えるべきであろう。2023年度については、円安が一服し、どちらかと言えば、円高方向に動き始めていることもあってか、前年比マイナス1.8%と、一転して減少する予想になっている。やはり、為替レートの変動が大きく影響するものと考えられる。

一方、輸入については、2021年度実績が7.1%増、2022年度見込みが6.8%増となっており、かなりのペースで伸びている。しかしながら、2023年度は、マイナス0.5%ということで、小幅ながら減少という予想である。ここ数年の輸入の増加は、国内需要の高まりというよりは、国際商品市況の上昇と、為替レートが円安傾向であったことが大きな要因となっている。

為替レートに関しては、昨年の秋口が円安のピークであり、ドル円で見ると、ピーク時の150円超の水準から現在では130円前後になっている。この傾向が続いて円高がさらに進むとすれば、2023年度の輸入は、金額ベースで大きく減少する可能性がある。

国際商品市況の動向は今後も注視したい

国際商品市況については、原油などのエネルギー資源価格の動向が注目される。世界経済先般として減速が懸念されているが、中国の回復があれば、全体としては、大きな需要減はないのかもしれない。ヨーロッパは景気低迷でエネルギー需要も伸びないと見られる。アメリカも、2023年については、景気後退が懸念されているため、エネルギー需要が大きく伸びるとは考え難い。ウクライナでの戦争がどのような展開になるのかという点が、エネルギー需給には大きく影響するため、不透明な面もある。現在の原油相場やガス相場の水準から大きく乖離しなければ、日本の輸入物価に与える影響や、輸入総額に対する影響は、限定的であろう。国際商品市況については、今後もしっかりとフォローする必要があると考えている。

経済政策が日本経済のリスク要因と見ている

海外要因は、世界的な景気後退が懸念されているため、あまり大きな期待ができる状況ではない。むしろ、内需型の経済成長が期待される局面だが、私は、政策リスクが大きいと見ている。

一つは、岸田政権が打ち出す増税方針である。防衛費のみならず、様々な政策的支出に関して、財源確保を前面に打ち出し、増税の可能性を常に検討しているように見える。景気を刺激する必要性が高い時期に増税方針を表明するのは、決して賢い方法ではないだろう。

もう一つは、金融政策が引き締め方向に変わっていく可能性が高い点である。既に、2022年12月に日銀の政策決定会合において、イールドカーブコントロールのターゲットとされている10年物国債の利回り反動幅が拡大され、事実上の利上げとなっているが、量的緩和などはむしろ強化された面もあるため、日銀としては、大規模緩和を継続していると主張している。

黒田総裁の任期満了が迫っているため、2月には新総裁人事が国会に提示されることになる。新総裁が、新たな政策目標を与えられ、その結果、金融政策を引き締め方向に転換する可能性が否定できない。むしろ、現時点においては、その可能性が高いと言えよう。ただ、タイミングとしては、景気後退を決定づけることになりかねないため、大きなリスクとして認識される。

増税の決定と金融引き締めが同時に実行された場合、日本経済は、底割れし、デフレスパイラルに陥る可能性が高い。現在の日本経済にとって、最大のリスク要因は、経済政策であると、私は考えている。

この記事が気に入ったらサポートをしてみませんか?