"金利のメッセージ" (Message in a Yield)

前稿.続・米国経済本当は強い?弱い?|損切丸 (note.com) で 政策金利は中央銀行が決める - 市場参加者や銀行の "思い込み" は危険|損切丸 (note.com) だから、マーケットの動きに反してFRB・ECBが6月にも「利下げ」を敢行するリスクに触れた。それはそれで仕方が無いことだが、こういう時大暴れするのが金利市場

発せられる "金利のメッセージ" とは?

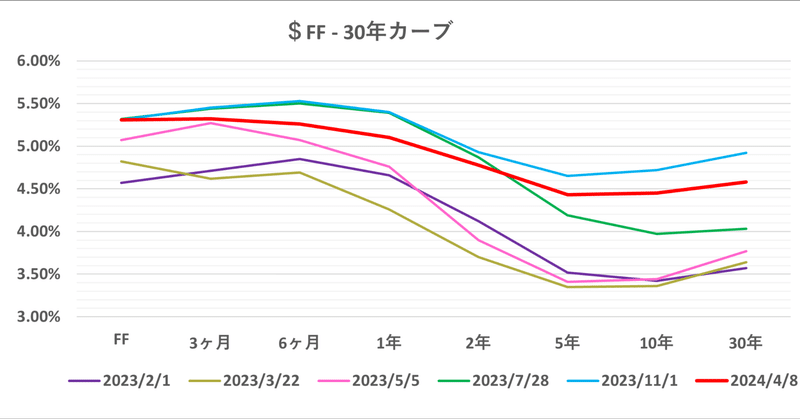

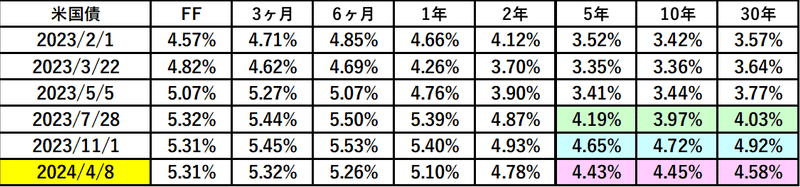

もっとも分かり易いのが長短金利の差を表す「イールドカーブ」。中央銀行は政策金利としてO/N金利(今日~明日の1営業日分の金利、ドルならFFレート、円なら無担保コールO/N金利)を動かし、3、6ヶ月~2~5年~10~30年などの判断をマーケットに委ねる。その結果が「イールドカーブ」

昨年7月、FFレートが@5.31%に上がった後の動きを見て欲しい ↓

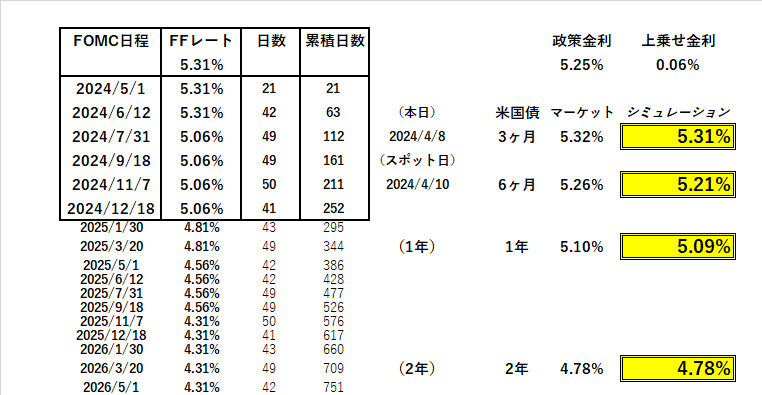

7/28には5-10-30年と「逆イールド」(期間の短い金利が長い金利を上回る状態)だったのが4/8には「順イールド」に転じている。つまり昨年夏には "アメリカがリセッションに陥り金利が長期に渡って下がる" と推測されたが、 "利下げは2025年で終わり、その後景気は回復する" に変化

政策金利は4%割れが濃厚だったのが今や4%台半ばで底打ち。「利下げ」開始時期は3月も見ていたのが半年以上後ずれしている。それもこれも雇用統計を筆頭に米経済が高金利を跳ね返して力強い "需要" を維持しているからで、中には「利上げ」再開まで言い出すエコノミストも出てきた

こんな状況でFRBとECBが6月「利下げ」を "強行" したら何が起きるか

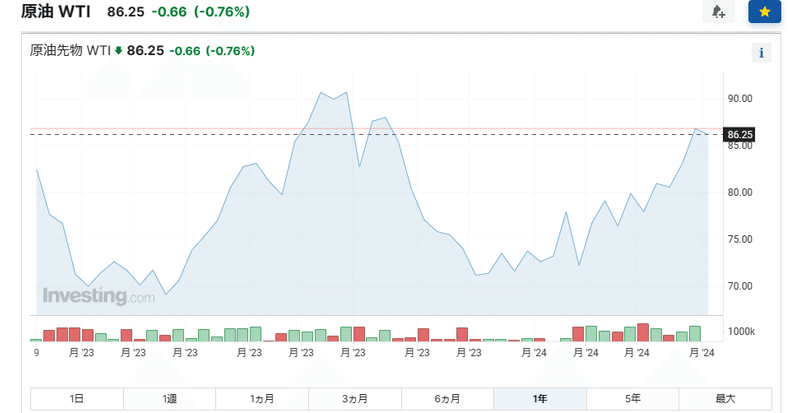

溢れる「過剰流動性」の "器" - 「逆イールド」の米国債 → ナスダック → ビットコイン、日経平均、そして...|損切丸 (note.com) 観点から考察すると、今でも行き場を失った「お金」はジャブジャブに余っており、ビットコインを7万ドル台に押し上げ、FRB「利下げ」→「ドル安」予想で下げていた金(Gold)や銀(Silver)まで再度押し上げ始めた。中東情勢を言いがかりに上がっている原油価格もそう ↓

力強い "需要" を維持している状態で「お金」の蛇口を緩めれば 燻る「インフレ」の ”種火” 。|損切丸 (note.com) に "薪" をくべる事になる。それこそ*「利上げ」再開を余儀なくされる事態を招く

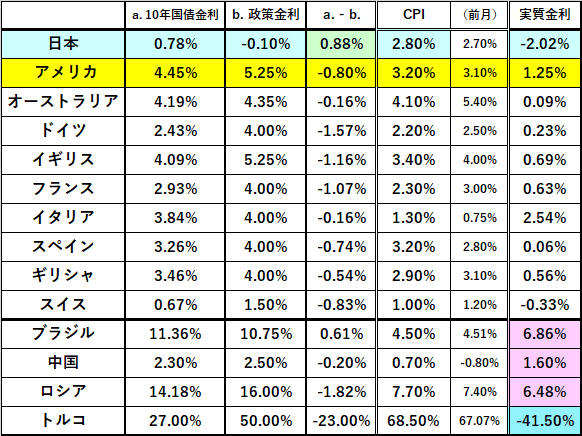

*日本でも盛んに「消費税減税!」を叫ぶ勢力があるが ”コストプッシュ” ? -「インフレ」に「減税」は御法度|損切丸 (note.com) 「インフレ」に対する認識が間違っている。「減税」=「お金」のばらまき ≓ 不要な「利下げ」であり、目先はお財布が潤うかもしれないが「円安」「インフレ」の "倍返し" が待っている。その事は「インフレには利下げ!」という間違った金融政策でCPIが+68.5%で高止まりしているトルコが証明。慌てて政策金利を@50%まで引き上げたが後の祭り

長く金利市場が死んでいたJGB(日本国債)には多くを期待できないが、「利上げ」の恐怖がまだまだ抜けない米国債主導の「スティープニング」(長期金利が短期を大きく上回る現象)で再度「利上げ」を催促する相場になろう。今は@4%台で落ち着いている10~30年米国債は@5%を超え、場合によっては@5.5~6.0%目指しになるかもしれない

そもそも@4%台になっても金利上昇が続くのは まだまだ 「金利」の ”磁力” |損切丸 (note.com) が足りない、という事。つまり「お金」の "値段" が安過ぎる事を示唆しており10年JGB金利が@1%に満たない「円」を買う人がいないのはある意味必然

最悪のシナリオは「スティープニング」が株価の急落を引き起こすこと。世界恐慌(1929)もブラックマンデー(1989)もリーマンショック(2008)も全て同じパターンで起きている。大統領ベッタリのパウエル議長には「選挙さえ乗り切ればどうなっても構わない」という雰囲気が感じられ、はっきり言ってあまり信用できない。ただ ”もしトラ” でも「利下げでドル安にしろ!」と言い出しかねず、もっと危ない(苦笑)

10年JGB金利が@1%に満たない「円」を買う人がいないとは書いたものの、一方で「ドル」も信じ切れない。 ドイツに行って来ました。|損切丸 (note.com) の実感としては@140円以上で円を売るのは「損」。これはインバウンドで日本を訪れる観光客が殺到するのと真逆でもある

筆者は3~5年ぐらいを目処に「お金」のやり繰りをしているが、個人的に「インフレ」ヘッジとして外貨の優先度は低い。まあ「お金」がまとまって余っていれば国内の株か不動産になりそうだが、それも銘柄や物件の目利きが必要。「日経平均」はファンドが振り回して変動が激しすぎるので個別銘柄に確信がなければTOPIXに連動するETF辺りが選択肢になろうか

流行りの「高配当株」も裏を返せばそうしなければ株価を維持できない、という事でもあり闇雲に「利回り」に飛びつくのも危険。トルコリラがいい例であり高配当のあおぞら銀行株の急落も記憶に新しい。 "金利のメッセージ" としては「危険度」もある。必ずしも「高金利」=「買い」ではない

金利差に基づく「ドル円買い」も実は "砂上の楼閣" 。ここで書いたような「スティープニング」が本格化すれば「高金利」=危ない=「売り」に転じる。そうなれば株も暗号資産もコモディティ(商品市場)もレパトリ(損失穴埋めのための売却)で全てがひっくり返る。まあ「お金」の溢れている現状ではすぐにそうなるとは思えないが常に頭に入れておく必要があろう。やはり "Message in a Yield" が鍵になる

この記事が気に入ったらサポートをしてみませんか?