投資ツールの現状についてまとめ ー 雑感 @2019年、酷暑のお盆に。 其の2

あくまで私見だが、各投資ツールの現状についてまとめの雑感を ↓ に加えておく。(これまで「損切丸」を読み込んで頂いている方には繰り返しのようで恐縮だが...。もちろんいろんな意見があってしかるべし!)

1.為替(外貨投資)

趨勢として円高傾向が続く。少なくとも日本人の「外貨建保険」などの損切りが終わるまでは円売りには転じない。短期的にはドル円などショートもありだが、高いキャリーコスト(ドルを借りるコスト)には注意。できれば外貨投資の「投げ」を拾って円売りが理想。100~103円台か。

2.株式

国策としての「買い占め」政策(=年金75兆円+日銀30兆円)が続いているので、特に日本株は割高銘柄が多いことに注意。ただ、MMT=現代貨幣理論ではないが理論上政府、日銀は円資金を「無限」に供給できるため、過去のような銀行の資金繰り問題発の暴落(ブラックマンデー、リーマンショック等)はなかろう。短期なら落ちた所を拾いながらの回転売買もあり。

3.国債

マイナス金利に張り付いている現状では投資対象としては論外。追加で税金を自主的に払うのに等しい。日銀が買い占めているため、正に異常値。少なくとも実質金利 ( ↓ )がプラスになるまでは手を出す必要なし。

4.現金、預金(法定通貨)

巷では「安全資産」の代表格とされているが、あまりに現金、預金に偏った資産ポートフォリオは安全どころか危険でさえあるので要注意。

日本を筆頭に米国、中国、欧州などは、リーマンショック後景気下支えのために負った膨大な国家債務を抱えており、回収する算段が必要になっている。方法は2つ:税収を増やすか、インフレ=法定通貨の価値を減らすか。債務額が過去に例をみないほどの巨額のため、増税だけで回収するのはほぼ不可能。物価を上げるか、通貨価値を引き下げるか、いずれにしてもインフレが必要なのだが、そのインフレに一番弱いのが現金、預金である。

この観点から考えると米中の関税合戦はまさに国の要求と合致しており、影響が世界中に広がれば物価を押し上げると同時に税収も増やせる。悪く言えば「壮大なヤラセ」の疑いもあり、結局ツケを払わされるのは一般庶民。

また日本や欧州などマイナス金利の国々では、銀行は大量にマイナス金利付与の当座預金や国債を抱え、国に「追加税」を払っており、これを手数料の増額などの形で預金者に転嫁してくるのは必至。投資信託の手数料があれほど高いのは、このコストを含んでいるのかもしれない。

うっかりしていると、現金、預金は目減りしていくリスクがある。とりあえずは必要な耐久財は前倒しで買って、あとは生活決済に使える仮想通貨(リブラ等)待ちだろうか。

5.金、ビットコイン(BTC)

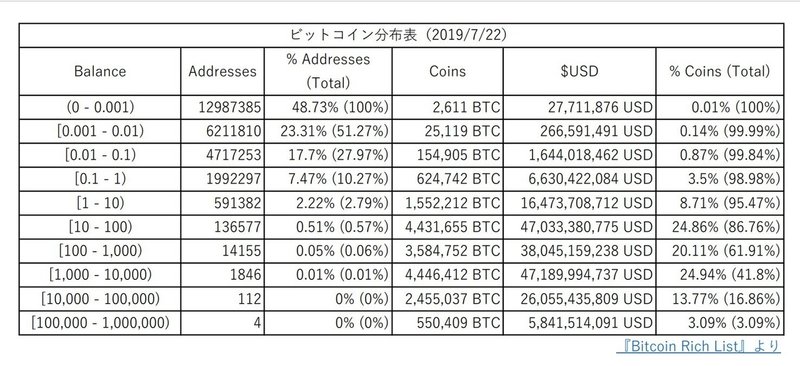

通貨危機時などに強いツールだが、基本的に「鉄火場」であり、ビットコイン(BTC)などは少数の参加者に動きを牛耳られている市場。↓ 表参照。

「世界が100人の村だったら」ではないが、わずか0.7%の参加者にシェアの80%強を握られているわけであるから、残る99.3%の参加者は振り回されることを覚悟する必要がある。本業のある方は気をつけないと仕事に手がつかなくなるかも。個人的にはもっと広範な流通が見込める「リブラ」に期待。

6.不動産

スルガ銀行やレオパレス問題などが相次ぎ、銀行からの融資が滞り一旦停滞しているが、ここから大きく値崩れすると筆者は考えていないので、特に自宅を購入する方は「欲しいときが買い時」。値が上がっても下がっても買い換える物件の値段も同様に動くのだから、あまり気にする必要はない。

ただし、自宅用でないワンルームマンションやアパートは要注意。価格もそうだが、借り主を探す「客付」は簡単ではなく、サラリーマンが気軽に手掛けられる代物ではない。空室が出た時に借金が大きすぎると返済に窮して否応なく「損切り」に追い込まれるリスクがある。

これからも振り落とし、サバイバルが続きそうな相場、投資の世界であるが、さてこれからどう変化していくか。日本人もやられてばかりではなく、勝つ戦いを挑んでいけたら、とこの酷暑のお盆に思う。雑感。

この記事が気に入ったらサポートをしてみませんか?