ストックオプション管理には資本政策と連動するサービスを利用すべき

スタートアップの皆さん、いつも大変お世話になっております。スマートラウンド代表の砂川です。突然ですが、本日はスタートアップのストックオプションが「どのように管理されるべきか」についてお話ししたいと思います。

最近スタートアップのストックオプションについて話題に上がることが多くなりました(ストックオプションについてはよくご存知だと思いますので、その説明は割愛させていただきます)。それと同時に「ストックオプションを管理するためのサービス」が日本でも少しづつ普及しはじめました。弊社が提供するsmartroundのSO管理機能もその一つとなります。

こうしたストックオプションを管理するためのサービス(以下「SO管理サービス」)は、大前提として「ストックオプションのデータを管理する機能」があり、それに加えてストックオプションにかかる各種事務手続きを効率化する機能がある、という構成になっています。

さすがに「ストックオプションのデータを管理する機能」がないサービスはないでしょうから、導入する際にはそれ以外にどのような機能があるとストックオプションの運用実務が効率化されるのかを考えてSO管理サービスを選ぶべきでしょう。

考慮すべき最も重要なポイントは「ストックオプションは新株予約権の一種である」という事実です。同じ報酬でも、給料やボーナスといった現金で支給されるものとは違い、ストックオプションは株式報酬のひとつとして特別に設計された「新株予約権」を役職員に付与(割当と同義です)する形をとるため、法務・財務・税務・会計上の取り扱いがとても複雑になります。

そこで、ここでは以下の内容についてお話ししていきたいと思います。

1. ストックオプションの運用はどのような全体フローとなっているのか

2. フローの各ステップでどのような実務が発生し、誰が関与するのか

3. それを効率化するためにはどのような機能が必要か

4. 先をいくアメリカではどのようなサービスが使われているのか

5. smartroundのSO管理機能ではどのようなことができるのか

1. ストックオプションの運用フロー

報酬制度の設計

ストックオプションは基本的に役職員に対するインセンティブですから、まずは人事戦略に沿った報酬制度の一部としてストックオプションを設計する必要があります。

詳しい説明は他の記事に委ねますが、報酬は固定給、ボーナス、株式報酬の大分類と、株式報酬の中でもストックオプション、持株会、RSUなどの中分類、ストックオプションの中でも、税制適格ストックオプション、有償ストックオプションなどの小分類に分かれていきます。

会社の目的を達成するためにどんな報酬を誰にいつ付与すべきか、専門家を交えてしっかり検討することが必要でしょう。会社の目的といっても一つではありません。採用力、従業員満足度、エンゲージメント、リテンション、動機付け、人件費削減などいろいろあると思います。それらを同時に実現するために、自社にとっての最適解を見つけていくのです。

最適解といっても複雑な報酬制度を作ることは必ずしもいいことではありません。特に株式報酬などを導入する場合、受け取る役職員が、その意味や効果をしっかり理解できなければ実効性が薄れてしまいます。したがって役職員に理解してもらえる報酬制度を作ることが最も重要と言えるでしょう。

資本政策のシミュレーション

ベンチャーキャピタルなどから投資を受けている場合には、株主間契約書などで発行できるストックオプションの上限が規定されていることがあるため、まずこれを確認します。

その上で、資本政策にSO発行という新しいイベントを入力しストックオプション(新株予約権)をどれくらい発行すれば、既存の株主がどれくらい希薄化するのかをシミュレーションする必要があります。

目先の一回だけではありません。スタートアップの皆さんは、上場するまでにいつどれくらい資金調達をするのかを資本政策上で計画していると思います。その時「いつどれくらいストックオプションを発行して役職員に割り当てるのか」を合わせて資本政策に反映しないと、出来上がりの持分比率が大きくズレてしまいます。

また、忘れられがちなのが株式分割です。急成長するスタートアップは、株価が設立当初の何十倍、何百倍になっている場合があります。例えば株価1万円で設立した会社が、ファイナンスを重ね株価100万円になっていると、役職員に渡す1個(1株相当)のストックオプションの価値が高すぎて柔軟に付与することができなくなってしまいます。そこで一株あたりの株価を下げるための株式分割もあわせて計画する必要がでてくるのです。

ストックオプションの発行

前述したとおりストックオプションは新株予約権の一種です。したがって会社法に則った形で発行する必要があります。また発行するものが税制適格ストックオプションである場合は、合わせて税制適格ストックオプションの要件を満たす必要があります。

なお、ストックオプションに関する法律やルールが計画当初から変わっていることがあるので注意が必要です。本記事を執筆中している時点でも、大きな変更が検討されています。ストックオプションを実際に発行する際は、専門家に相談しながら進めるべきでしょう。

スタートアップの場合、ストックオプションの内容が決まったら、その要項をもとに株主の事前承諾取得、取締役会決議、株主総会決議(特別決議)という順で機関決定を行います。日本では残念ながら、米国のように予め確保されたストックオプションをいつでも役職員に付与できるわけではありません。ただし、ストックオプションの付与対象者や付与数の決定を、株主総会決議から1年以内の取締役会に委任することができます。

ストックオプションの付与

株主総会決議から1年以内の取締役会で付与対象者、付与数、割当日などを決定したら付与対象者と割当契約書を締結します(一般的に用いられる総数引受方式の場合)。なお1年以内であれば、付与する内容を複数回にわけて取締役会で決議することもできます。

割当契約を締結したら、今度はスケジュールに従って付与対象者に対してストックオプションを発行します。発行したら会社は遅滞なく新株予約権原簿を作成しなくてはなりません。

なお今の時代、新株予約権は紙で現物を渡されるわけではありませんので、ストックオプション保有者にはSO管理サービスの個人アカウントを提供し、そこで保有内容を確認してもらうことになります。どうしても物理的な証書がほしいという保有者は、新株予約権原簿に自分が記載されていることを証明する書類を会社に請求することができます。

ストックオプションの行使

ストックオプションの行使に関する考え方は、スタートアップによってさまざまです。これまでストックオプションには、上場条件、在籍条件などが定められていることが一般的でした。ところが、近年「上場できなかった場合に紙屑になってしまう」「やむを得ず退職する人に報いられない」といった理由で、こうした条件が見直される傾向にあります(これについては後日、詳しくお話しします)。

ストックオプションの行使に関する考え方が多様化した結果、行使の実務にもバリエーションが増えてきました。例えば、上場条件のあるストックオプションが行使されるのは当然ながら上場後となるので、会社は上場企業としての実務が必要となってきます。

具体的には大まかに以下のような手続きが必要となります。

(SO保有者)証券会社に口座を開設

(SO保有者)権利行使請求書を会社に提出

(SO保有者)権利行使代金を払い込む

(発行体)権利行使の確認と信託銀行と証券会社への指示

(信託銀行)株式の発行処理

(証券会社)株式の口座への入庫

では上場条件がなくなった場合はどうでしょうか。上場前の行使を認めた場合は、信託銀行や証券会社は従来どおりの対応をすることができません。したがってスタートアップは、資金調達を行った時と同様に、自ら株式の発行手続きを行い株主名簿で管理する必要があります。

また在籍条件をなくした場合を考えてみましょう。上場前行使をできるようにしても、在籍条件がある場合には、行使する人は社員なので連絡は取りやすいでしょう。ところが、在籍条件をなくした場合は、社員ではなくなった個人と連絡を取って行使手続きを進め、さらにその後、新たな株主として株主総会などの場面でコミュニケーションを取る必要がでてきます。

ストックオプションの消却

保有者が退職した時、競合に関わった時、会社がM&Aされる時などに、予め決められた条件に従い会社は保有者からストックオプションを「取得(取り戻す)」することがあります。

会社は半年に一度くらいの頻度で、取締役会においてその期間内に取得されたストックオプションを消却する決議を行い、新株予約権原簿を更新し、新株予約権消却の登記を行わなければなりません。

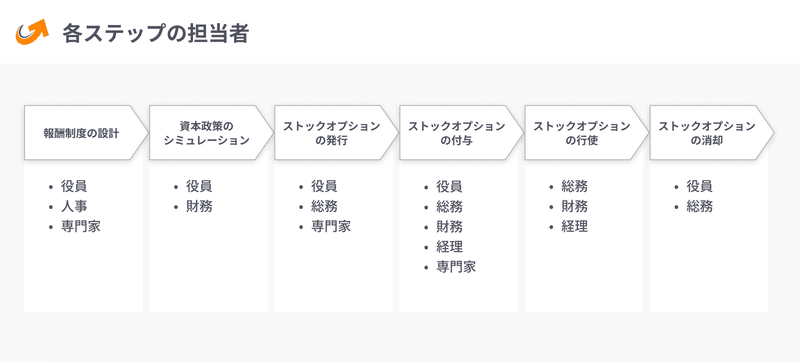

2. 各ステップの実務と担当者

ここまでストックオプションの運用フローを大まかに見てきましたが、ここではフローの各ステップに携わる人とその実務を確認してみましょう。

報酬制度の設計

役員:全体戦略と連動する人事戦略を決定しストックオプション制度を承認する

人事:人事戦略をストックオプションの制度設計に落とし込む

専門家:報酬制度の設計についてアドバイスをする

資本政策でのシミュレーション

役員:資本政策を確認して承認する

財務:株主間契約書・投資家契約書を確認し資金政策を作成する

ストックオプションの発行

役員:ストックオプションの内容を確認し、事前承諾、取締役会、株主総会を行う

総務:機関決定の手続きを行う

専門家:機関決定に必要な書面を準備する

ストックオプションの付与

役員:付与対象者や付与数を決定し取締役会を行う

総務:機関決定の手続き、割当契約書の締結、変更登記を行う

財務:資本政策と新株予約権原簿を更新する

経理:株式報酬費用を計上する

専門家:割当契約書、機関決定、変更登記に必要な書面を準備する

ストックオプションの行使

総務:新株予約権保有者から権利行使請求書を回収する

財務:資本政策と新株予約権原簿を更新する

経理:行使金額の確認をし、資本金の計上をする

ストックオプションの消却

役員:取締役会を行う

総務:機関決定の手続きと登記を行う

このように、社内の複数の部署が、時には社外の専門家を含めて、ストックオプションにかかる各ステップの実務に関わることになります。

3. どのような機能が必要か

では、こうした実務が効率化されるために、SO管理サービスにはどのような機能があるべきでしょうか。

最も重要なことは、SO管理サービスが「証券データ(※1)」を介して「資本政策管理機能」と連動していることです。なぜなら(繰り返しになりますが)ストックオプションは会社が発行する証券のひとつである「新株予約権」であるため、その運用は会社経営の根幹となる資本政策に直接的に影響するからです。

(※1)証券データとは

会社が発行した株式や新株予約権を含む全ての証券を一元管理するためのマスターデータのことです。どんな種類の、どんな条件がついた証券が、いつ、どれくらい、いくらで、誰に割り当てられ、誰に譲渡され、今どうなっているのか、などの情報を格納しています。アメリカではこのデータのフォーマットを業界全体で標準化する動きが進んでおり、smartroundはこれと互換性のある日本法準拠のデータ・フォーマットを開発して活用しています。

将来のストックオプションを設計をする時、ストックオプションを付与して潜在株式として登録する時、ストックオプションを行使した新しい個人株主を登録する時、ストックオプションを消却する時、これら全ての場面において資本政策に反映させる必要があります。

もちろん、ストックオプションと資本政策をバラバラに管理することも不可能ではありません。ただしストックオプションのデータを目的別に別々のサービスやスプレッドシートで管理すると、変更時にそれぞれについて手動対応しなくてはならず、抜け、漏れ、ミスが頻発してしまいます。

弊社はこれまで、数多くのスタートアップの資本政策の確認や修正をお手伝いしてきました。こうした経験から、驚くほど多くのスタートアップが、資本政策や証券データの取り扱いに苦労していることを弊社は誰よりも知っています。ストックオプションの反映ミスは、残念ながら資本政策で特によく見られる間違いのひとつになっているのです。

会社が大きくなり、財務と総務など実務を行う担当者が複数いる場合はなおさらです。同じ人が担当する場合でも抜け、漏れ、ミスが発生するのに、それぞれ別の担当者が別のサービスで新株予約権を管理するとカオス状態になります。担当者が引き継ぎなく退職してしまった場合にいたっては、もう悪夢でしかありません。

したがって運用業務を効率的にするためには「ストックオプションを管理する機能」と「資本政策を管理する機能」が連動しているサービスを活用することが必須となるのです。

資本政策機能以外で、SO管理サービスに必要となる機能としては、以下のようなものが考えられます。

ストックオプションの発行に必要となる株主総会などの機関決定を効率化する機能

株主名簿や新株予約権原簿を自動作成する機能

担当者ごとに閲覧や操作できる範囲を会社が決めることができる権限管理の機能

自分が持っているストックオプションや行使後の株式を管理することができるストックオプション保有者用の専用アカウント

4. アメリカで使われているサービス

最後にスタートアップ先進国であるアメリカでは、どのようなサービスがストックオプションの管理に使われているのかを見てみたいと思います。

日本とアメリカではストックオプションに関する法律や環境が異なるので、SO管理サービスも必ずしも同じ機能が必要となるわけではありません。しかしながら、日本のストックオプションに関する法律などはアメリカを参考にしていることも多く、アメリカのサービスを確認することはとても参考になります。

例えば以下のサイトでは、文字通り「SO管理サービス」の比較・検討情報を提供しています。

ところが、この中で紹介されているCarta、Shareworks、Certentなどサービスは、通常は「Equity Management Software」または「Cap Table Management Software」に分類されるものであり、資本政策管理をそのメイン機能としています。

つまりストックオプション管理は、むしろ資本政策管理サービスに付帯する機能であり、少なくともこれら2つの機能が切っても切れない関係であることを如実に表しています。

また同じ記事の後半では、Stock Option Plan Administration Software Featuresとして、SO管理サービスの「最も一般的な機能」を紹介しています。ここでも以下のような資本政策や機関決定に関する機能が、最も一般的な機能として列挙されています。

機関決定管理(Board clearance and approvals management)

株主管理(Shareholder management)

資本政策(Share ownership planning)

資金調達とエグジット計画(Round and exit modeling)

5. smartroundのSO管理機能

弊社がスタートアップに提供しているsmartroundは、この記事を執筆している時点において、資本政策管理機能とストックオプション管理機能が連動している、おそらく日本で唯一のサービスです。smartroundは、その他にも

株主間契約書などで規定されている株主の事前承諾を取得する機能

株主総会を招集し委任状を回収し議決権を集計する機能

株主名簿や新株予約権原簿を自動生成する機能

ストックオプションや行使後の株式を管理するための個人アカウント

外部アドバイザーを含めた関係者の権限を会社が管理するための機能

などコーポレート・セクレタリー(※2)の業務を支援する機能を総合的に提供しています。しかも、こうした機能を全て使えるプロフェッショナルプランが月額10,000円(smartround上でパートナーとつながると半額の5,000円)で利用することができます。

(※2)コーポレート・セクレタリーとは

企業の取締役会、株主総会の運営や株主・取締役の変更手続き、株式管理、IRなどコーポレートガバナンス全般に関わる役職のこと。日本では一般的に法務、財務・経理、経営企画等の複数の部署がまたがって機能するが、英国、シンガポールなどでは専門の役職として設置が義務付けられている国もある。カンパニー・セクレタリーともいう。

もしご興味を持っていただけるようでしたら、ぜひこの機会にご利用をご検討ください。また、こういった機能が欲しい、というご意見も大歓迎です。ご連絡をお待ちしております。

この記事が気に入ったらサポートをしてみませんか?