2023.6.19~今週の株相場

週1投稿を目指す、株の全体相場のまとめ!

・現在の日本株の推移

・アメリカの動向

・先週のポイント

・今週のスケジュール

・今週のポイント

上記の内容について、投稿し、自分の理解度を増やし、誰かの参考になれれば嬉しいなと思います。

◆日本株の推移

日経平均株価 33,706

2023.6.12~2023.6.16 33,412~33,706(+294)

前週終値~今週終値 33,265~33,706(+441)

月曜日は、前週末の米国市場の上昇を受けて買い先行で始まり、3万2500円を回復すると、その後も外国人投資家による日本株選好の流れが継続しました。その後、6月13日に岸田首相が「内閣不信任決議案が提出されれば、その日のうちに解散を表明することを検討している」と発言したことで政策期待が高まったことに加え、13日発表の米・消費者物価指数(CPI)の伸びが鈍化したことで、14日の日経平均株価は3万3600円台を回復。さらに、14日の米・連邦公開市場委員会(FOMC)で予想通り利上げの見送りが決まったことが買い方の安心感につながり、15日には3万3767.13円まで買われました。6月15日の引け後には、岸田首相が衆議院の解散を巡って「今国会での解散は考えていない」との考えを示したことから政策期待が剥がれ、週末16日は一時売りに押される場面も見られました。しかしその後、日銀の金融政策決定会合で大規模緩和が維持されたことから、後場に入ると再び買いの勢いが強まり、一時は3万3772.76円の年初来高値を記録。最終的に3万3706.08円で今週の取引を終えました。

※SQ値・・・32,018.38 32,000付近が、今後の目安になってきそうです。

〇月足

直近高値も超えてきて、いよいよ青天井へ。あっさり33,000円を超えてきました。さすがに過熱感があるように感じます。

下は、SQ値を参考にしていこうと考えております。

〇週足

なんと、10連騰。SQ値、32,018が意識される展開で、それを割ったら、直近高値の2021年9月、30,795円が意識されます。押し目となるか注目していきます。

〇日足

依然、中期線・長期線ともに剥離率は高いです。さらに、先物推移も上で、来週も堅調なスタートがみられそうです。

現在は過熱感があり、株式市場にとっては良い風が吹いております。

しかし、いつもこうとは限りません。私も短いながら、いろいろなショック安を経験してきました。それでも、なお今があるのは、諦めなかったから。長期的には上がる確率が高い。あくまでも確率ですから絶対はありませんが、そう信じる気持ちが大切。もし万が一、暴落がきたとき、過去の暴落を知ることは大変参考になります。書籍からいただいた情報を今後、振り返り記事を書く際には、毎回載せていこうと考えております。その情報を下記に添付いたします。

〇過去の出来事からの下値目途

直近日経平均高値 33,772(2023年6月16日)

ITバブル崩壊

-64% 12,158円

サブプライムローン危機とリーマンショック

-62% 12,833円

東日本大震災

-18% 27,693円

チャイナショック

-29% 23,978円

ブレグジット

-9% 30,733円

コロナショック

-31% 23,303円

◆過去の下落目安(ナスダック総合指数)

日経平均の下限=日経平均のBPS×0.8

17,285(BPS)×0.8=13,828円(2023.6.16時点)

下落期間は、その時は長く感じますが、長くても3年。長い長い投資人生を送る中の、ほんの一時期と考えられるかどうかだと思います。その他に関しては、1年3ヶ月を除き、ほぼ短期で脱出しているといえるのではないでしょうか。

◆VIX指数(恐怖指数)

VIX指数とは、米国株価指数のS&P500先物のオプション取引の数値を元に算出され、市場が今後30日間でどのような変動を想定しているかを数値化したものです。

30を超えると、警戒領域。相場は不安定な状態を意味します。

40を超えると、過去の暴落の歴史に刻まれるような状況。

(例)2008年リーマンショック 89.53

コロナショック 85.47

〇VIX指数(2023年6月16日) 13.54

◆日経平均騰落レシオ

騰落レシオとは、〇日間の値上がり銘柄数合計を、〇日間の下がり銘柄数合計で割って求めます。

※騰落レシオで使われる銘柄数のカウントは、東証プライム市場の銘柄を対象としています。

つまり、数字が高い程、値上がりしている銘柄が多い事を示し、低い程、値下がりしている銘柄が多い事を示します。

120%以上が買われすぎ水準と考えられており、70%以下の場合、私は売られすぎと判断しております。

現在は、110%と再度過熱度が増したように感じます。

もう少し、詳しく、私が愛用しているものでみていきましょう。

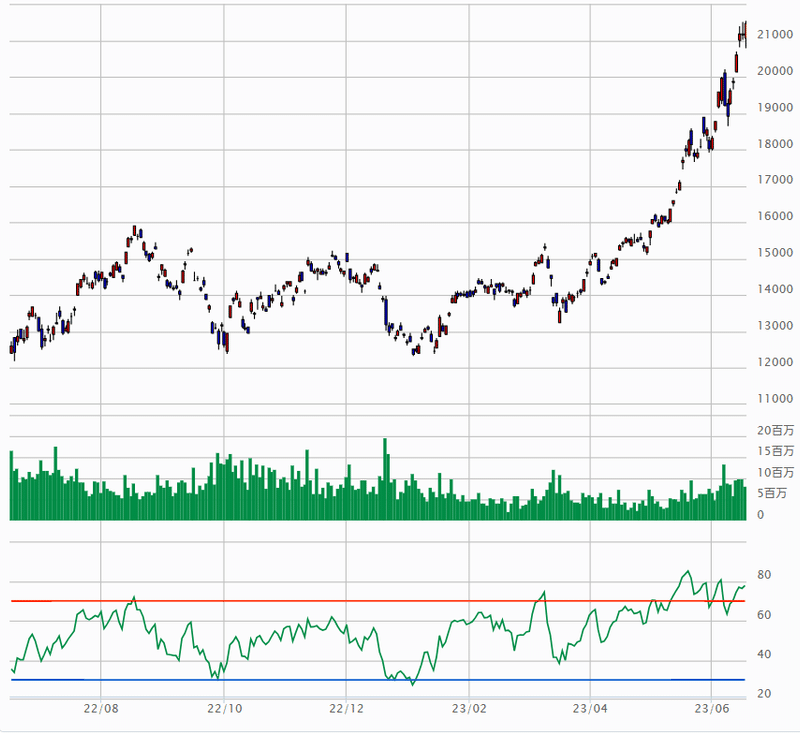

□日経平均チャート

日経平均チャートの下チャートに示されるものが、騰落レシオに関するチャートです。赤線付近が高値圏で、おおよそ推移し、その後下落をするという傾向がみられ、私の中では、非常に信憑性があります。しかし、現時点では赤線にさしかかっている状態で、いつ暴落が来てもおかしくないと私は考えております。先週に比べては若干落ち着きを取り戻してきていますが、まだまだ過熱感があるといえます。

以下、市場別の状況です。

市場別騰落レシオ

□東証プライム 110%

□東証スタンダード 100%

□東証グロース 101%

□東証プライム 110%

□東証スタンダード 100%

□東証グロース 101%

〇どの市場も100%を超えてきたいます。今は買い場とは言えないと考えられます。今週は利益確定をする投資家が増えそうな予感がします。

◆海外投資家

〇6月1週も買い越されています。

11週連続の買い越しとなっております。ブルームバーグによると、海外投資家は先週まで11週連続で日本株を買い越してアベノミクス期の1つの記録を超えた。総額も盛り返して相場上昇の原動力になった。としています。

◆先週のポイント

□海外

良い点

・FOMCでは、政策金利が5.00%~5.25%に据え置かれた。

・ドットチャートは政策金利が2023年末の5.6%→2024年末4.625%→2025年末3.125%へ下がることをしめており、「来年の利下げ」が想定されている。

悪い点

・FOMC参加者の2023年末の政策金利見通しが、5.125%→5.625%へ引き上げられた。年内0.25%ptの追加利上げが2回行われることを示唆。

・利下げ予想をした人はいない。「2年程先」となる可能性が高いとの、パウエル議長の発言があった。

□日本

良い点

・日銀政策決定会合は、YCCや資産買い入れなどの主な金融政策に修正はないとの見解。

・トヨタ自動車の株価が上昇。11.77%上昇/週。次世代電池を用いた電気自動車投入の発表等が注目された。

・6月には、経済産業省がトヨタ自動車のEV用リチウムイオン電池の生産計画への1200億円規模の補助を行うとの報道があった。

悪い点

・今国会での衆院解散見送りを表明。

□経済指標の振り返り

6月13日(火) アメリカ・消費者物価指数 05月

米労働省労働統計局(BLS)が、都市部の消費者が購入する商品やサービスの価格の変化を調査して指数化したもの。変動が激しい食品とエネルギー価格を除いたコア部分の指数も同時に発表される。米国のインフレターゲットの対象は個人消費支出(PCE)デフレータであり、日本を含め多くの国でインフレターゲットの対象とされているCPIではない。しかし、発表時期が対象月の翌月15日前後と、対象月の翌月末もしくは翌々月初めとなるPCEデフレータに比べて2週間程度早く、変化の傾向が似ているため、市場の注目度は物価関連指標の中で最も高い。計測期間中の代替品の扱いの違いなどから、PCEデフレータに比べると水準は若干高く出ることが多い(例:キャベツと白菜の二品目について、当初の計測対象がともにキャベツであったと仮定する。計測期間中にキャベツの値段が高騰し、消費の対象が代替の白菜に移行した場合、CPIはキャベツの値段の変化をそのまま計上するのに対して、PCEデフレータは消費傾向の変化を加味して調整を行う。そのためCPIの方がPCEデフレータよりも高めに出る。ただ、計測が煩雑となるためPCEデフレータの方が発表は遅くなる)

米国夏時間:日本時間午後9時半、冬時間:日本時間午後10時半の発表。

↓

【ワシントン時事】米労働省が13日発表した5月の消費者物価指数(CPI)は、前年同月比4.0%上昇した。伸び率は11カ月連続で鈍化し、2021年3月以来約2年ぶりの低さとなった。市場予想(4.1%)も下回った。連邦準備制度理事会(FRB)が14日の連邦公開市場委員会(FOMC)で、利上げの休止を決定することを後押しする内容となった。

6月13日(火)~14日(水) アメリカ・FRB政策金利(FOMC) 06月

FOMC。米国の金融政策を決定する会合。FRB7名の理事(総裁、副総裁含)と地区連銀総裁のうち5名(NY連銀総裁は常駐でFOMC副議長となる、残りは持ち回り)の12名が投票権を持つ。残り7名の地区連銀総裁、NY地区連銀副総裁も議論には参加するが、投票権を持たない。米連邦公開市場委員会(FOMC:Federal Open Market Committee)。米国の金融政策を決定する会合。年8回の定例会合と、必要に応じて臨時会合が開催される。総裁・副総裁を含む最大7名の常任理事(欠員あり)と、12の地区連邦銀行総裁のうち5名による投票で政策を決定する。12の地区連銀のうち、金融政策の実務を担当するNY連銀総裁はFOMCの副議長として常に投票権を持ち、残り11地区については4つのグループに分かれて年ごとに投票権を持つ。年8回の定例会合のうち、4回の会合で参加メンバー(投票権の有無にかかわらず全員)による今後数年間の年末時点での経済成長率・失業率・物価・政策金利水準の見通しが発表される。このうち政策金利水準の見通しは、各メンバーの見通しをドットの形でグラフに示したドット・プロットが公表され、平均値や中心地だけでなく、分布も確認することが出来る。会合後の総裁会見は参加メンバーによる見通し公表のある会に限られていたが、2019年から全会合後の実施に変更された。米国の政策金利はフェデラル・ファンド金利(FF金利)誘導目標。0.25%のレンジで目標が示される。

米国夏時間:日本時間午前3時、冬時間:日本時間午前4時の発表。

↓

[ワシントン 14日 ロイター] - 米連邦準備理事会(FRB)は6月13─14日に開いた連邦公開市場委員会(FOMC)で、フェデラルファンド(FF)金利の誘導目標を5.00─5.25%で据え置いた。決定は全会一致。ただ、同時に発表された金利・経済見通しでは予想を上回る堅調な経済とより緩慢なインフレ鈍化を想定し、年末までに合計0.50%ポイントの利上げが決定されるとの見方が示された。

6月15日(木) ユーロ・ECB政策金利 06月

欧州中央銀行(ECB)の最高意思決定機関であるECB理事会によって決定される政策金利。政策金利決定を含む金融政策に関する理事会は6週間ごとに行われる(金融政策と関係のない理事会は別に開催される)。総裁、副総裁、4名の常任理事、19カ国の中銀のうち輪番による15の中銀総裁の多数決で決定する。欧州理事会議長及び欧州委員会から1名の委員が理事会に出席権を有し、欧州理事会議長は議案の提出も可能であるが、最終の投票には参加できない。

欧州夏時間:日本時間午後8時45分、冬時間:日本時間午後9時45分の発表。

↓

[フランクフルト 15日 ロイター] - 欧州中央銀行(ECB)は15日の理事会で、政策金利を予想通り0.25%ポイント引き上げた。利上げは8会合連続。根強いインフレを踏まえ、次回7月の会合でも利上げを継続する公算が大きいという見通しを示した。

◆今週のスケジュール

□米国

□日本

□欧州

米国の動向により、世界株価が左右する影響が大きいので、下記に重要だと判断される指標をまとめます。指標により、地合いが左右される場合もありますので、当日にポジションをおとすなり、リスク管理ができるよう、経済指標も頭にいれていきたいところです。

□米国・その他

6月22日(木) アメリカ・中古住宅販売件数 05月

全米不動産協会(NAR:The National Association of REALTORS)が、中古住宅の販売件数を所有権の移転が完了した段階で、月ごとに集計した指標。商務省が販売成立時点での数字を集計する新築住宅販売に比べて1~2カ月の時差があるといわれている。もっとも、米国では中古住宅の市場規模が新築住宅に比べてはるかに大きいことから、新築住宅販売件数よりも、市場の注目度は高い。住宅の販売は、その後の家具・家電製品などの耐久財に対する家計の需要を誘うこともあり、景気に対して先行性が高いといわれている。米国夏時間:日本時間午後11時、冬時間:日本時間午前0時の発表。

6月23日(金) 日本・消費者物価指数 05月

◆今週のポイント

・19日(月) 米国市場が祝日の為、休場

・22日~23日(木~金) 中国・香港市場 休場

・21日(水) パウエル議長の米下院での議会証言に注目。タカ派発言なのか、ハト派発言なのか?それにより市場混乱があるのかないのかが注目されます。

・21日(水)に5月訪日外客数の発表

・23日(金)5月CPIの発表

世界から一目置かれている日本市場の、上記経済発表には要注意・警戒が必要となる週になりそうです。

今週も、社会人不適合者が、夢を叶える為に、株と向き合います。

この記事が気に入ったらサポートをしてみませんか?